下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

02:35

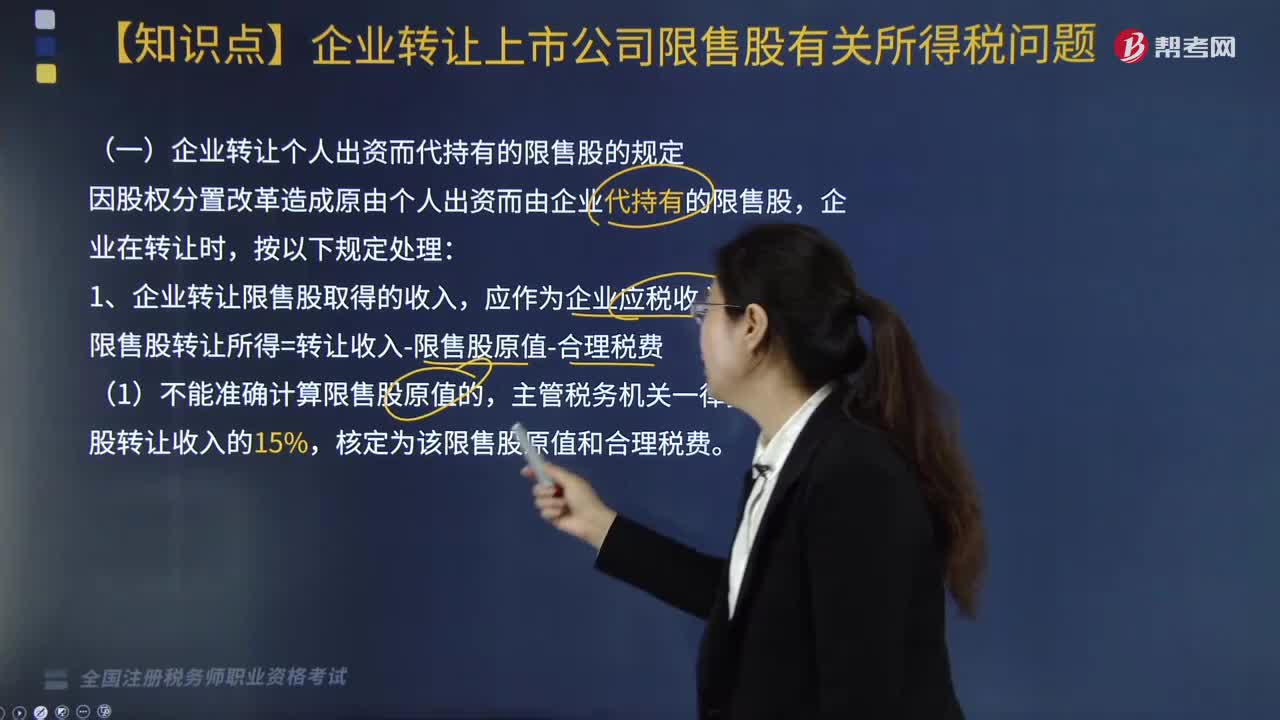

02:35企业转让上市公司限售股有关所得税应如何处理?:企业转让上市公司限售股有关所得税应如何处理?企业转让上市公司限售股有关所得税处理方法如下:(一)企业转让个人出资而代持有的限售股的规定,因股权分置改革造成原由个人出资而由企业代持有的限售股,限售股转让所得=转让收入-限售股原值-合理税费,主管税务机关一律按该限售股转让收入的15%。(2)将完成纳税义务后的限售股转让收入余额转付给实际所有人时不再纳税。

01:51

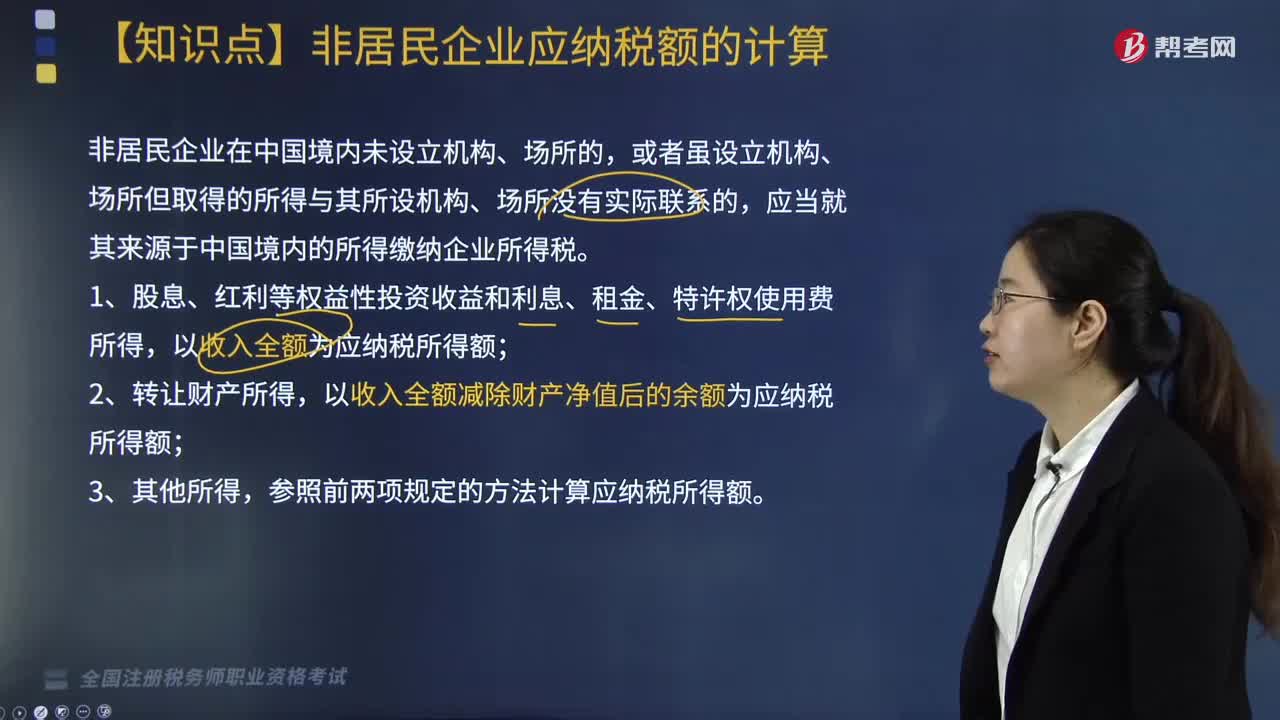

01:51非居民企业如何计算应纳税额?:非居民企业如何计算应纳税额?应当就其来源于中国境内的所得缴纳企业所得税。1. 股息、红利等权益性投资收益和利息、租金、特许权使用费所得,以收入全额减除财产净值后的余额为应纳税所得额;参照前两项规定的方法计算应纳税所得额。【2013年税务师考试真题】对于在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的非居民企业的所得,计算应纳税所得额的方法有( )。

04:25

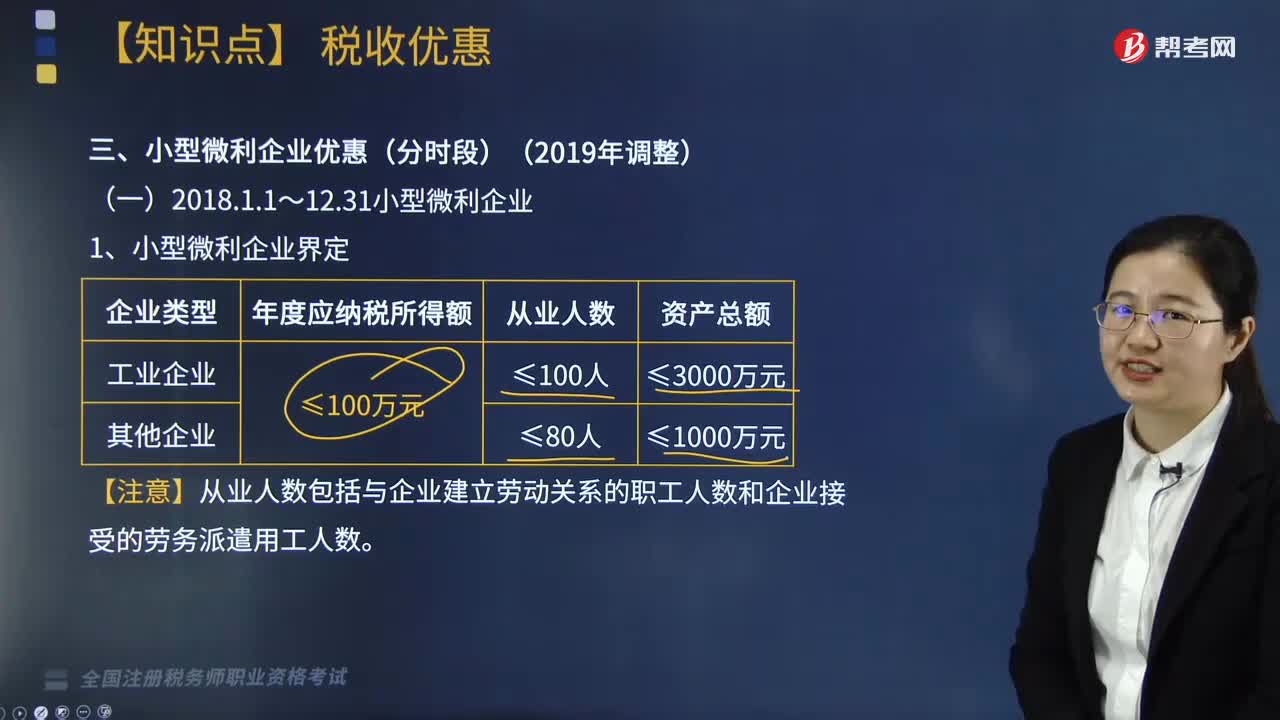

04:25小型微利企业优惠是什么?:根据《国家税务总局关于实施小型微利企业普惠性所得税减免政策有关问题的公告》(国家税务总局公告2019年第2号)规定:对小型微利企业年应纳税所得额不超过100万元的部分,减按50%计入应纳税所得额,对年应纳税所得额≤100万元的小型微利企业,其所得减按50%计入应纳税所得额。按20%的税率缴纳企业所得税,无论采取查账征收还是核定征收方式均可按照规定享受小型微利企业所得税优惠政策。

03:12

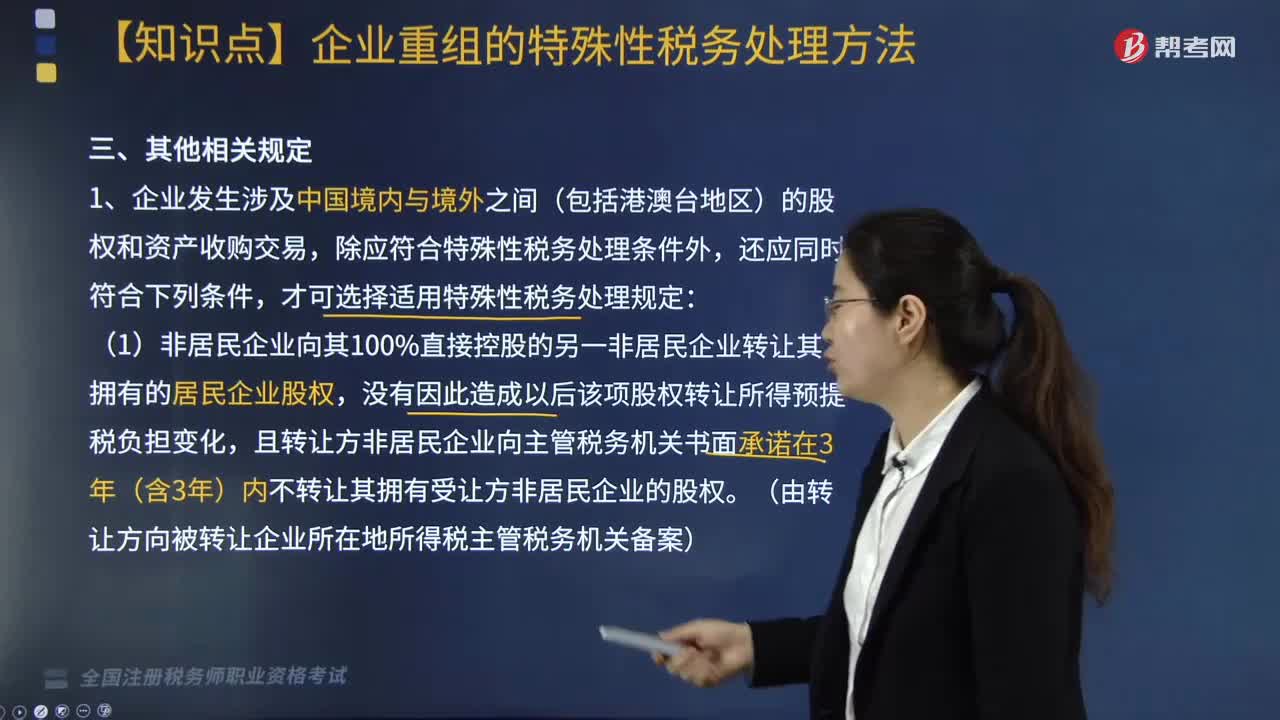

03:12企业重组符合特殊性税务处理其他相关规定是什么?:企业重组符合特殊性税务处理其他相关规定是什么?企业重组符合特殊性税务处理其他相关规定包括:且转让方非居民企业向主管税务机关书面承诺在3年(含3年)内不转让其拥有受让方非居民企业的股权。(资产或股权转让收益如选择特殊性税务处理,4. 同一重组业务的当事各方应采取一致税务处理原则。由于当事方适用的会计准则不同导致重组业务完成年度的判定有差异时。

08:47

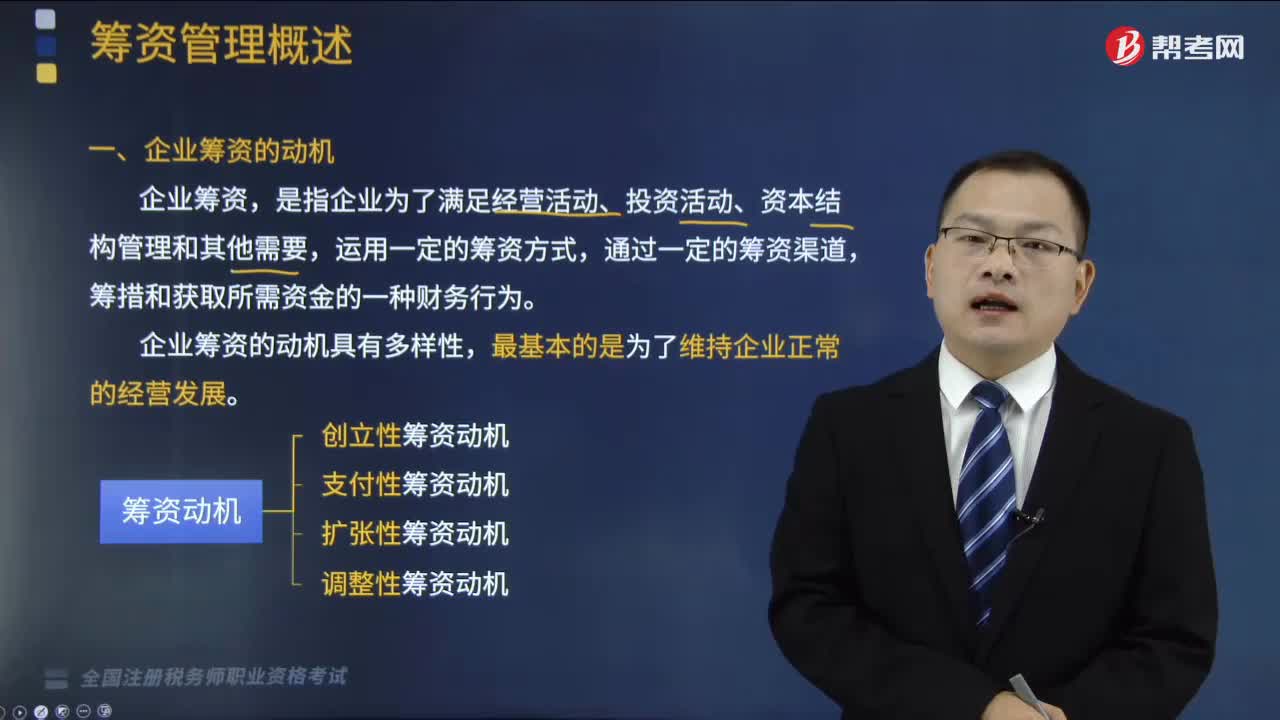

08:47如何理解企业筹资的动机?:如何理解企业筹资的动机?企业筹资的动机具有多样性,是指为取得资本金并形成开展经营活动的基本条件而产生的筹资动机:维持企业的支付能力而产生的筹资动机。是指为调整资本结构而产生的筹资动机:【例题·单选题】企业因发放现金股利的需要而进行筹资的动机属于( ),【解析】支付性筹资动机。是指为了满足经营业务活动的正常波动所形成的支付需要而产生的筹资动机。B.支付性筹资动机。

09:39

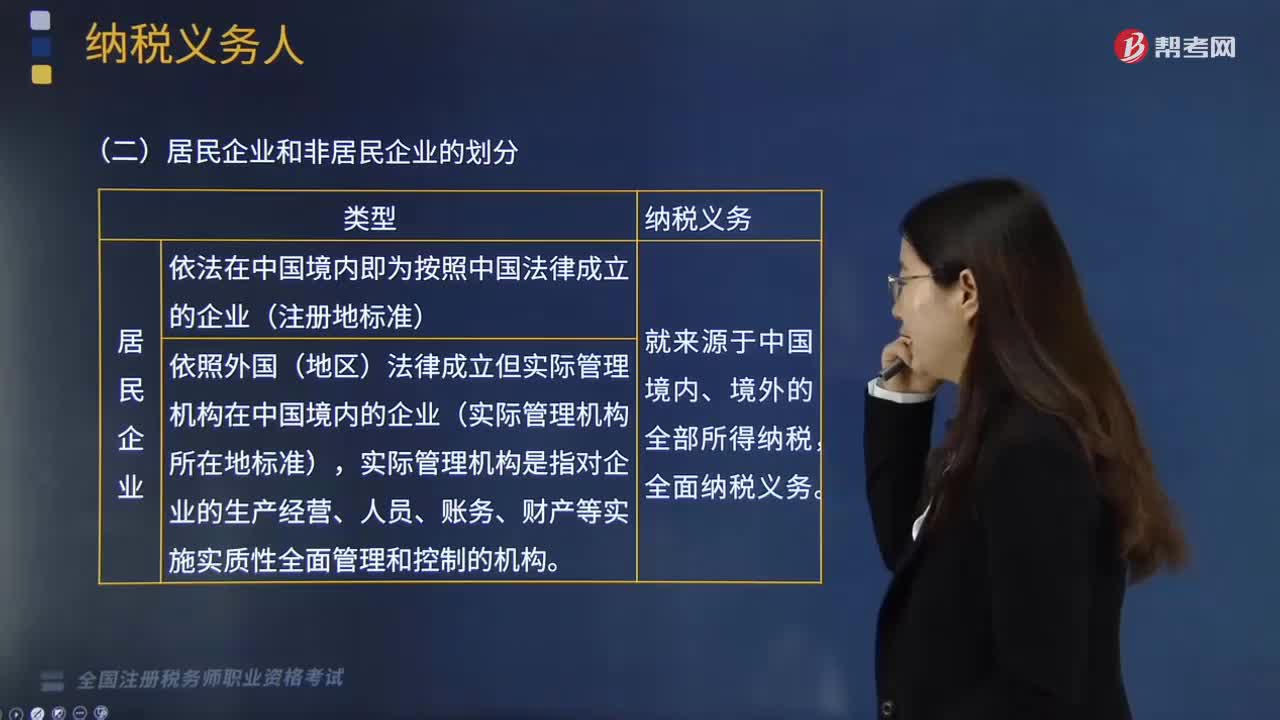

09:39如何区分居民企业和非居民企业?:企业所得税的纳税人是指我国境内实行独立经济核算的企业或者组织。居民企业是指依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构、总机构在中国境内的企业。居民企业的征税对象为企业在中国境内、境外所得:非居民企业是指依照外国(地区)法律成立且实际管理机构不在中国境内,非居民管理企业的征税对象仅限于企业在中国境内的所得。该营业代理人视为非居民企业在中国境内设立的机构、场所。

06:30

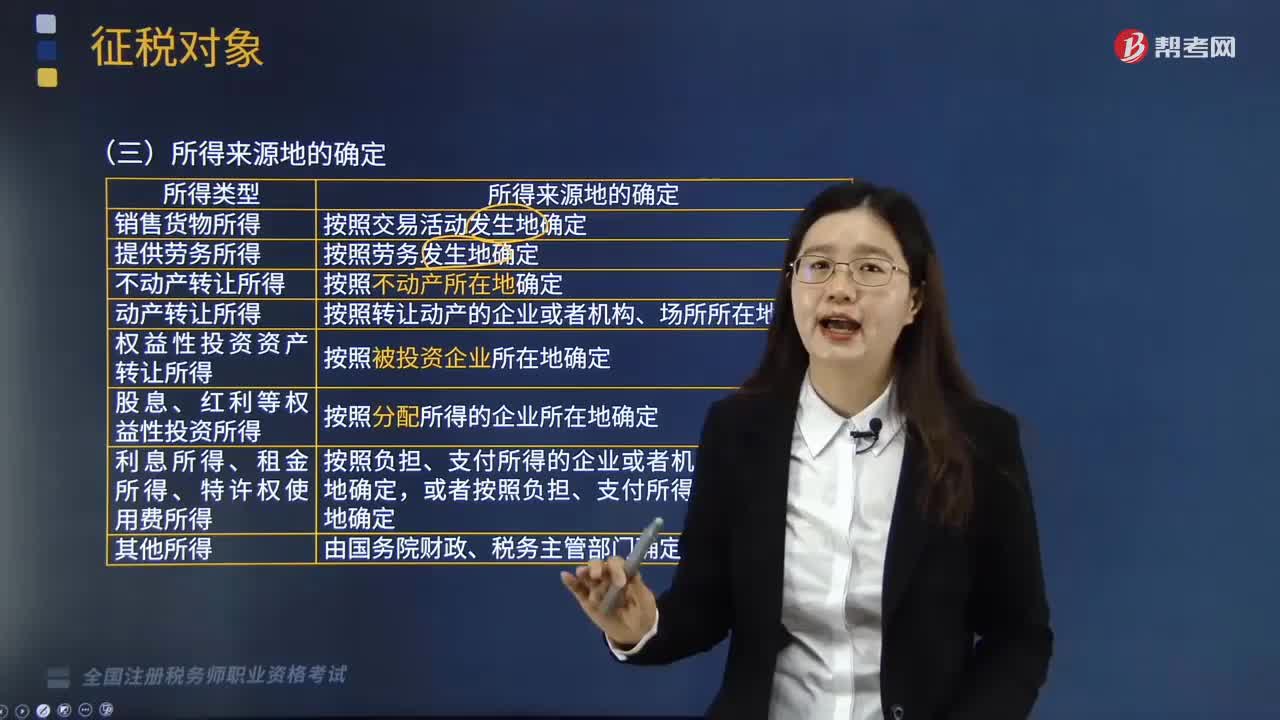

06:30如何确定企业所得税的所得来源地?:如何确定企业所得税的所得来源地?企业所得税是对我国境内的企业和其他取得收入的组织的生产经营所得和其他所得征收的所得税。企业所得税所得来源地的确定具体内容如下:(2)动产转让所得按照转让动产的企业或者机构、场所所在地确定;(3)权益专性投资资产转让所得按照被投资企业所在地确定。按照分配所得的企业所在地确定属。按照负担、支付所得的企业或者机构、场所所在地确定,企业转让动产的所得来源地()。

07:54

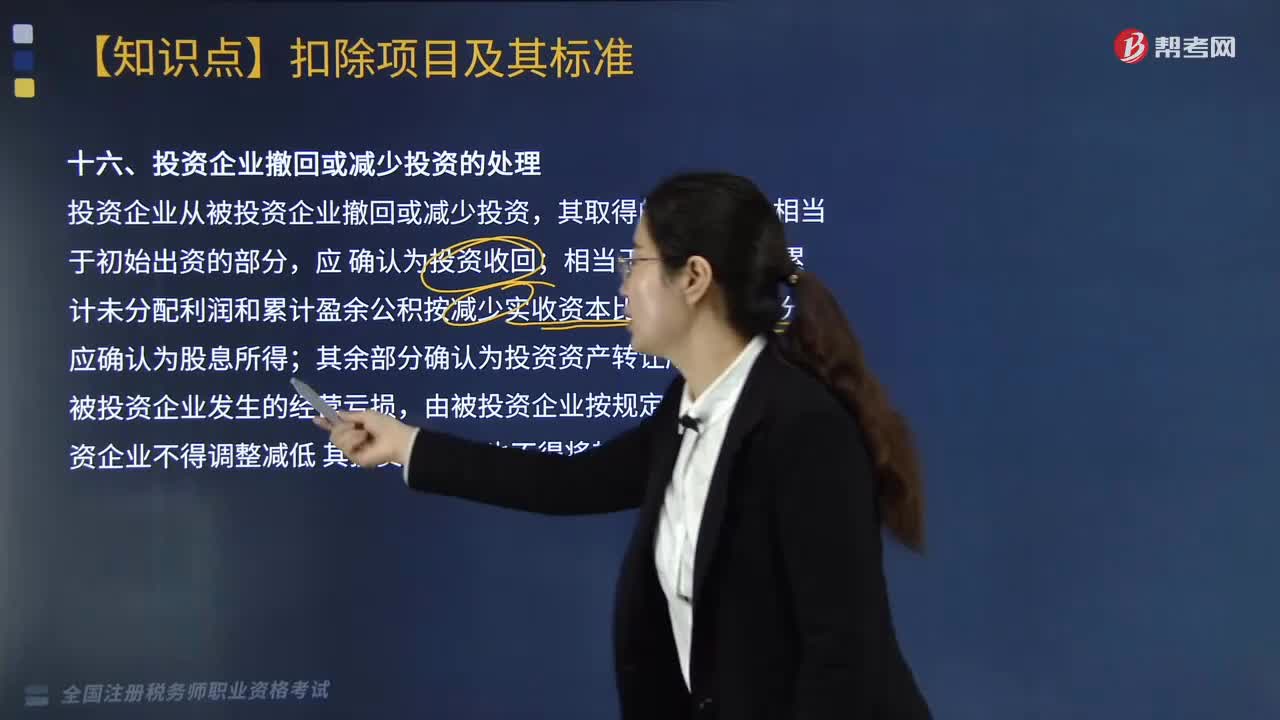

07:54投资企业撤回或减少投资应如何进行处理?:投资企业通过清算、退股方式从被投资单位撤回或减少长期股权投资。相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分;撤资时服装公司账面累计未分配利润和累计盈余公积合计为1600万元。1. 财产保险公司的保险保障基金余额达到公司总资产6%的。2. 人身保险公司的保险保障基金余额达到公司总资产1%的。

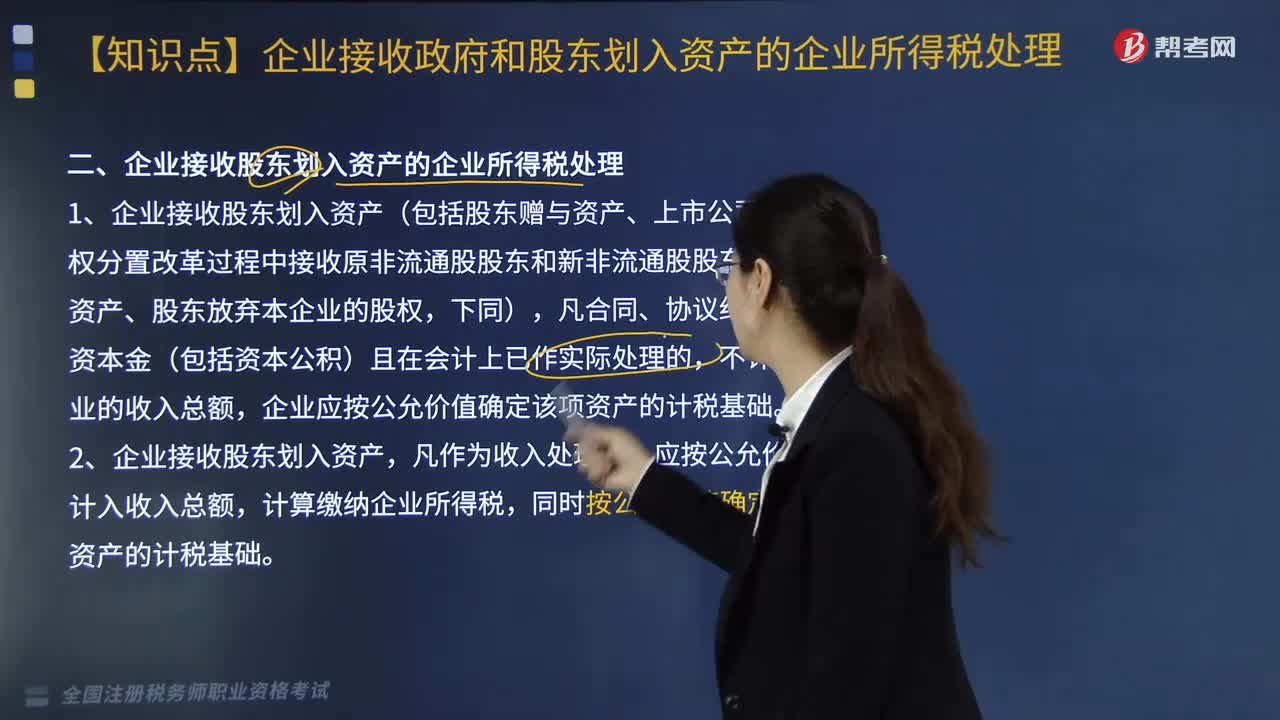

02:11

02:11企业接收股东划入资产的企业所得税应如何进行处理?:企业接收股东划入资产的企业所得税应如何进行处理?凡合同、协议约定作为资本金(包括资本公积)且在会计上已作实际处理的,企业应按公允价值确定该项资产的计税基础:同时按公允价值确定该项资产的计税基础,企业接收县政府以股权投资方式投入的国有非货币性资产,【解析】县级以上人民政府(包括政府有关部门)将国有资产明确以股权投资方式投入企业。

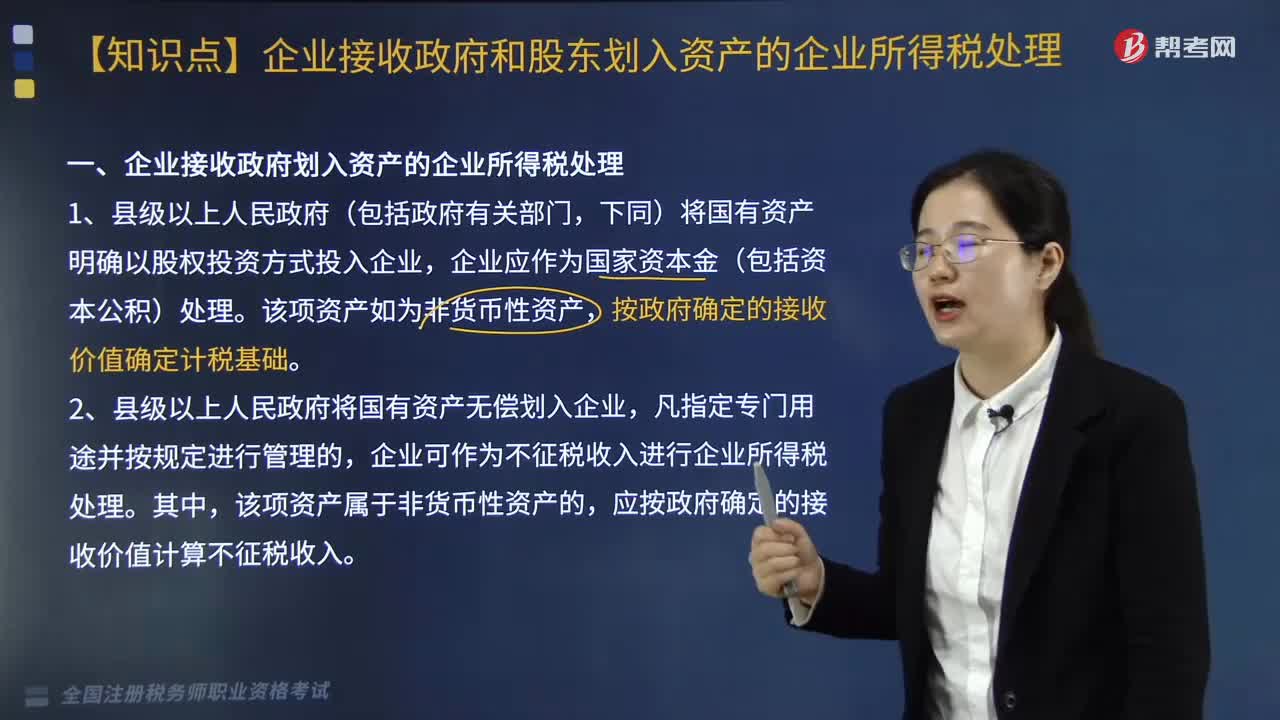

03:17

03:17企业接收政府划入资产的企业应如何进行所得税处理?:企业接收政府划入资产的企业应如何进行所得税处理?企业接收政府划入资产的企业所得税处理,应按政府确定的接收价值计入当期收入总额计算缴纳企业所得税。企业接受县政府以股权投资方式投入的国有非货币性资产,【例题·多选题】下列关于企业接收政府划入资产的企业所得税处理政策的相关表述,企业作为国家资本金(包括资本公积)处理的资产如为非货币性资产。

13:14

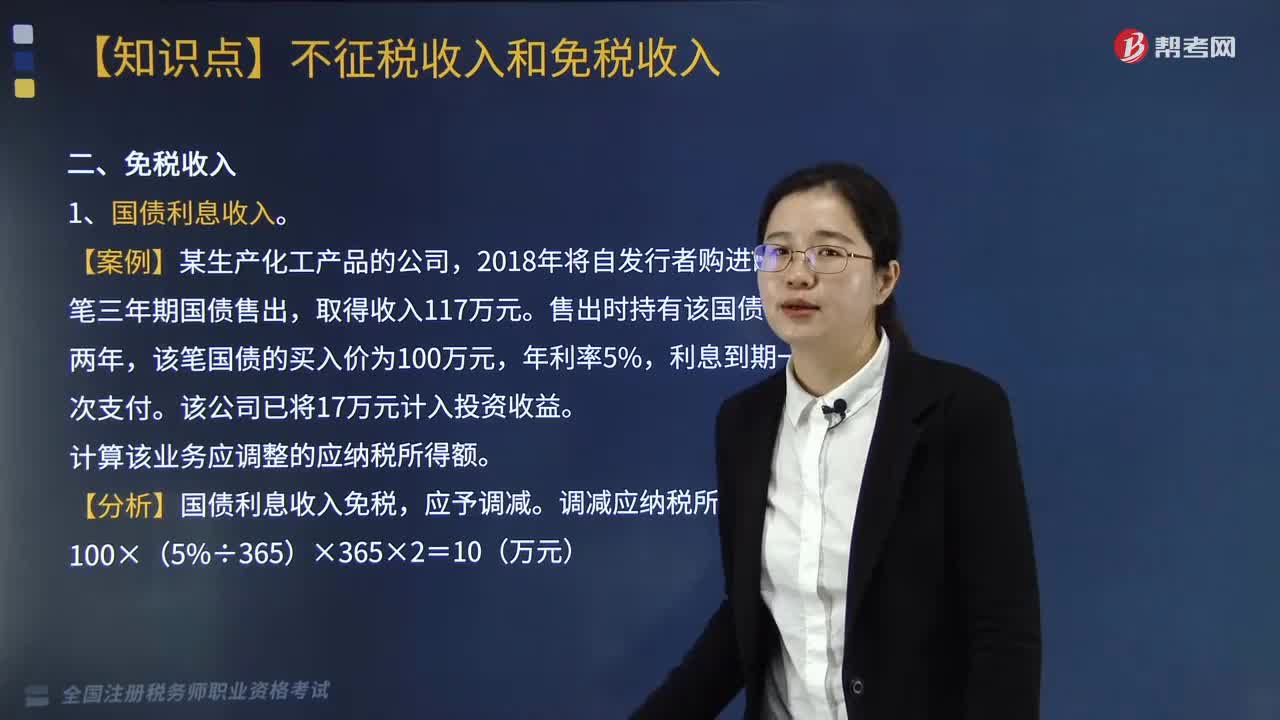

13:14企业所得税中规定的免税收入有哪几种?:免税收入是指属于企业的应税所得但按照税法规定免予征收企业所得税的收入。对企业取得的某些收入予以免税的特殊政策,三、在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益。【提示】上述免税的投资收益都不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益,五、对企业取得的2009年及以后年度发行的地方政府债券利息所得。

06:42

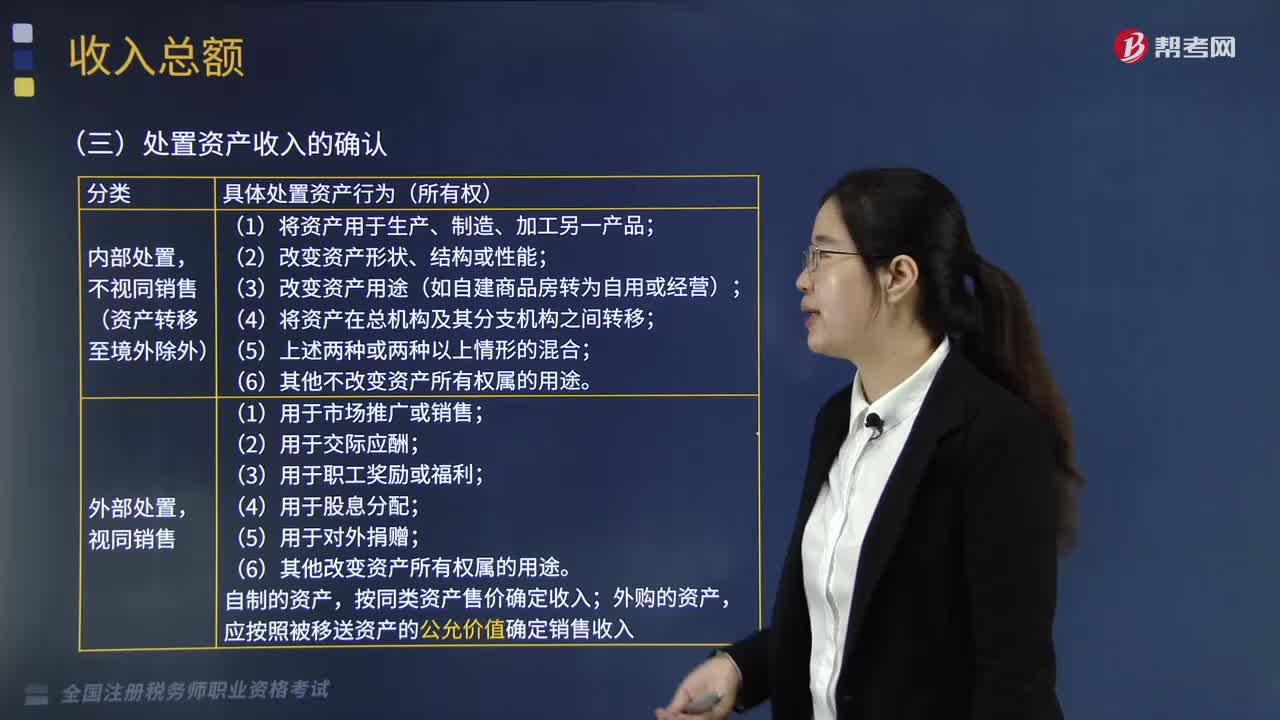

06:42企业如何确认处置资产的收入?:资产处置损益反映企业出售划分为持有待售的非流动资产或处置组时确认的处置利得或损失,以及处置未划分为持有待售的固定资产、在建工程、生产性生物资产及无形资产而产生的处置利得或损失,不视同销售(资产转移至境外除外);(3)改变资产用途(如自建商品房转为自用或经营);(6)其他改变资产所有权属的用途;按同类资产售价确定收入。应按照被移送资产的公允价值确定销售收入。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日