下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

个人以非货币资产投资的个人所得税规定是什么?

个人以非货币性资产投资,应于非货币性资产转让、取得被投资企业股权时,确认非货币性资产转让收入的实现。第三条规定,个人应在发生上述应税行为的次月15日内向主管税务机关申报纳税。纳税人一次性缴税有困难的,可合理确定分期缴纳计划并报主管税务机关备案后,自发生上述应税行为之日起不超过5个公历年度内(含)分期缴纳个人所得税。

一、个人以非货币资产投资的个人所得税规定

(一)个人以非货币性资产投资,属于个人转让非货币性资产和投资同时发生。对个人转让非货币性资产的所得,按“财产转让所得”项目依法纳税。

(二)应纳税所得额=转让收入(评估后的公允价值)-资产原值及合理税费

原值:取得该资产时实际发生支出或核定额。

(三)个人以非货币性资产投资,应于非货币性资产转让、取得被投资企业股权时,确认非货币性资产转让收入的实现。纳税人一次性缴税有困难的,自发生应税行为之日起不超过5个公历年度内(含)分期纳税。

(四)征收管理:

1、非货币性资产投资个人所得税由纳税人向主管税务机关自行申报缴纳。

2、纳税地点:

不动产投资:不动产所在地;

持有的企业股权对外投资:该企业所在地;

其他非货币资产投资:被投资企业所在地。

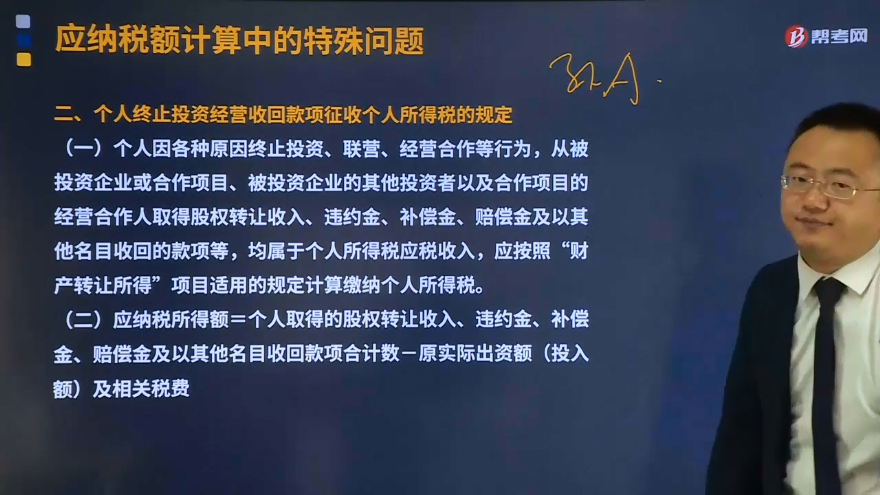

二、个人终止投资经营收回款项征收个人所得税的规定

(一)个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照“财产转让所得”项目适用的规定计算缴纳个人所得税。

(二)应纳税所得额=个人取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项合计数-原实际出资额(投入额)及相关税费

三、关于创业投资企业个人合伙人和天使投资个人有关个人所得税的规定

(一)合伙创投企业采取股权投资方式直接投资于初创科技型企业满2年(24个月,下同)的,合伙创投企业的个人合伙人可以按照对初创科技型企业投资额的70%抵扣个人合伙人从合伙创投企业分得的经营所得;当年不足抵扣的,可以在以后纳税年度结转抵扣。

(二)天使投资个人采取股权投资方式直接投资于初创科技型企业满2年的,可以按照投资额的70%抵扣转让该初创科技型企业股权取得的应纳税所得额;当期不足抵扣的,可以在以后取得转让该初创科技型企业股权的应纳税所得额时结转抵扣。

天使投资个人投资多个初创科技型企业的,对其中办理注销清算的初创科技型企业,天使投资个人对其投资额的70%尚未抵扣完的,可自注销清算之日起36个月内抵扣天使投资个人转让其他初创科技型企业股权取得的应纳税所得额。

1、享受上述税收政策的投资,仅限于通过向被投资初创科技型企业直接支付现金方式取得的股权投资,不包括受让其他股东的存量股权。

2、初创科技型企业接受天使投资个人投资满2年,在上海证券交易所、深圳证券交易所上市的,天使投资个人转让该企业股票时,按照现行限售股有关规定执行,其尚未抵扣的投资额,在税款清算时一并计算抵扣。

四、关于创业投资企业个人合伙人所得税政策的规定

自2019年1月1日起至2023年12月31日:

(一)创投企业可以选择按单一投资基金核算或者按创投企业年度所得整体核算两种方式之一,对其个人合伙人来源于创投企业的所得计算个人所得税应纳税额。(3年内不能变更)

(二)创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

(三)创投企业选择按年度所得整体核算的,其个人合伙人应从创投企业取得的所得,按照“经营所得”项目、5%~35%的超额累进税率计算缴纳个人所得税。

58

58个人所得税会计分录是什么?:个人所得税会计分录:计提工资:管理费用等:应付职工薪酬——工资:发放工资时:应付职工薪酬——工资(应发数):银行存款(实发数)缴纳个人所得税借应交税费——应交个人所得税贷银行存款

19

19个体工商户个人所得税计税办法是什么?:个体工商户个人所得税计税办法是什么?个体工商户个人所得税计税办法是为了规范和加强个体工商户个人所得税征收管理,根据个人所得税法等有关税收法律、法规和政策规定,制定的办法。

419

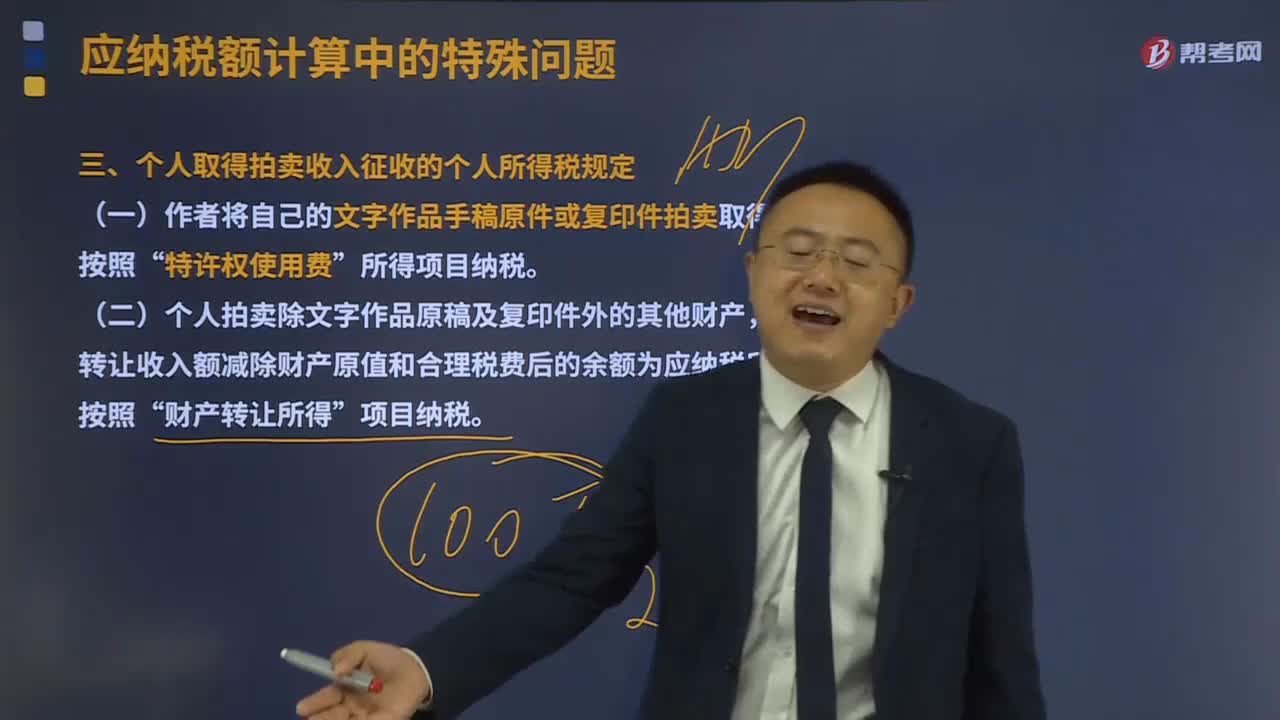

419个人取得拍卖收入征收的个人所得税有什么规定?:应以其转让收入额减除财产原值和合理税费后的余额为应纳税所得额,1、应纳税所得额=转让收入—财产原值—合理税费。是指售出方个人取得该拍卖品的价格(以合法有效凭证为准):为拍得该拍卖品实际支付的价款及交纳的相关税费,是指拍卖财产时纳税人按照规定实际支付的拍卖费(佣金)、鉴定费、评估费、图录费、证书费等费用,3、纳税人如不能提供合法、完整、准确的财产原值凭证。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料