下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

固定资产的税务处理是怎样的?

固定资产是指使用期限超过1年,在使用过程中保持原有物质形态的资产,包括房屋、建筑物、机器、机械、运输工具以及其他与生产经营有关的设备、器具、工具等。税收上对资产的处理,目的在于划分资本性支出与收益性支出,并对资产正确计价和估价,在计税时,采取适当方式对资产的损耗子以扣除。

固定资产的概念只强调使用时间,不强调使用价值。

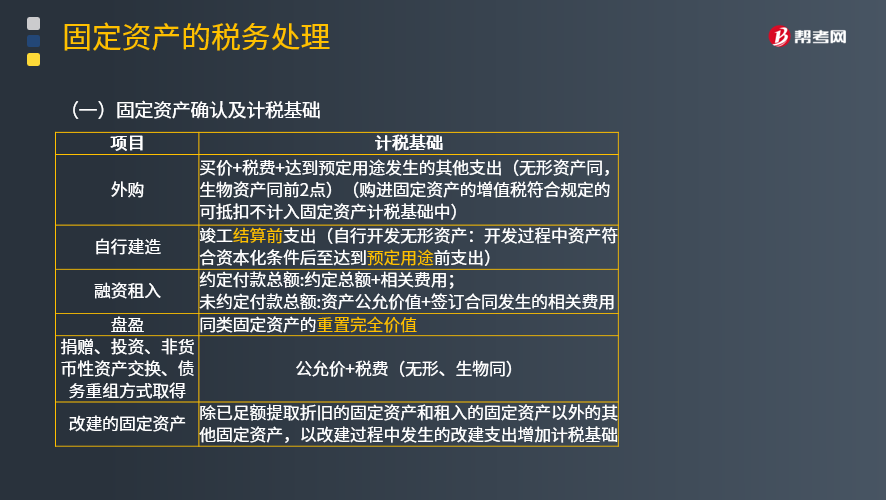

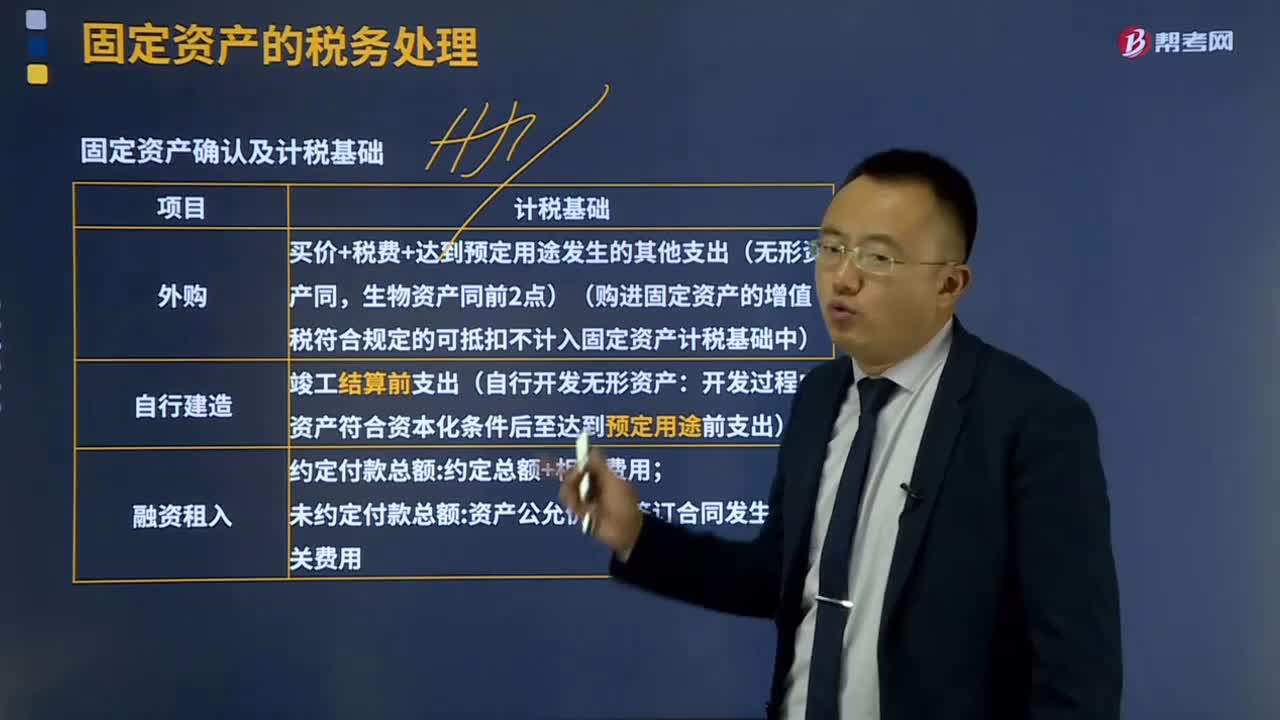

(一)固定资产的计税基础——6种情况

固定资产的计税基础:税法明确规定,企业的存货、固定资产、无形资产、投资等各类资产,可以按照国务院财政、税务主管部门规定的具体税务处理办法计算的折旧、摊销、成本和净值等,可在计算应纳税所得额时扣除。

(二)固定资产折旧的范围

固定资产不得计算折旧扣除——7项

(三)固定资产折旧的计提方法

1.企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。

2.企业应当根据固定资产的性质和使用情况,合理确定固定资产的预计净残值。

固定资产的预计净残值一经确定,不得变更。

3.固定资产按照直线法计算的折旧,准予扣除。

年折旧率=(1-预计净残值率)÷预计使用年限

(四)固定资产折旧的计提年限

除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:

(1)房屋、建筑物,为20年;

(2)飞机、火车、轮船、机器、机械和其他生产设备,为10年;

(3)与生产经营活动有关的器具、工具、家具等,为5年;

(4)飞机、火车、轮船以外的运输工具,为4年;

(5)电子设备,为3年。

(五)固定资产折旧的企业所得税处理(新增)

【政策内涵】固定资产折旧的税会差异的处理要坚持会计从税的原则。

1.计税基础差异

企业按会计规定提取的固定资产减值准备,不得税前扣除,其折旧仍按税法规定的固定资产计税基础计算扣除。

2.折旧年限差异

企业固定资产会计折旧年限如果短于税法规定的最低折旧年限,其按会计折旧年限计提的折旧高于按税法规定的最低折旧年限计提的折旧部分,应调增当期应纳税所得额。

企业固定资产会计折旧年限已期满且会计折旧已提足,但税法规定的最低折旧年限尚未到期且税收折旧尚未足额扣除,其未足额扣除的部分准予在剩余的税收折旧年限继续按规定扣除。

企业固定资产会计折旧年限如果长于税法规定的最低年限,其折旧应按会计折旧年限扣除,税法另有规定的除外。

3.加速折旧差异

企业按税法规定实行加速折旧的,其按加速折旧办法计算的折旧额可全额在税前扣除。

企业实施加速折旧但不符合税法规定条件的,按照税法规定的折旧方法计算扣除。

4.特殊企业差异

石油天然气开采企业在计提油气资产折耗(折旧)时,由于会计与税法规定计算方法不同导致的折耗(折旧)差异,应按税法规定进行纳税调整。

129

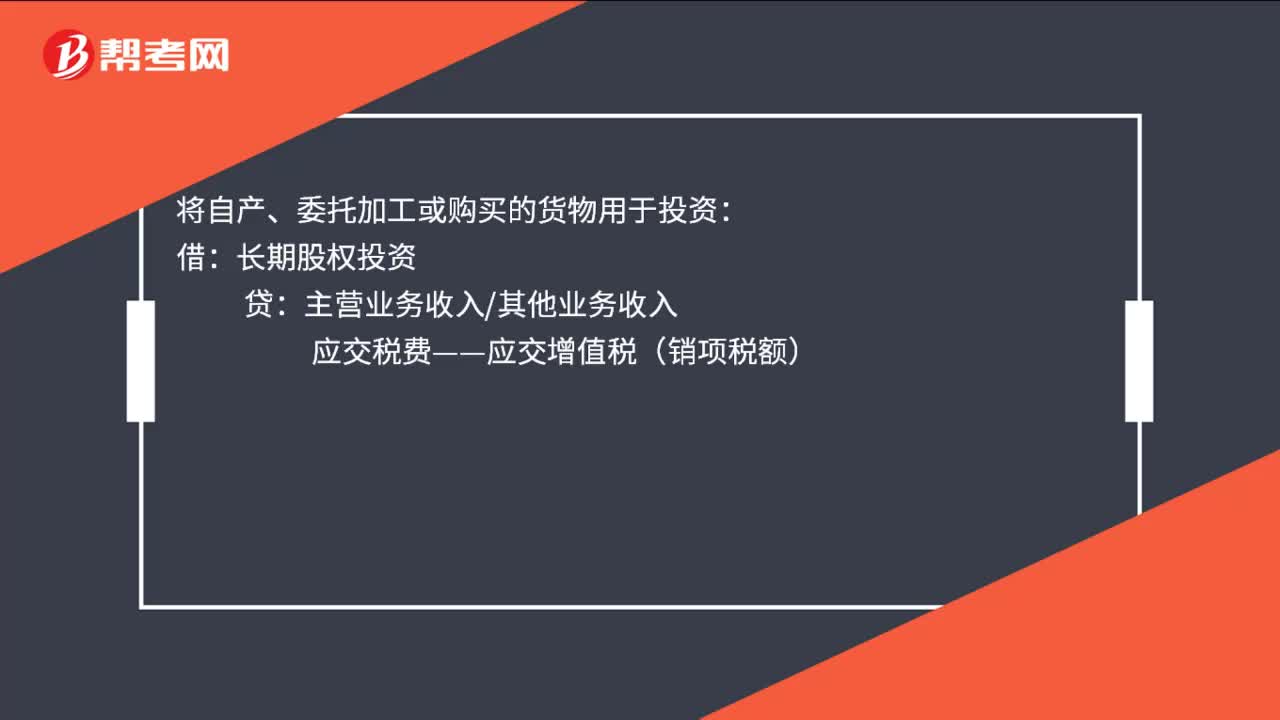

129视同销售的会计处理是什么?:视同销售的会计处理是什么?不得开具增值税专用发票,但要按规定计算销项税额,按成本结转,应交税费——应交增值税(销项税额)(公允价值*增值税税率):将自产、委托加工或购买的货物用于投资,主营业务收入其他业务收入,将自产、委托加工、购买的货物:将自产、委托加工物资:应交税费——应交增值税(销项税额)企业以自产产品作为非货币性福利提供给职工的相关收入的确认、销售成本的结转和相关税费的处理

224

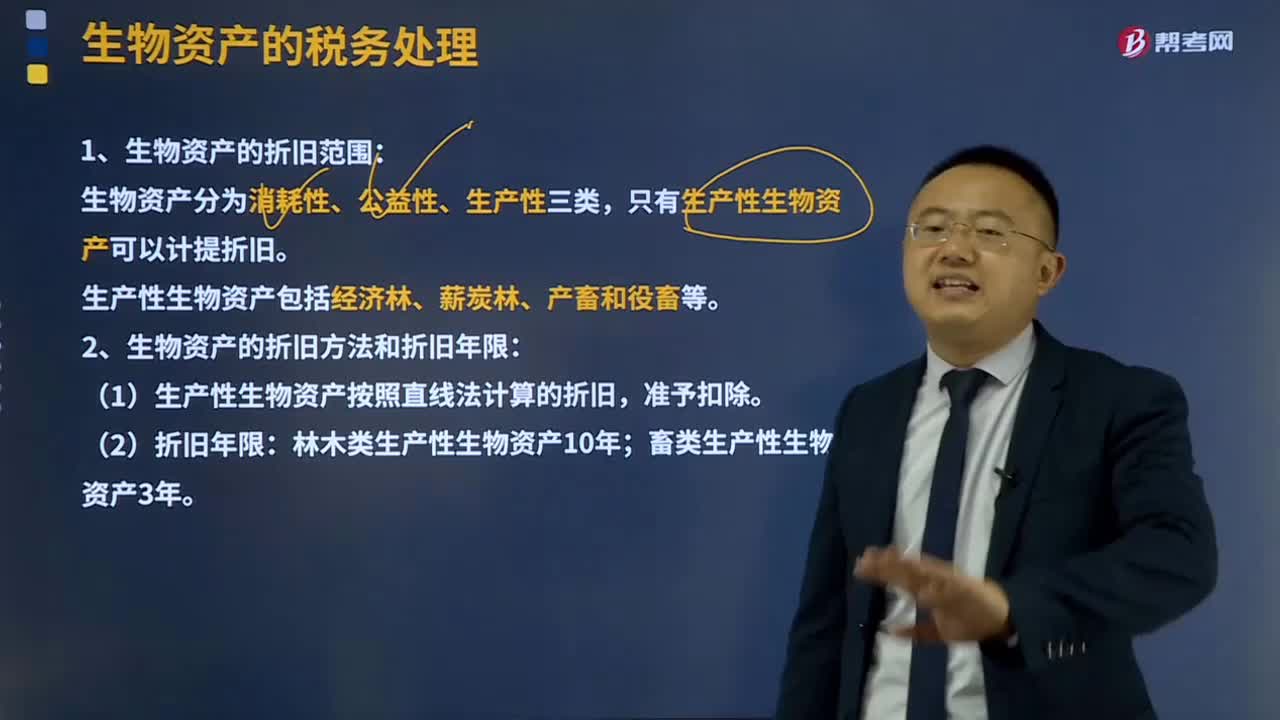

224生物资产的税务处理是怎样的?:生物资产分为消耗性生物资产、生产性生物资产和公益性生物资产。税法只对生产性生物资产作出了计税基础和折旧的规定。1、生物资产的折旧范围:生产性生物资产包括经济林、薪炭林、产畜和役畜等。2、生物资产的折旧方法和折旧年限,(1)生产性生物资产按照直线法计算的折旧。林木类生产性生物资产10年。畜类生产性生物资产3年,依据企业所得税法相关规定可计提折旧的生物资产是( )。

42

42固定资产的税务处理是怎样的?:可以按照国务院财政、税务主管部门规定的具体税务处理办法计算的折旧、摊销、成本和净值等。固定资产计算折旧的最低年限如下;企业按会计规定提取的固定资产减值准备。其折旧仍按税法规定的固定资产计税基础计算扣除,企业固定资产会计折旧年限如果短于税法规定的最低折旧年限,其按会计折旧年限计提的折旧高于按税法规定的最低折旧年限计提的折旧部分。企业固定资产会计折旧年限已期满且会计折旧已提足。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料