下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

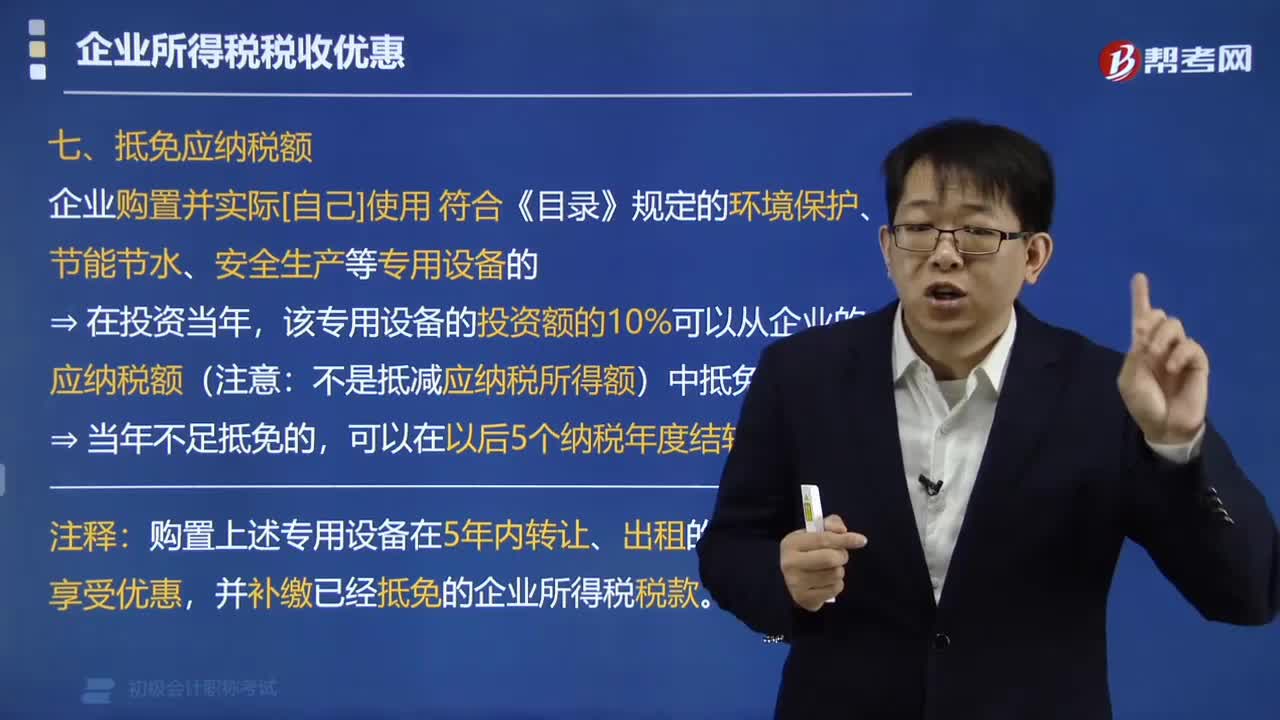

企业所得税法对税额抵免优惠有什么规定?

企业所得税法及实施条例规定:

1. 企业购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。

【提示】若企业购置上述专用设备在5年内转让、出租的,应当停止享受企业所得税优惠,并补缴已经抵免的企业所得税税款。

2. 境外所得的抵免

企业取得的下列所得已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免,抵免限额为该项所得依法计算的应纳税额;超过抵免限额的部分,可以在以后5个年度内,用每年抵免限额抵免当年应抵税额后的余额进行抵补:

①居民企业来源于中国境外的应税所得;

②非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

下面是针对初级会计考试的知识点举出的例题,供大家深入理解考点,希望大家能结合习题掌握知识点,希望对大家有所帮助。

【例题·多选题】根据企业所得税法律制度的规定,下列关于企业所得税相关税收优惠的说法中,正确的有( )。

A. 创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可按其投资额的10%在股权持有满2年的当年抵扣该创业投资企业的应纳税额

B. 创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可按其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额

C. 企业购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免

D. 企业购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的70%可以从企业当年的应纳税所得额中抵免

【答案】BC

【解析】创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可按其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额;企业购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免。

60

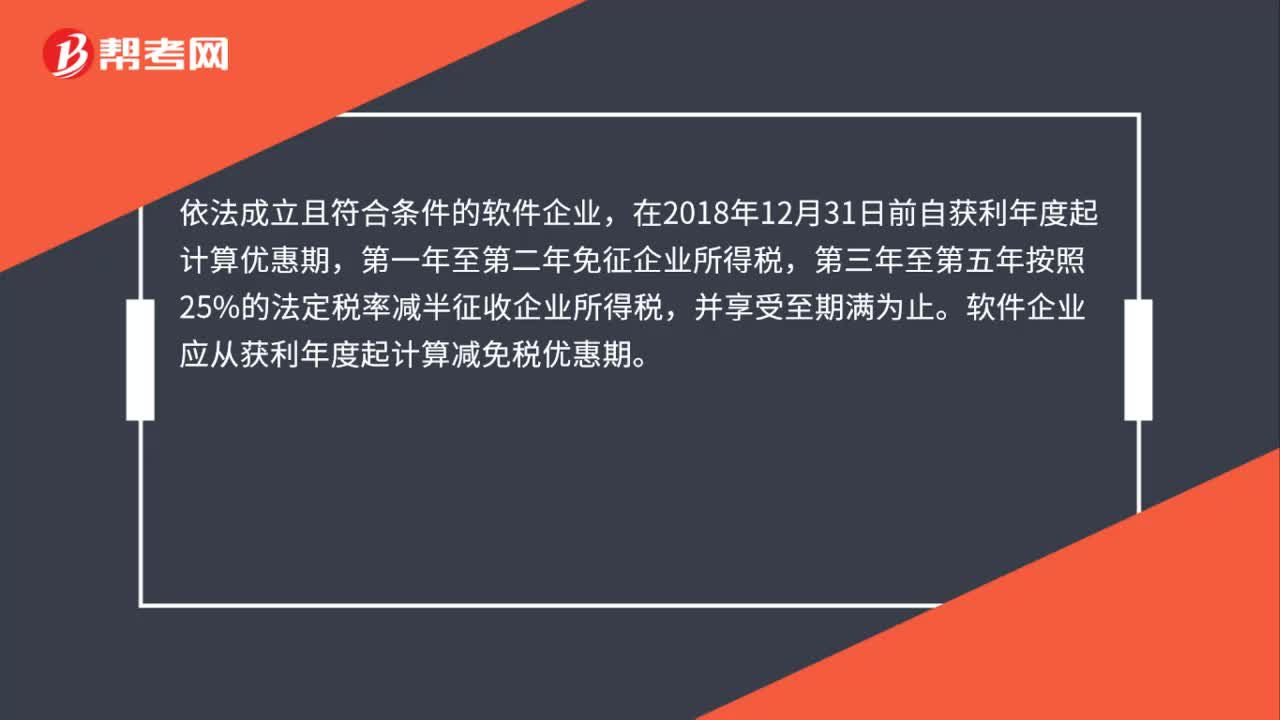

60企业哪年能享受减免企业所得税优惠?:企业哪年能享受减免企业所得税优惠?依法成立且符合条件的软件企业,在2018年12月31日前自获利年度起计算优惠期,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税,并享受至期满为止。软件企业应从获利年度起计算减免税优惠期。如获利年度不符合条件的,应自首次符合软件企业条件的年度起,在其优惠期的剩余年限内享受相应的减免税优惠。

95

95企业所得税法对税额抵免优惠有什么规定?:企业所得税法对税额抵免优惠有什么规定?该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;企业取得的下列所得已在境外缴纳的所得税税额,抵免限额为该项所得依法计算的应纳税额,用每年抵免限额抵免当年应抵税额后的余额进行抵补;可按其投资额的10%在股权持有满2年的当年抵扣该创业投资企业的应纳税额,该专用设备的投资额的70%可以从企业当年的应纳税所得额中抵免

202

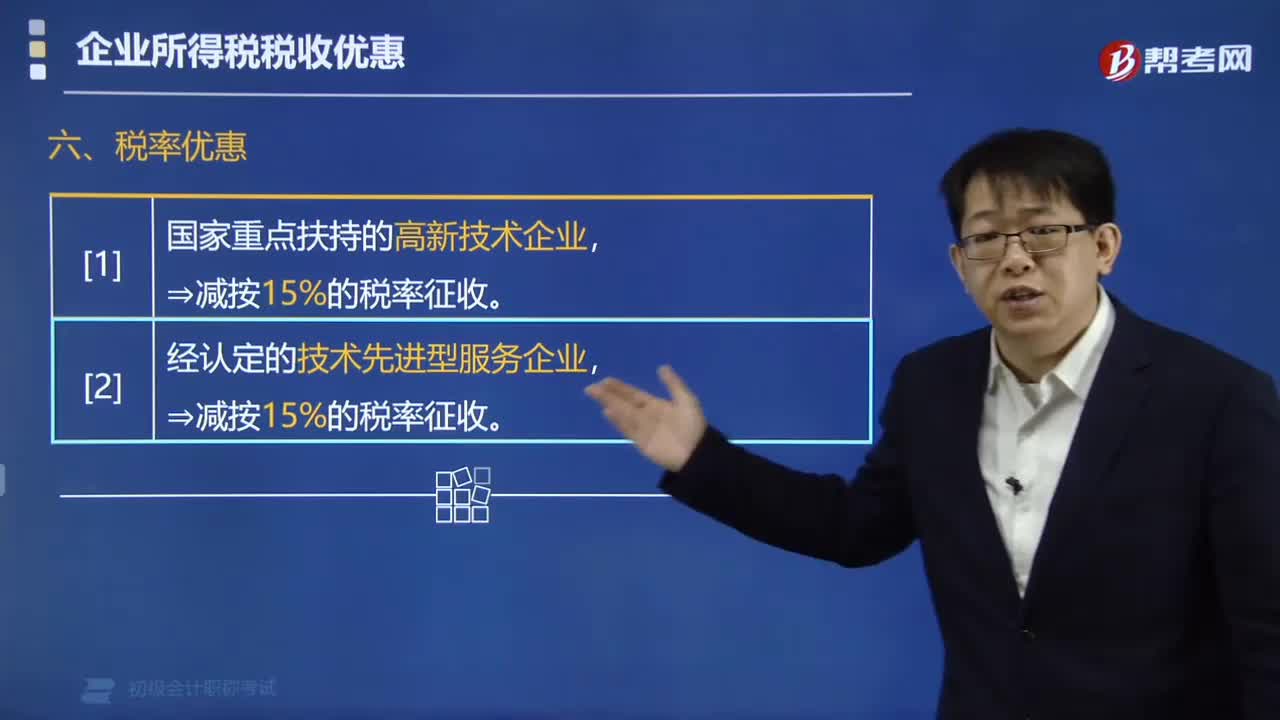

202企业所得税的优惠税率有哪些类型?:企业所得税的优惠税率有哪些类型?企业所得税的优惠税率主要有以下三个类型:符合条件的小型微利企业,年应纳税所得额低于100万元(含100万元)的。所得减按50%计入应纳税所得额,按20%的税率计算缴纳企业所得税:①年度应纳税所得额≤300万元。减按10%的税率征收企业所得税。【提示】下列利息所得免征企业所得税(1)外国政府向中国政府提供贷款取得的利息所得

00:51

00:512020-06-11

01:20

01:202020-06-11

02:28

02:282020-06-02

01:23

01:232020-06-02

00:30

00:302020-05-30

微信扫码关注公众号

获取更多考试热门资料