下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

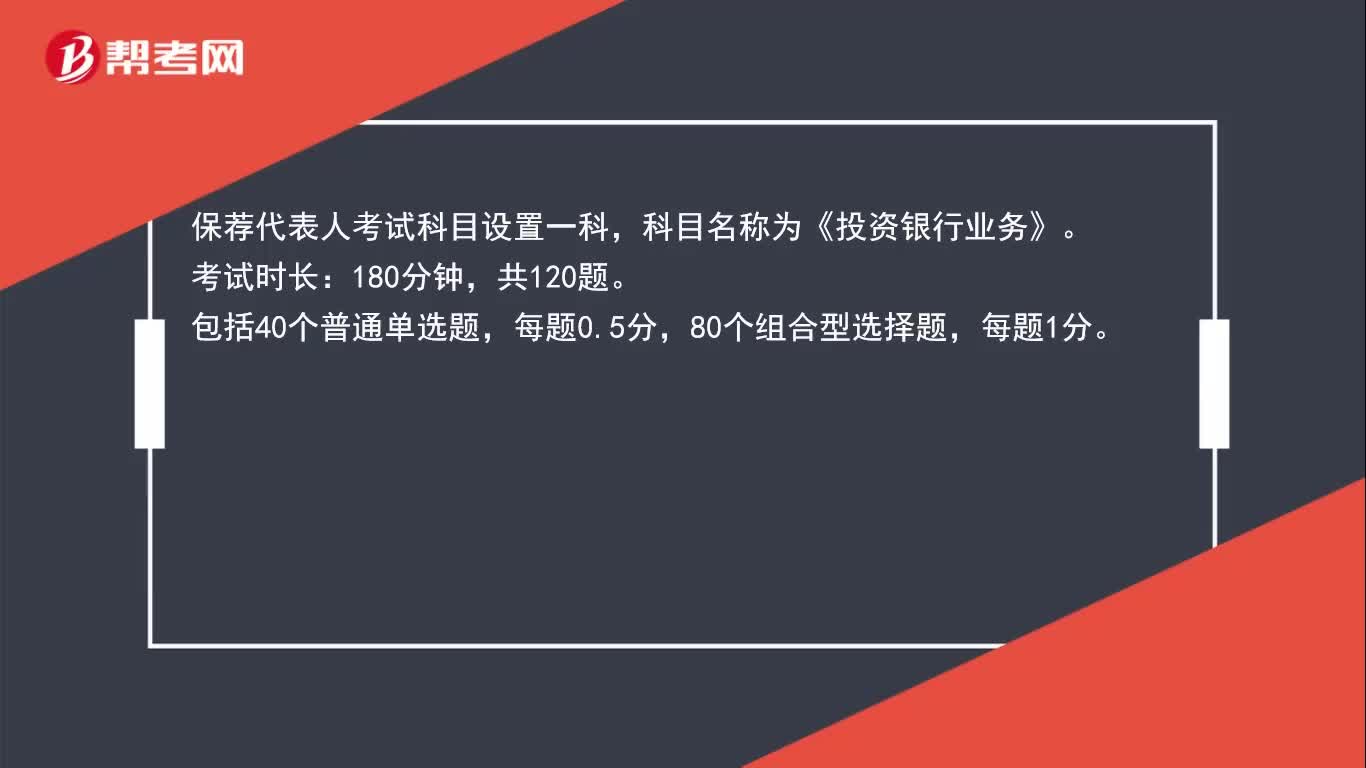

2025年保荐代表人考试《投资银行业务》考试共120题,分为选择题和组合型选择题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、甲公司拟以要约收购的方式收购某上市公司,收购报告书部分内容如下:(1)预定收购的股份的数量为10 000万股,比例为30%。(2)收购期限为:2018年4月1日〜5月25日 (5月21〜25日均为交易日)。(3)要约收购价格:10元/股。下列说法正确的有()。【多选题】

A.乙公司在2018年5月10日,发出竞争要约的提示性公告,以每股12元的价格收购该上市公司股份,则甲公司在5月12日,可以变更初始要约的收购价格为13元,收购期限保持不变

B.2018年5月10日,甲公司可以以竞价交易的方式在交易所以低于10元价格购入1万股该上市公司股份

C.2018年5月10日,在未出现竞争要约的情况下,甲公司也可以变更收购要约价格为 12元/股,并重新发出要约

D.收购期限届满,预受要约股份的数量超过预定收购数量时,收购人应当按照同等比例收购预受要约的股份

正确答案:C、D

答案解析:发出竞争要约的收购人最迟不得晚于初始要约收购期限届满前15日发出要约收购的提示性公告,并应当根据规定履行公告义务;出现竞争要约时,发出初始要约的收购人变更收购要约距初始要约收购期限届满不足15日的,应当延长收购期限,延长后的要约期应当不少于15日, 但不得超过最后一个竞争要约的期满日,A项错误。采取要约收购方式的,收购人在收购期限内,不得卖出被收购公司的股票,也不得采取要约规定以外的形式和超出要约的条件买入被收购公司的股票,B 项错误。

2、某证券公司A欲从事上市公司并购重组财务顾问业务,则该公司控股股东、实际控制人应信誉良好且最近()年无重大违法违规记录。【单选题】

A.1

B.2

C.3

D.5

正确答案:C

答案解析:选项C正确:《上市公司并购重组财务顾问业务管理办法》第六条规定,证券公司从事上市公司并购重组财务顾问业务,应当具备下列条件:(1)公司净资本符合中国证监会的规定;(2)具有健全且运行良好的内部控制机制和管理制度,严格执行风险控制和内部隔离制度;(3)建立健全的尽职调查制度,具备良好的项目风险评估和内核机制;(4)公司财务会计信息真实、准确、完整;(5)公司控股股东、实际控制人信誉良好且最近3年无重大违法违规记录;(6)财务顾问主办人不少于5人;(7)中国证监会规定的其他条件。

3、非上市公众公司收购中,关于被收购公司的控股股东、实际控制人及其关联方有损害被收购公司及其他股东合法权益的,以下说法不正确的是( )。【选择题】

A.上述控股股东、实际控制人在转让被收购公司控制权之前,应当主动消除损害

B.未能消除损害的,应当就其出让相关股份所得收入用于消除全部损害做出安排

C.对不足以消除损害的部分应当提供充分有效的履约担保或安排,并提交被收购公司股东大会审议通过

D.提交被收购公司股东大会审议的,被收购公司的控股股东、实际控制人及其关联方可以参与表决

正确答案:D

答案解析:根据《非上市公众公司收购管理办法》第七条,被收购公司的控股股东或者实际控制人不得滥用股东权利损害被收购公司或者其他股东的合法权益。被收购公司的控股股东、实际控制人及其关联方有损害被收购公司及其他股东合法权益的,上述控股股东、实际控制人在转让被收购公司控制权之前,应当主动消除损害,未能消除损害的,应当就其出让相关股份所得收入用于消除全部损害做出安排,对不足以消除损害的部分应当提供充分有效的履约担保或安排,并提交被收购公司股东大会审议通过,被收购公司的控股股东、实际控制人及其关联方应当回避表决。

4、某尚未盈利公司拟首次公开发行并在科创板上市,发行股票8 000万股,发行后总股本为32 000万股,对网下初始发行数量和战略配售数量的设定,根据《上海证券交易所科创板 股票发行与承销实施办法》,下列发行安排符合规定的是()。【单选题】

A.网下初始发行数量为5 200万股,战略配售数量为1 600万股

B.网下初始发行数量为5 000万股,战略配售数量为1 800万股

C.网下初始发行数量为4 800万股,战略配售数量为2 000万股

D.网下初始发行数量为5 100万股,战略配售数量为800万股

正确答案:A

答案解析:首次公开发行股票可以向战略投资者配售。首次公开发行股票数量不足1亿股的,战略资者获得配售的股票总量不得超过本次公开发行股票 数量的20%。则战略配售数量不得超过:8 000 x 20% =1 600(万股)。公开发行后总股本超过4亿股或者发行人尚未盈利的,网下初始发行比例不低于本次公开发行股票数量的80% ,则网下初始发行数量下限为:(8 000-1 600) x80% =5 120(万股)。题中四个选项,只有A项符合。

5、首次公开发行股票时,主承销商不得向下列()对象配售股票。Ⅰ. 承销商及其控股股东、董事、监事、高级管理人员和其他员工 Ⅱ. 通过配售可能导致不当行为或不正当利益的其他自然人、法人和组织Ⅲ. 过去6个月内与主承销商存在保荐、承销业务关系的公司及其持股5%以上的股东、实际控制人、董事、监事、高级管理人员,或已与主承销商签署保荐、承销业务合同或达成相关意向的公司及其持股5%以上的股东、实际控制人、董事、监事、高级管理人员Ⅳ. 发行人及其股东、实际控制人、董事、监事、高级管理人员和其他员工Ⅴ.持5%以上的股东、董事、监事、高级管理人员能够直接或间接实施控制、共同控制或施加重大影响的公司,以及该公司控股股东、控股子公司和控股股东控制的其他子公司【组合型选择题】

A.Ⅰ、Ⅱ、Ⅲ、Ⅳ、Ⅴ

B.Ⅰ、Ⅱ、Ⅲ、Ⅳ

C.Ⅱ、Ⅲ、Ⅳ

D.Ⅱ、Ⅲ、Ⅳ、Ⅴ

正确答案:B

答案解析:《首次公开发行股票配售细则》第十一条规定,首次公开发行股票时,主承销商不得向下列对象配售股票:①发行人及其股东、实际控制人、董事、监事、高级管理人员和其他员工;发行人及其股东、实际控制人、董事、监事、高级管理人员能够直接或间接实施控制、共同控制或施加重大影响的公司,以及该公司控股股东、控股子公司和控股公司控制的其他子公司。②主承销商及其持股比例5%以上的股东,主承销商的董事、监事、高级管理人员和其他员工,主承销商及其持股比例5%以上的股东、董事、监事、高级管理人员能够直接或间接实施控制、共同控制或施加重大影响的公司,以及该公司控股股东、控股子公司和控股股东控制的其他子公司。③承销商及其控股股东、董事、监事、高级管理人员和其他员工。④本条第①、②、③项所述人士的关系密切的家庭成员,包括配偶、子女及其配偶、父母及配偶的父母、兄弟姐妹及其配偶、配偶的兄弟姐妹、子女配偶的父母。⑤过去6个月内与主承销商存在保荐、承销业务关系的公司及其持股5%以上的股东、实际控制人、董事、监事、高级管理人员,或已与主承销商签署保荐、承销业务合同或达成相关意向的公司及其持股5%以上的股东、实际控制人、董事、监事、高级管理人员。⑥通过配售可能导致不当行为或不正当利益的其他自然人、法人和组织。⑦主承销商或发行人就配售对象资格设定的其他条件。本条第②、③项规定的禁止配售对象管理的公募基金不受前款规定的限制,但应当符合证监会的有关规定。

268

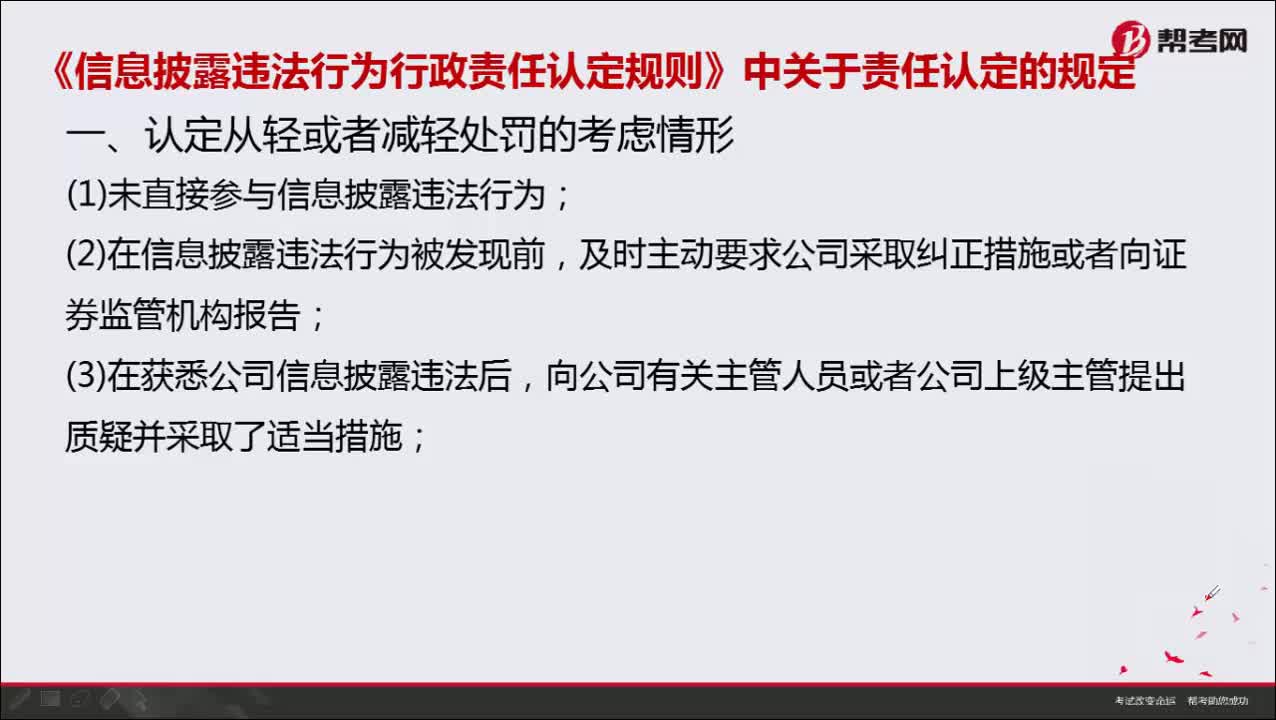

268《信息披露违法行为行政责任认定规则》中认定为不予行政处罚的考虑情形有哪些?:《信息披露违法行为行政责任认定规则》中认定为不予行政处罚的考虑情形有哪些?

294

294上市公司及其董事、监事、高级管理人员在发行上市、信息披露及规范运作等方面要负哪些法律责任?:上市公司及其董事、监事、高级管理人员在发行上市、信息披露及规范运作等方面要负哪些法律责任?

274

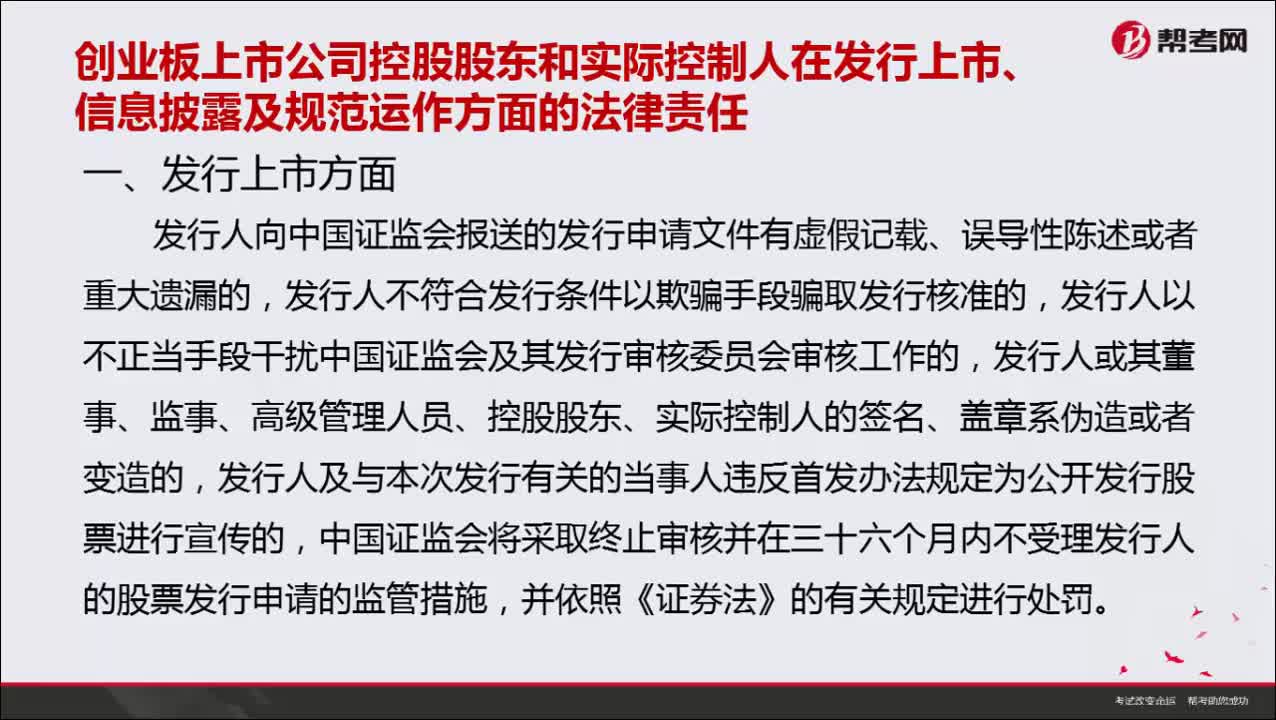

274创业板上市公司控股股东和实际控制人在发行上市、信息披露及规范运作方面要负哪些法律责任?:创业板上市公司控股股东和实际控制人在发行上市、信息披露及规范运作方面要负哪些法律责任?

01:27

01:272020-05-15

02:13

02:132020-05-15

01:03

01:032020-05-15

00:59

00:592020-05-15

00:47

00:472020-05-15

微信扫码关注公众号

获取更多考试热门资料