下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理第十二章 国际税收5道练习题,附答案解析,供您备考练习。

1、下列不属于国际税收中的常设机构的是( )。【单选题】

A.分支机构

B.办事处

C.作业场所

D.子公司

正确答案:D

答案解析:常设机构包括:(1)管理场所;(2)分支机构;(3)办事处;(4)工厂;(5)作业场所;(6)矿场、油井或气井、采石场、或者其他开采自然资源的场所。

2、中国居民企业股东能够提供资料证明其控制的外国企业满足以下条件之一的,可免于将外国企业不作分配或减少分配的利润视同股息分配额,计人中国居民企业股东的当期所得的有( )。【多选题】

A.设立在国家税务总局指定的非低税率国家(地区)

B.设立在12.5%以下税负的国家(地区)

C.主要取得积极经营活动所得

D.年度利润总额低于500万元人民币

正确答案:A、C、D

答案解析:中国居民企业股东能够提供资料证明其控制的外国企业满足以下条件之一的,可免于将外国企业不作分配或减少分配的利润视同股息分配额,计入中国居民企业股东的当期所得:(1)设立在国家税务总局指定的非低税率国家(地区);(2)主要取得积极经营活动所得;(3)年度利润总额低于500万元人民币。

3、在国际税收协定管理中,“受益所有人”包括( )。【多选题】

A.从事生产经营的个人

B.从事生产经营的企业

C.代理人

D.导管公司

正确答案:A、B

答案解析:“受益所有人”一般从事实质性的经营活动,可以是个人、公司或其他任何团体。代理人、导管公司等不属于“受益所有人”。

4、北京市某国有企业2014年度境内经营应纳税所得额为3000万元,该企业在A、B两国分别设有分支机构。A国分支机构当年应纳税所得额900万元,其中生产经营所得500万元,A国规定税率为20%;特许权使用费所得400万元,A国规定的税率为30%。B国分支机构当年应纳税所得额400万元,其中生产经营所得300万元,B国规定的税率为30%;租金所得100万元,B国规定的税率为20%。则下列说法正确的有()。【多选题】

A.来源于AB两国的所得应当汇总计算抵免限额

B.A国所得的抵免限额是230万元

C.B国所得的抵免限额是100万元

D.境内外所得汇总缴纳的企业所得税为755万元

正确答案:C、D

答案解析:企业所得税实行分国不分项计算,因此来源于AB两国的所得应当分别计算抵免限额。A国分支机构在境外实际缴纳的税额=500×20%+400×30%=220(万元),在A国的分支机构境外所得的抵免限额=(3000+900+400)×25%×900÷(3000+900+400)=225(万元),按照实际缴纳的220万元抵扣。B国分支机构在境外实际缴纳的税额=300×30%+100×20%=110(万元),在B国的分支机构境外所得的抵免限额=(3000+900+400)×25%×400÷(3000+900+400)=100(万元),按照限额扣除。A、B两国分支机构境外所得可从应纳税额中扣除的税额分别为220万元和100万元。全年应纳税额=(3000+900+400)×25%-220-100=755(万元)。

5、非居民企业取得股息、利息、租金、特许权使用费和财产转让所得,按( )的税率征收企业所得税。【单选题】

A.10%

B.15%

C.20%

D.25%

正确答案:A

答案解析:非居民企业取得股息、利息、租金、特许权使用费和财产转让所得,减按10%的税率征收企业所得税。

252

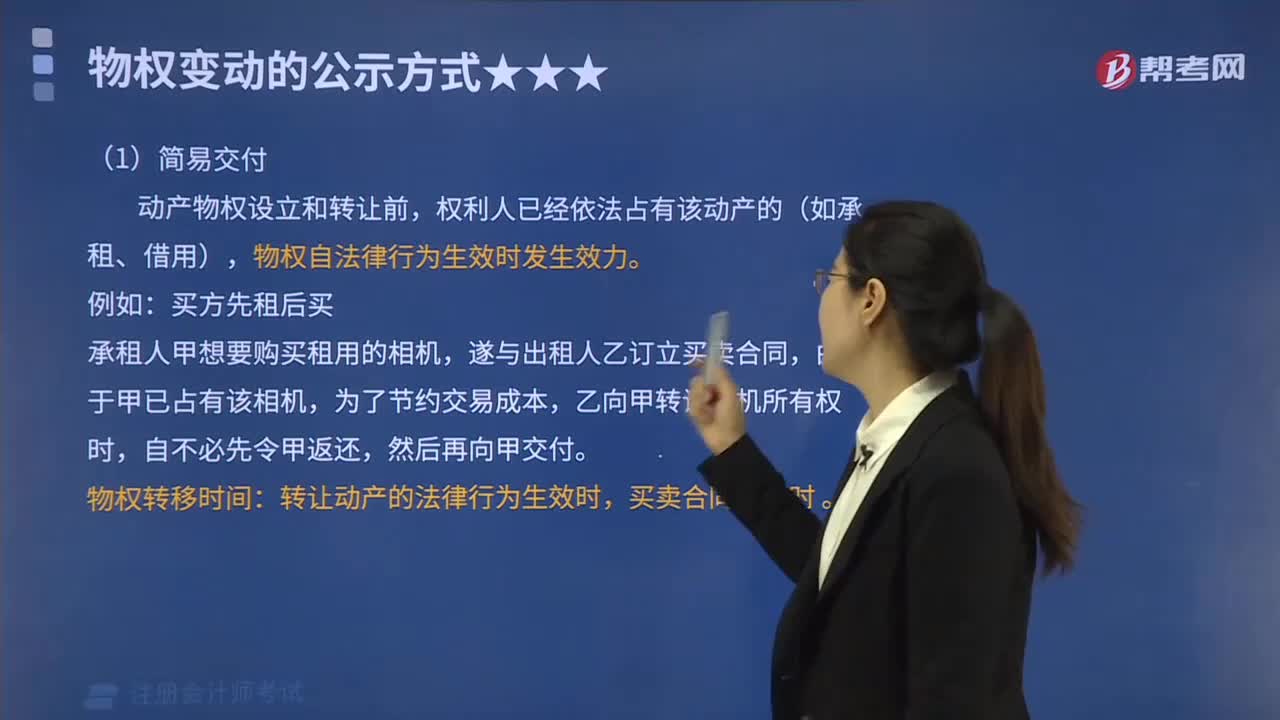

2522020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付:2020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付

330

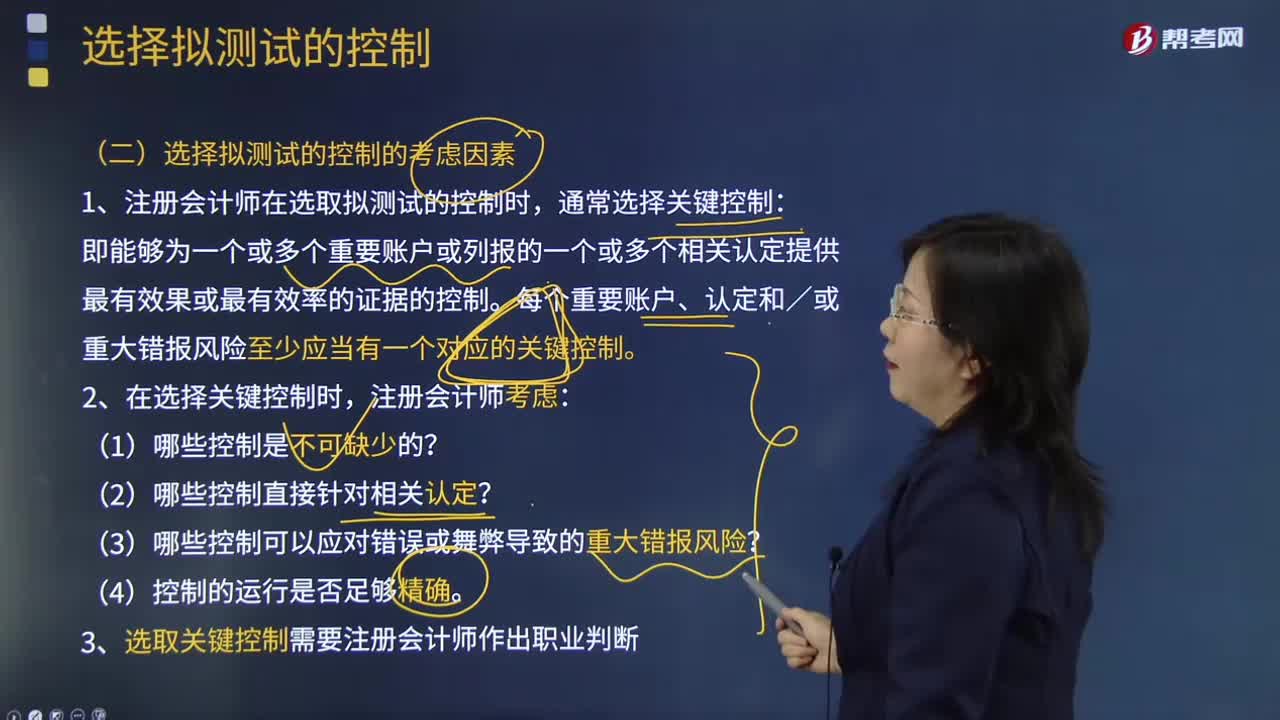

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料