下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2021年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理第十二章 国际税收5道练习题,附答案解析,供您备考练习。

1、某境内公司适用的企业所得税税率为25%, 2014年度取得境内应纳税所得额160万元,境外分公司应纳税所得额50万元,在境外已缴纳企业所得税10万元。2014年度该公司汇总纳税时实际在我国应缴纳企业所得税( )万元。【单选题】

A.40

B.42.5

C.45

D.47.5

正确答案:B

答案解析:境外缴纳所得税的抵免限额=50×25%=12.5(万元),应补缴企业所得税=12.5-10=2.5(万元)汇总纳税时实际应缴纳企业所得税=160×25% +2.5=42.5(万元)。

2、某企业2014年度境内所得应纳税所得额为400万元,在全年已预缴税款50万元,来源于境外某国税前所得100万元,境外实纳税款20万元,该企业当年汇算清缴应补(退)的税款是( )。【单选题】

A.60万元

B.62万元

C.55万元

D.79万元

正确答案:C

答案解析:该企业汇总纳税应纳税额=500×25%=125(万元),境外已纳税款扣除限额=100×25%=25(万元),境外实纳税额20万元,可全额扣除。境内已预缴50万元,则汇总纳税应纳所得税额=125-20-50=55(万元)。

3、下列情形中,在计算企业所得税时,可以适用境外所得税额抵免政策的有( )。【多选题】

A.境内甲居民企业,取得美国的所得

B.韩国的现代汽车公司取得设在日本机构的所得

C.某居民企业从持股30%股份的某外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税税额属于该项所得负担的部分

D.非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的所得

正确答案:A、C、D

答案解析:选项B不属于中国企业所得税的征税范围。

4、联合国范本强调,收入来源国对国际资本收入的征税应当考虑的有( )。【多选题】

A.考虑为取得这些收入所应分担的费用,以保证对这种收入按其净值征税

B.税率不宜过高,以免挫伤投资积极性

C.考虑同提供资金的国家适当地分享税收收入

D.收入是否合法

正确答案:A、B、C

答案解析:联合国范本强调,收入来源国对国际资本收入的征税应当考虑以下三点:(1)考虑为取得这些收入所应分担的费用,以保证对这种收入按其净值征税;(2)税率不宜过高,以免挫伤投资积极性;(3)考虑同提供资金的国家适当地分享税收收入,尤其是对在来源国产生的即将汇出境的股息、利息、特许权使用费所征收的预提所得税,以及对从事国际运输的船运利润征税,应体现税收分享原则。

5、北京市某国有企业2014年度境内经营应纳税所得额为3000万元,该企业在A、B两国分别设有分支机构。A国分支机构当年应纳税所得额900万元,其中生产经营所得500万元,A国规定税率为20%;特许权使用费所得400万元,A国规定的税率为30%。B国分支机构当年应纳税所得额400万元,其中生产经营所得300万元,B国规定的税率为30%;租金所得100万元,B国规定的税率为20%。则下列说法正确的有()。【多选题】

A.来源于AB两国的所得应当汇总计算抵免限额

B.A国所得的抵免限额是230万元

C.B国所得的抵免限额是100万元

D.境内外所得汇总缴纳的企业所得税为755万元

正确答案:C、D

答案解析:企业所得税实行分国不分项计算,因此来源于AB两国的所得应当分别计算抵免限额。A国分支机构在境外实际缴纳的税额=500×20%+400×30%=220(万元),在A国的分支机构境外所得的抵免限额=(3000+900+400)×25%×900÷(3000+900+400)=225(万元),按照实际缴纳的220万元抵扣。B国分支机构在境外实际缴纳的税额=300×30%+100×20%=110(万元),在B国的分支机构境外所得的抵免限额=(3000+900+400)×25%×400÷(3000+900+400)=100(万元),按照限额扣除。A、B两国分支机构境外所得可从应纳税额中扣除的税额分别为220万元和100万元。全年应纳税额=(3000+900+400)×25%-220-100=755(万元)。

252

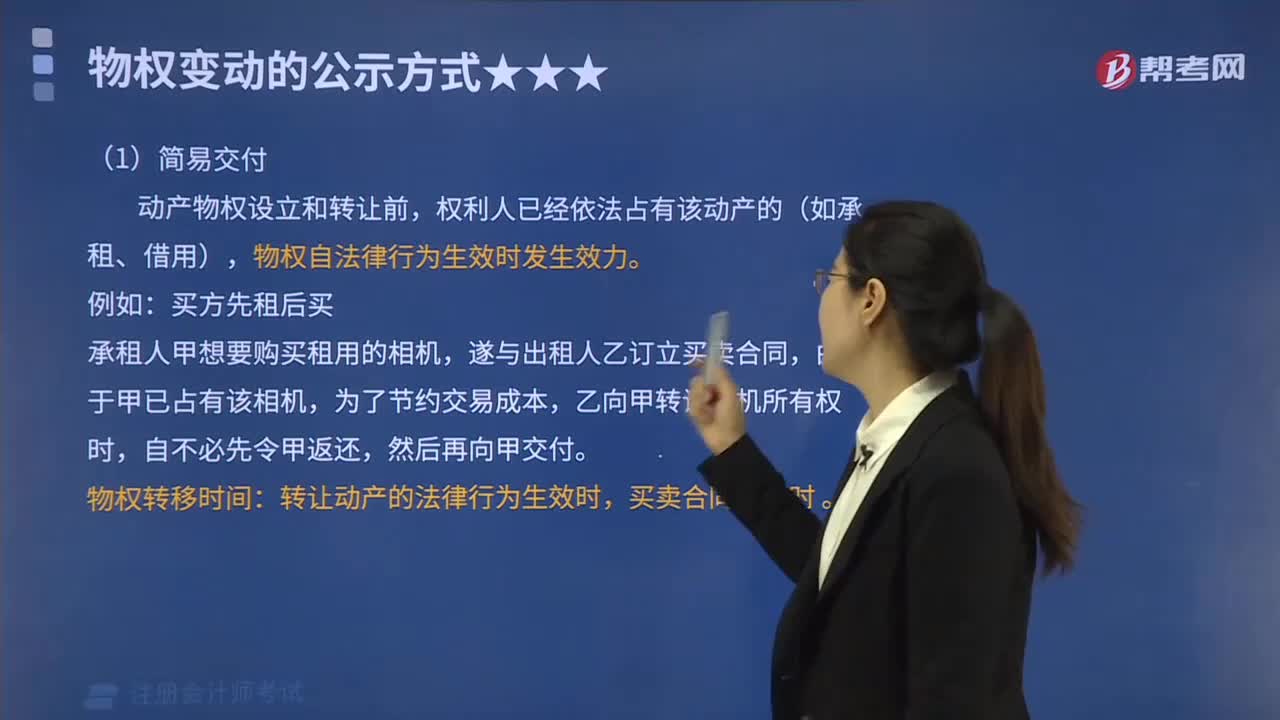

2522020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付:2020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付

330

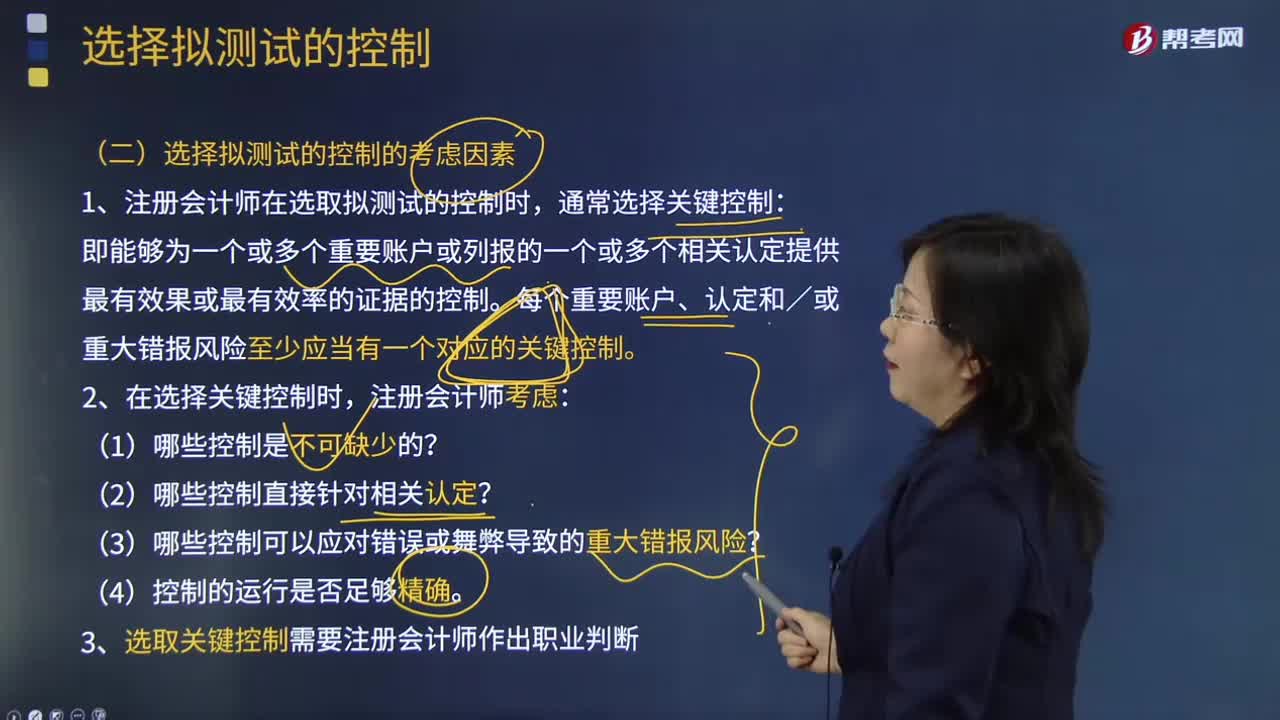

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料