下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2021年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、出租车公司向使用本公司自有出租车的出租车司机收取的管理费用,征收增值税的项目是()。【单选题】

A.有形动产租赁服务

B.物流辅助服务

C.陆路运输服务

D.管道运输服务

正确答案:C

答案解析:出租车公司向使用本公司自有出租车的出租车司机收取的管理费用,按陆路运输服务征收增值税。

2、中国居民张某,2011年7月产生如下收入,将空闲的一套居民住宅按市场价格出租,取得收入3000元;转让自行研制的非专利技术取得收入50000元;向出版社转让著作权取得收入8000元。则当月张某应缴纳营业税为()。 【单选题】

A.0

B.90

C.490

D.2990

正确答案:B

答案解析:转让非专利技术和转让著作权已纳入营改增;个人按市场价格出租的居民住宅,个人按市场价格出租房屋减按3%的税率征收营业税,则当月应纳营业税=3000×3%=90元。

3、销售货物的同时收取的下列费用中,不作为增值税计税销售额的有( )。【多选题】

A.受托加工应征消费税的消费品所代收代缴的消费税

B.向购买方收取的销项税额

C.代办保险而向购买方收取的保险费

D.从事热力、电力、燃气、自来水等公用事业的增值税纳税人收取的与销售量有直接关系的一次性费用

正确答案:A、B、C

答案解析:选项D属于增值税的价外费用,应并入销售额计征增值税。

4、依据印花税的有关规定,下列合同中,应按“技术合同”贴花的有( )。【多选题】

A.专利申请权转让合同

B.专利权转让合同

C.专利实施许可合同

D.非专利技术转让合同

正确答案:A、D

答案解析:专利申请权转让和非专利技术转让所书立的合同应按“技术合同”税目贴花;选项BC按“产权转移书据”税目贴花。

5、纳税人可以采用的纳税申报方式有( )。【多选题】

A.邮寄申报

B.电子邮件申报

C.直接申报

D.传真申报

正确答案:A、B、C、D

答案解析:选项B、D均是数据电文申报方式下的具体申报方法。

6、账簿、记账凭证、报表、完税凭证、发票、出口凭证以及其他有关涉税资料的保管期限,根据《细则》第二十九条,除另有规定者外,应当保存( )年。【单选题】

A.5

B.10

C.15

D.20

正确答案:B

答案解析:账簿、记账凭证、报表、完税凭证、发票、出口凭证以及其他有关涉税资料的保管期限为10年。

7、根据企业所得税的相关规定,纳税人的下列收入形式中,按照公允价值确定收入的是( )。【单选题】

A.债务的豁免

B.准备持有到期的债券投资

C.应收票据

D.不准备持有到期的债券投资

正确答案:D

答案解析:企业取得收入的非货币形式,包括固定资产、生物资产、无形资产、股权投资、存货、不准备持有至到期的债券投资、劳务以及有关权益等;由于取得收入的非货币形式的金额难以确定,企业在计算非货币形式收入时,必须按一定标准折算为确定的金额;实施条例规定,企业以非货币形式取得的收入,按照公允价值确定收入额。

8、根据增值税的有关规定,下列关于增值税小规模纳税人的表述中,正确的有()。【多选题】

A.小规模纳税人销售货物,按照征收率计算增值税应纳税额,不得抵扣进项税

B.小规模纳税人进口货物,按照适用税率计算缴纳增值税,不得使用征收率计算

C.不得自行开具增值税专用发票,也不得申请税务机关代开增值税专用发票

D.以1个季度为增值税纳税期限的规定仅适用于小规模纳税人

正确答案:A、B

答案解析:小规模纳税人可以申请税务机关代开发票,所以选项C错误。银行、财务公司、信托投资公司、信用社以及财政部和国家税务总局规定的其他纳税人,也可以以1季度为纳税期限,所以选项D错误。

9、某企业拥有一幢三层的办公楼,原值6000万元,1/3以每月15万元的租金出租给其他单位使用,2011年4月底,原租户的租期到期,该企业将该幢办公楼进行改建,更换楼内电梯,将原值80万元的电梯更换为120万元的新电梯,为该楼安装了300万元的智能化楼宇设施,这些改建工程于7月底完工,该企业所在地人民政府规定房产原值减除比例为30%,该企业2011年应纳房产税( )万元。【单选题】

A.51.49

B.52.38

C.53.05

D.53.19

正确答案:D

答案解析:2011年1~4月该企业应纳房产税=6000×2/3×(1-30%)×1.2%×4/12+15×4×12%=11.2+7.2=18.4(万元)2011年5~7月应纳房产税=6000×(1-30%)×1.2%×3/12=12.6(万元)对于更换房屋附属设备和配套设施的,在将其价值计入房产原值时,可扣减原来相应设备和设施的价值。2011年8月至年底应纳房产税=(6000+120-80+300)×(1-30%)×1.2%×5/12=22.19(万元)该企业2011年应纳房产税=18.4+12.6+22.19=53.19(万元)。

10、某批发兼零售的小型微利企业,2019年度自行申报营业收入总额280万元、成本费用总额300万元,当年亏损20万元。经税务机关审核,该企业申报的收入总额无法核实,成本费用核算正确。假定对该企业采取核定征收企业所得税,应税所得率为9%,该企业2019年度应缴纳企业所得税()万元。【单选题】

A.1.48

B.1.7

C.2.59

D.3.31

正确答案:A

答案解析:应纳税所得额=300÷(1-9%)×9%=29.67(万元);应缴企业所得税=29.67×25%×20%=1.48(万元)。

330

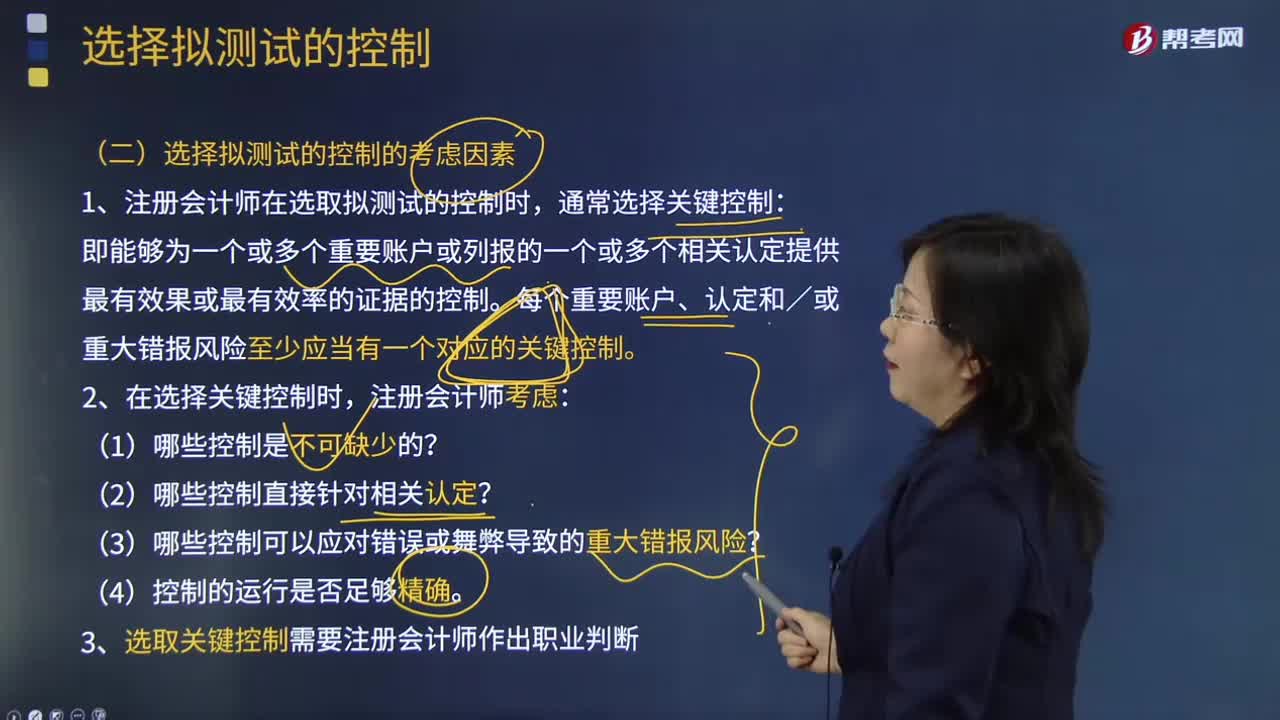

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料