下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2021年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、根据房产税相关制度的规定,以下属于经财政部批准免税的房产的有( )。【多选题】

A.房产大修停用3个月的

B.经有关部门鉴定停用的危房

C.老年服务机构自用的房产

D.权属有争议的房产

正确答案:B、C

答案解析:BC选项都是经财政部批准免税的房产。A选项的停用时间错误,规定是:房屋大修导致连续停用半年以上的,在大修期间免征房产税,免征税额由纳税人在申报缴纳房产税时自行计算扣除,并在申报表附表或者备注栏中作相应说明。D选项应由房产代管人或使用人缴纳房产税。

2、2019年3月某房地产开发公司转让5年前购入的一块未经开发的土地,取得不含税转让收入1800万元,该土地购进价1200万元,取得土地使用权时支付相关税费40万元,转让该土地时支付相关税费35万元。该房地产开发公司转让土地使用权应缴纳土地增值税( )万元。【单选题】

A.73.5

B.150

C.157. 5

D.300

正确答案:C

答案解析:扣除项目金额=1200+40+35 = 1275(万元);增值额=1800 - 1275 =525 (万元);增值率=525 ÷ 1275×100% =41. 18% ,增值额未超过扣除项目金额的50% ,适用税率为30%;应缴纳土地增值税=525×30% = 157. 5(万元)。

3、我国某居民企业有来源于乙国的税前所得100万元,乙国的所得税税率为30%,但乙国对外国居民企业来源于本国的所得实行20%的优惠税率,我国采用分国别限额抵免法消除国际重复征税并承诺给予税收饶让,则我国对该居民企业的这笔境外所得应征所得税税款是( )。【单选题】

A.25万元

B.5万元

C.5. 75 万元

D.0

正确答案:D

答案解析:居民企业从与我国订立税收协定(或安排)的对方国家取得所得,并按该国税收法律享受了减税待遇,且该国所得已享受的减免税待遇按照税收协定(或安排)规定应视同已缴税额在我国应纳税额中抵免的,经企业主管税务机关确认,可在其申报境外所得税额时视为已缴税额。计算抵免限额:100×25% =25(万元);该居民企业在乙国实际缴纳的税额=100×30% =30 (万元),因此超过了抵免限额,不需在我国缴纳税款。

4、以下与个人所得税相关政策不相符的有( )。【多选题】

A.纳税人出售以按揭贷款方式购置的住房的,其向贷款银行实际支付的住房贷款利息,在转让该房产时不得扣除

B.个体户张某对外投资,从被投资企业分得红利,属于投资经营所得,应依法按个体工商户的生产、经营所得缴纳个人所得税

C.对企业承包经营、承租经营的承租人取得的所得,一律按照个人所得税法中的五级超额累进税率计算其应纳税额

D.某畅销书出版后添加印数,其因添加印数追加的稿酬应与以前出版发表时的稿酬合并为一次计算个人所得税

正确答案:A、B、C

答案解析:纳税人出售以按揭贷款方式购置住房的,其向贷款银行实际支付的住房贷款利息,凭贷款银行出具的有效证明据实扣除,A选项错误。按税法规定,个体户取得与生产经营无关的各项应税所得,应分别按各应税项目的规定计算征收个人所得税。个体户从其投资的企业分得的红利,应按“利息、股息、红利”所得项目征收个人所得税,B选项错误。对企业承包经营、承租经营的承租人取得的所得,按其承包收益方式不同,在计算个人所得税时有两类情况:其一是按照个人所得税法中的五级超额累进税率计算其应纳税额;其二是按照个人所得税法中的七级超额累进税率计算其应纳税额,C选项错误。

5、企业2018年发生的下列行为中,需要缴纳城建税和教育费附加的有( )。【多选题】

A.事业单位出租房屋行为

B.企业购买房屋行为

C.油田开采天然原油并销售行为

D.外商投资企业销售货物行为

正确答案:A、C、D

答案解析:企业购买房屋行为,可能会涉及印花税、契税,不会涉及“两税”,所以不缴纳城市维护建设税;2010年12月1日开始,外商投资企业和外国企业需要缴纳城建税及教育费附加;进口货物不需要缴纳城建税和教育费附加。

6、下列所得项目中,在计算个人所得税时应该定额扣除费用的是( )。【单选题】

A.利息、股息、红利所得

B.偶然所得

C.特许权使用费所得

D.工资、薪金所得

正确答案:D

答案解析:利息、股息、红利所得和偶然所得不得扣除任何费用;特许权使用费所得是采用定额和定率扣除费用的方法。

7、以下各个项目中,可以作为计算城市维护建设税的依据的是( )。【单选题】

A.补缴的消费税税款

B.滞纳金

C.因漏缴营业税而交纳的罚款

D.进口货物缴纳的增值税税款

正确答案:A

答案解析:罚款、滞纳金不作为城建税的计税依据;城建税进口不征。

8、下列各项中,免征或不征契税的有()。【多选题】

A.国家出让国有土地使用权

B.受赠人接受他人赠与的房屋

C.法定继承人继承土地、房屋权属

D.承受荒山土地使用权用于林业生产

正确答案:C、D

答案解析:契税的纳税义务人,是转移土地、房屋权属行为中的承受人。缴纳出让金取得国有土地使用权、接受赠与的房屋,都要按规定缴纳契税,C、D属于契税的免税项目。

9、下列各项中,符合城市维护建设税相关规定的是()。【单选题】

A.跨省开采的油田应按照油井所在地适用税率缴纳城市维护建设税

B.营业税纳税人跨省承包工程应按劳务发生地适用税率缴纳城市维护建设税

C.流动经营的单位应随同缴纳“三税”的经营地的适用税率缴纳城市维护建设税

D.代扣代缴的城市维护建设税应按照被扣缴纳税人所在地适用税率缴纳城市维护建设税

正确答案:C

答案解析:选项A,跨省开采的应当选择核算地的税率缴纳城建税;选项B,纳税人从事跨省工程的,应向其机构所在地主管地方税务机关申报纳税;选项D,代扣代缴、代收代缴的城建税按受托方(扣缴方)所在地适用税率执行。只有选项C符合规定。

10、下列属于企业所得税的视同销售收入的是( )。【单选题】

A.房地产企业将开发房产转作办公用途

B.房地企业将开发房产用于经营酒店

C.某酒厂将产品用于捐赠

D.某工业企业将产品用于管理部门使用

正确答案:C

答案解析:选项A、B属于内部处置资产,选项D由于在纳税人内部流转,不作收入处理。

330

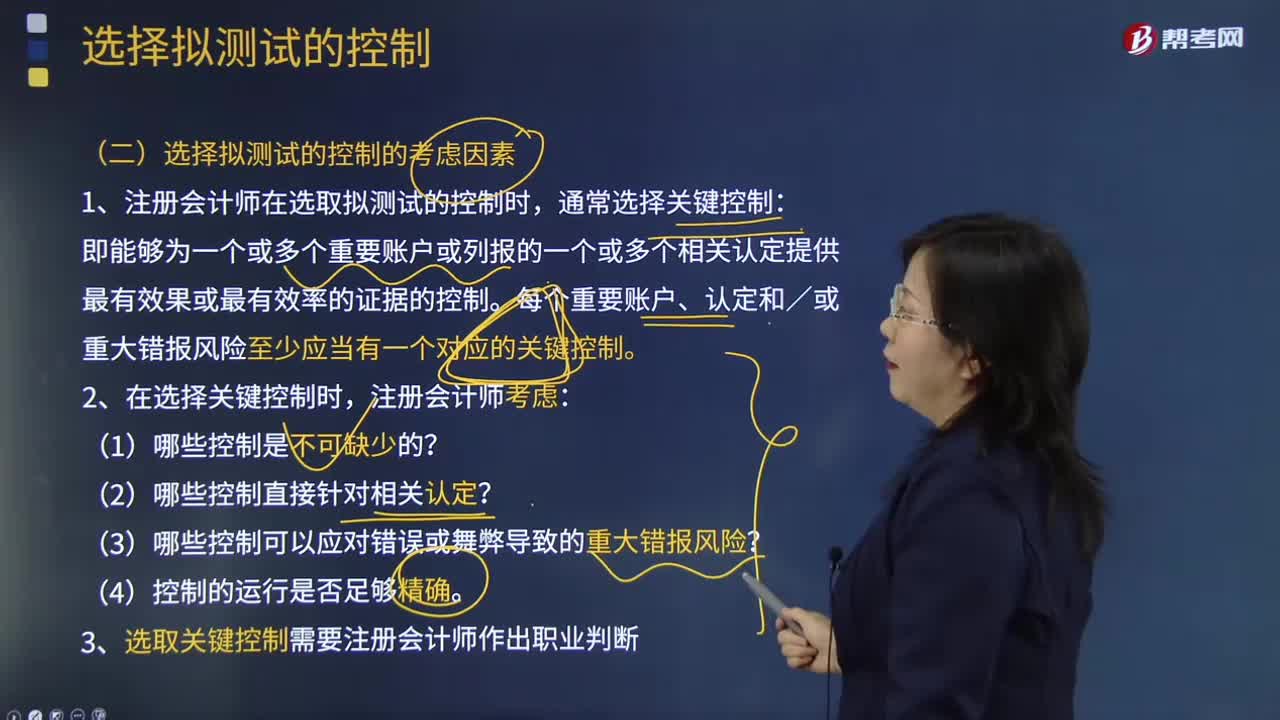

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料