下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

02:52

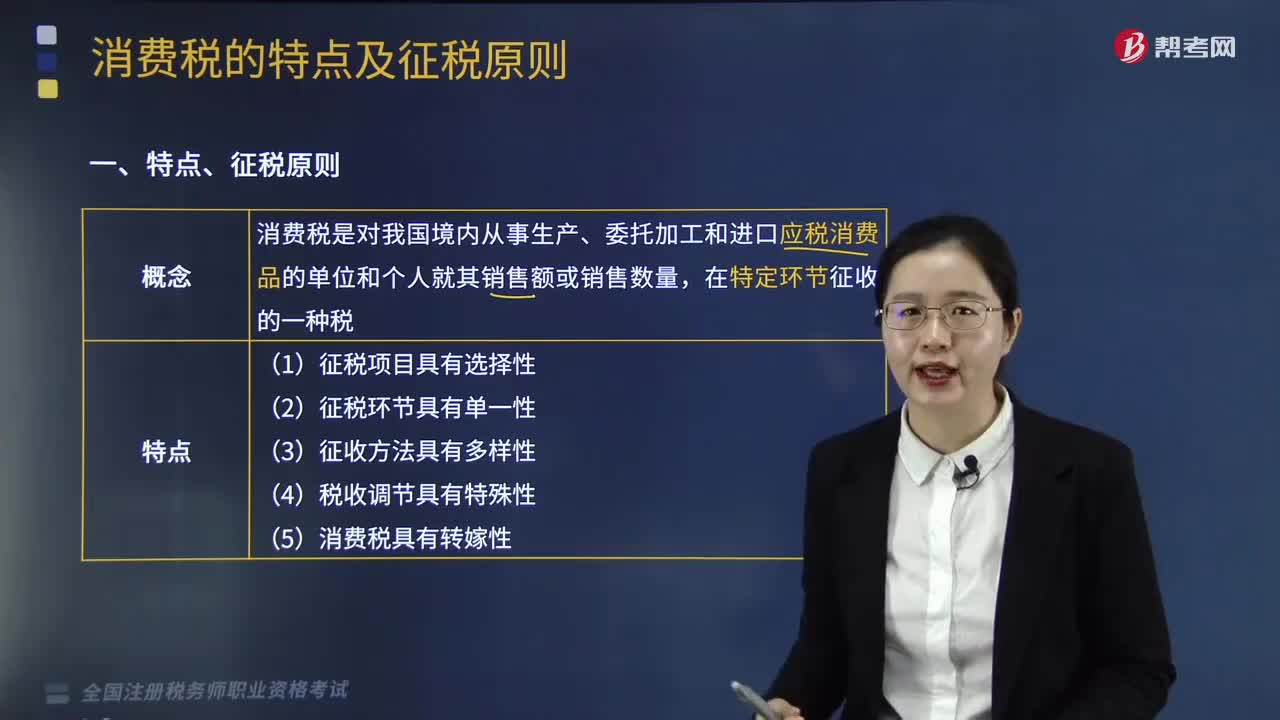

02:52消费税的概念和特点是什么?:消费税的概念和特点是什么?消费税的概念:消费税是对我国境内从事生产、委托加工和进口应税消费品的单位和个人就其销售额或销售数量,消费税的特点。2.征税环节具有单一性。3.征收方法具有多样性。4.税收调节具有特殊性。5.消费税具有转嫁性,【2017年·单选题】关于消费税的特点。A. 税负不具有转嫁性。消费税具有转嫁性消费税无论采取价内税形式还是价外税形式

03:39

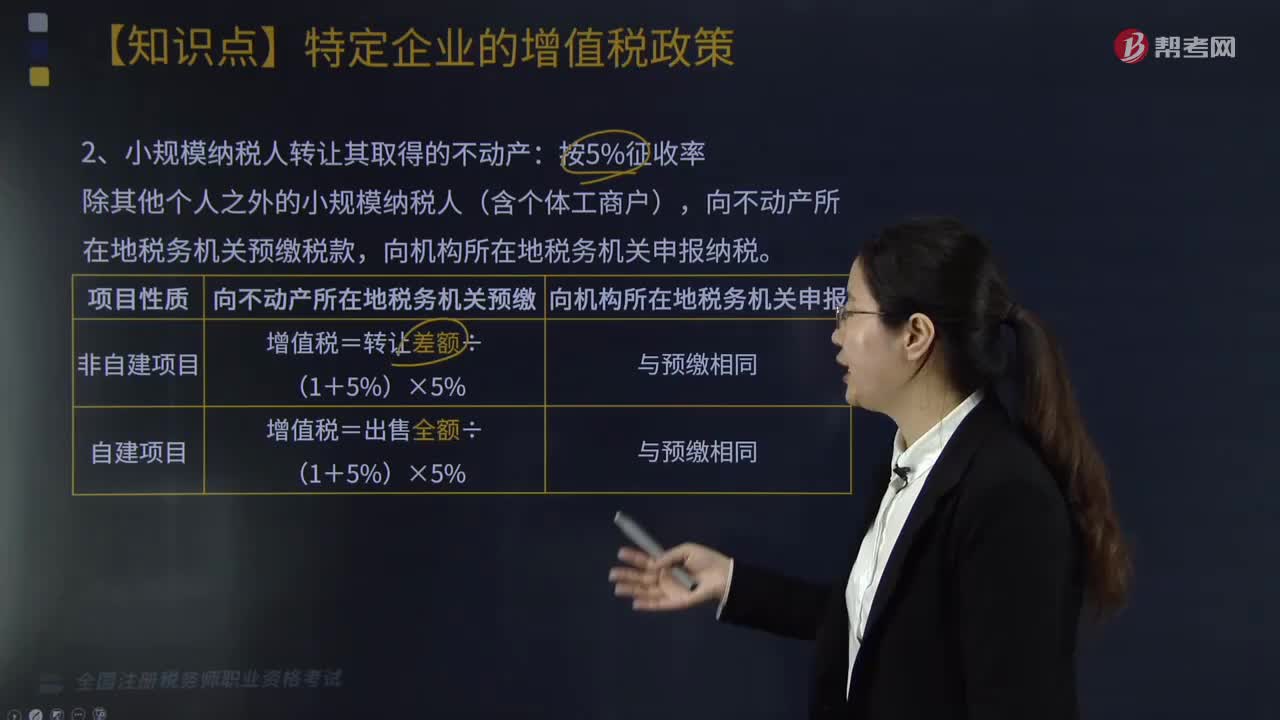

03:39小规模纳税人转让其取得的不动产征收率是多少?:小规模纳税人转让其取得的不动产征收率是多少?小规模纳税人应以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。纳税人应向不动产所在地主管地税机关预缴税款,向不动产所在地税务机关预缴税款,向机构所在地税务机关申报纳税。增值税=转让差额÷(1+5%)×5%,增值税=出售全额÷(1+5%)×5%,其他个人向住房所在地税务机关申报纳税:

04:49

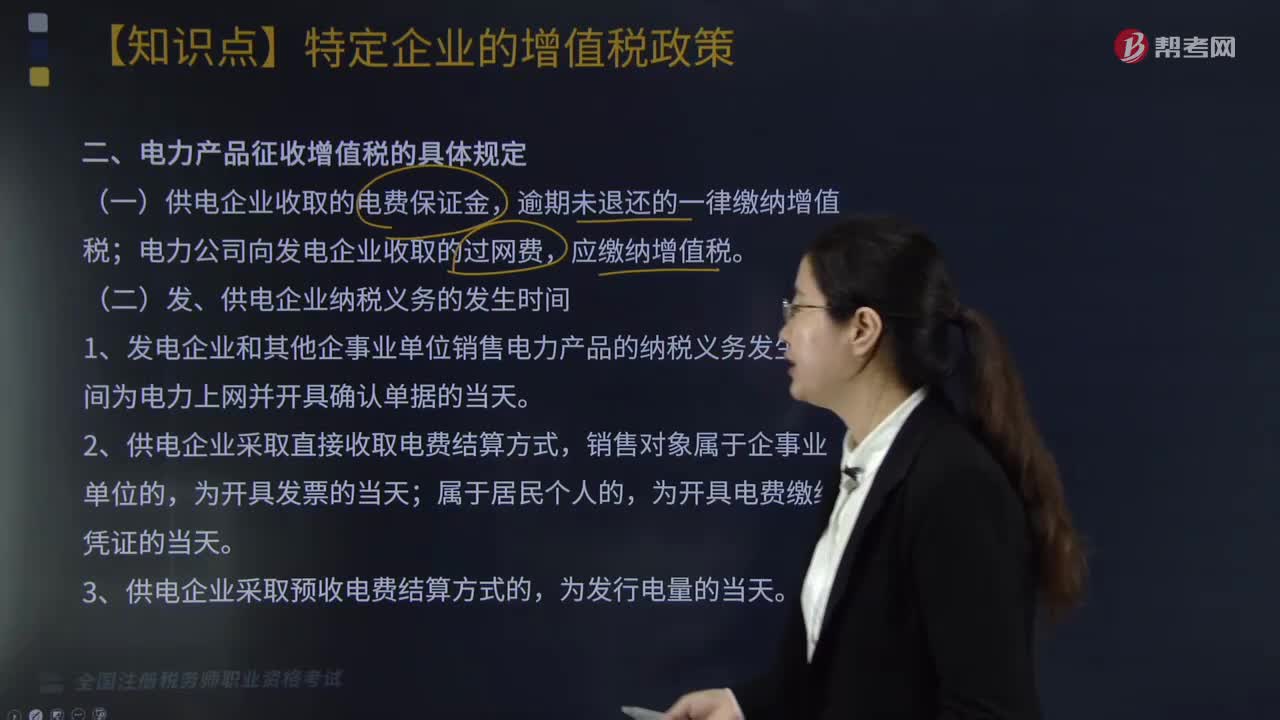

04:49电力产品征收增值税的具体规定是什么?:电力产品征收增值税的具体规定是:1.发电企业和其他企事业单位销售电力产品的纳税义务发生时间为电力上网并开具确认单据的当天,一、核电行业增值税规定,二、油气田企业增值税规定,(一)油气田企业为生产原油、天然气提供的生产性劳务应缴纳增值税。(一)黄金交易增值税征收管理:按实际成交价格缴纳增值税。(二)铂金交易业务增值税的处理,2.国内铂金生产企业自产自销的铂金也实行增值税即征即退政策。

05:04

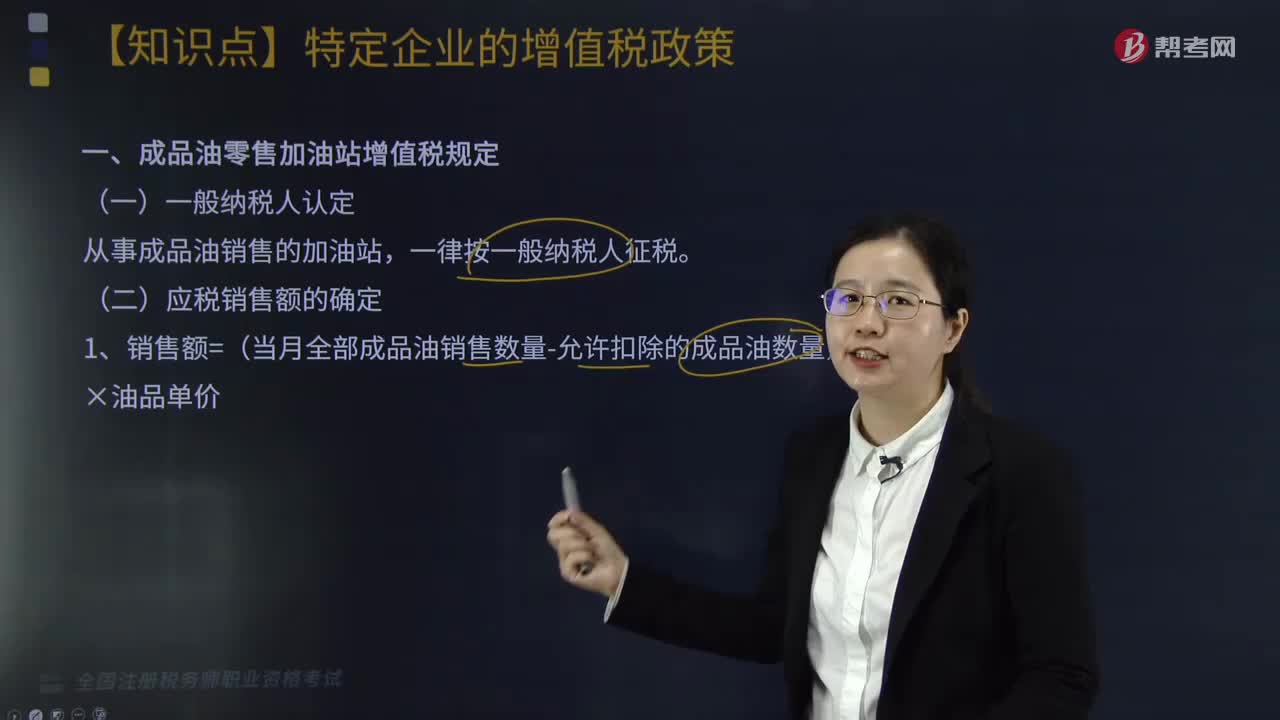

05:04成品油零售加油站增值税规定是什么?:成品油零售加油站增值税规定如下:1.销售额=(当月全部成品油销售数量-允许扣除的成品油数量)×油品单价。2.加油站下列情形允许在当月成品油销售数量中扣除,(1)经主管税务机关确定的加油站自有车辆自用油。利用加油站的油库存放的代储油(代储协议报税务机关备案)。加油站以收取加油凭证、加油卡方式销售成品油,4.发售加油卡、加油凭证销售成品油的纳税人。

05:51

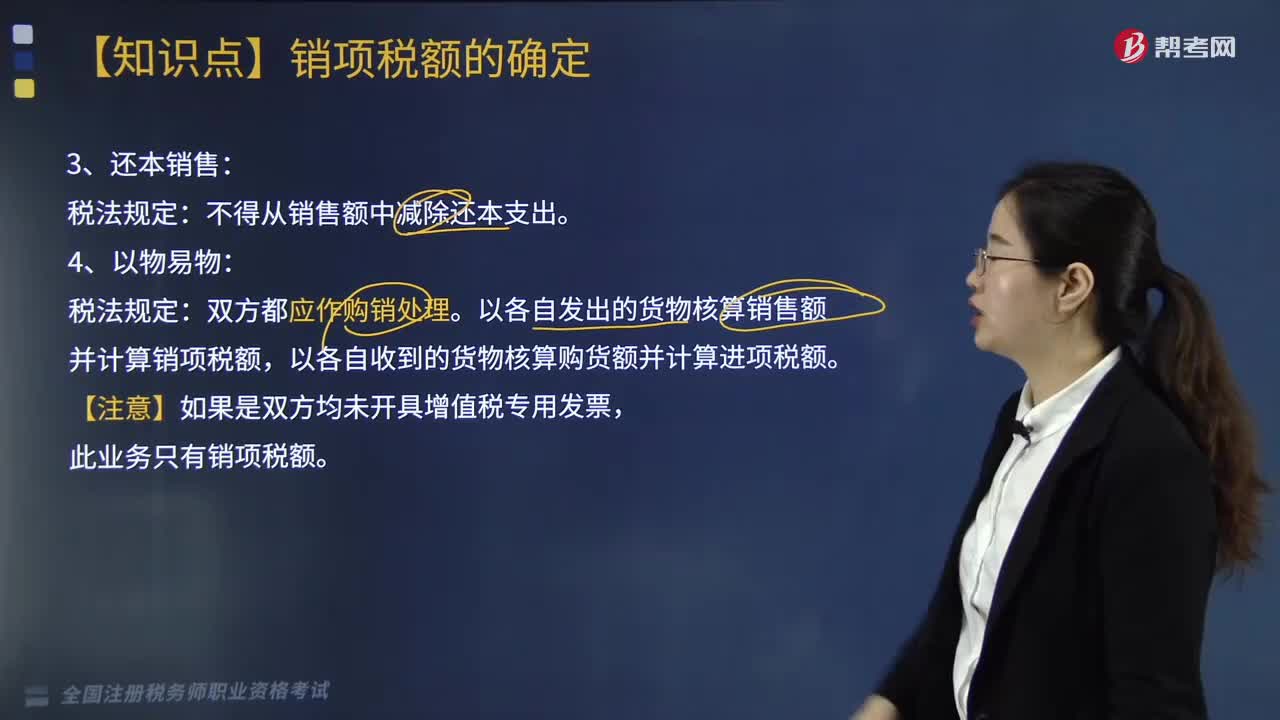

05:51还本销售和以物易物的税法规定是什么?:还本销售和以物易物的税法规定是什么?还本销售税法规定:以各自发出的货物核算销售额并计算销项税额,以各自收到的货物核算购货额并计算进项税额。一、直销企业增值税销售额确定:销售额为向直销员收取的全部价款和价外费用:销售额为向消费者收取的全部价款和价外费用:二、包装物押金计税问题,纳税人为销售货物而出租出借包装物收取的押金,应纳增值税=逾期押金÷(1+税率)×税率。

05:10

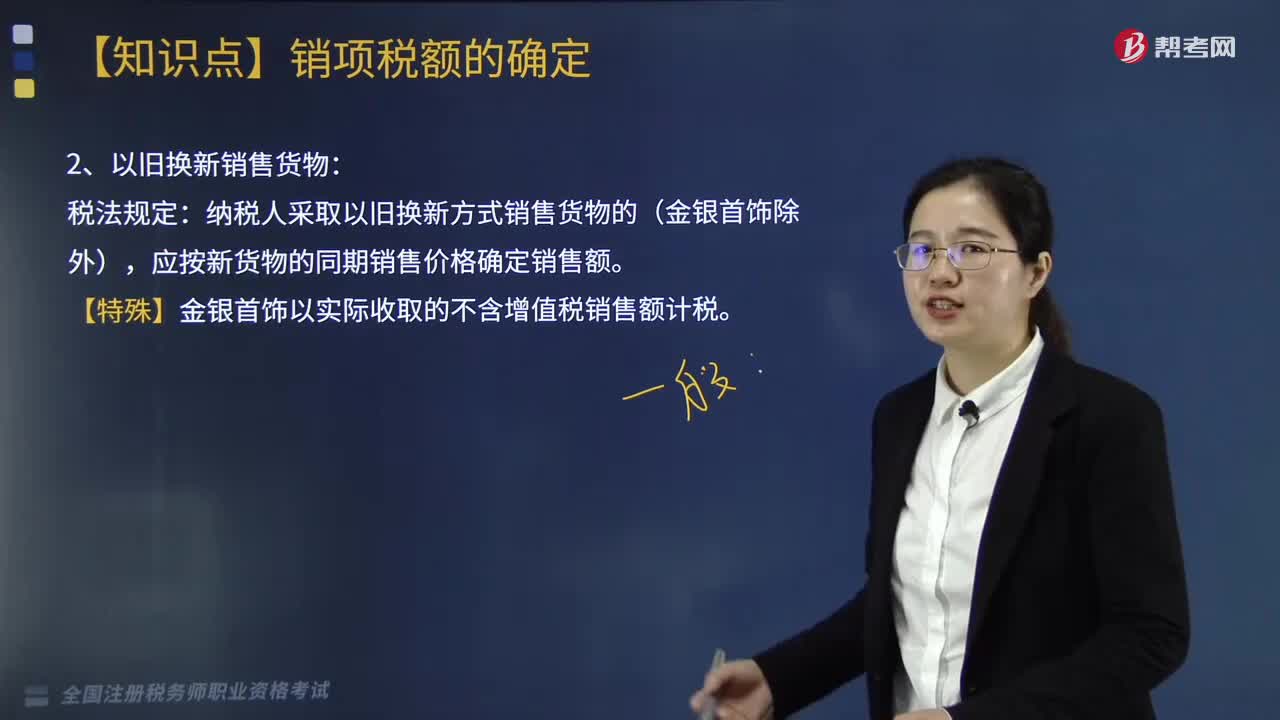

05:10以旧换新销售货物的税法规定是什么?:以旧换新销售货物的税法规定是什么?纳税人采取以旧换新方式销售货物的(金银首饰除外),应按新货物的同期销售价格确定销售额。也就是说以旧换新要按照销售货物和收购货物两个业务活动来进行核算,【特殊】金银首饰以实际收取的不含增值税销售额计税。【例题·计算题】某商业零售企业为增值税一般纳税人,2019年6月6日以旧换新方式销售玉石首饰,实际收取新旧首饰差价款共计90万元;

04:53

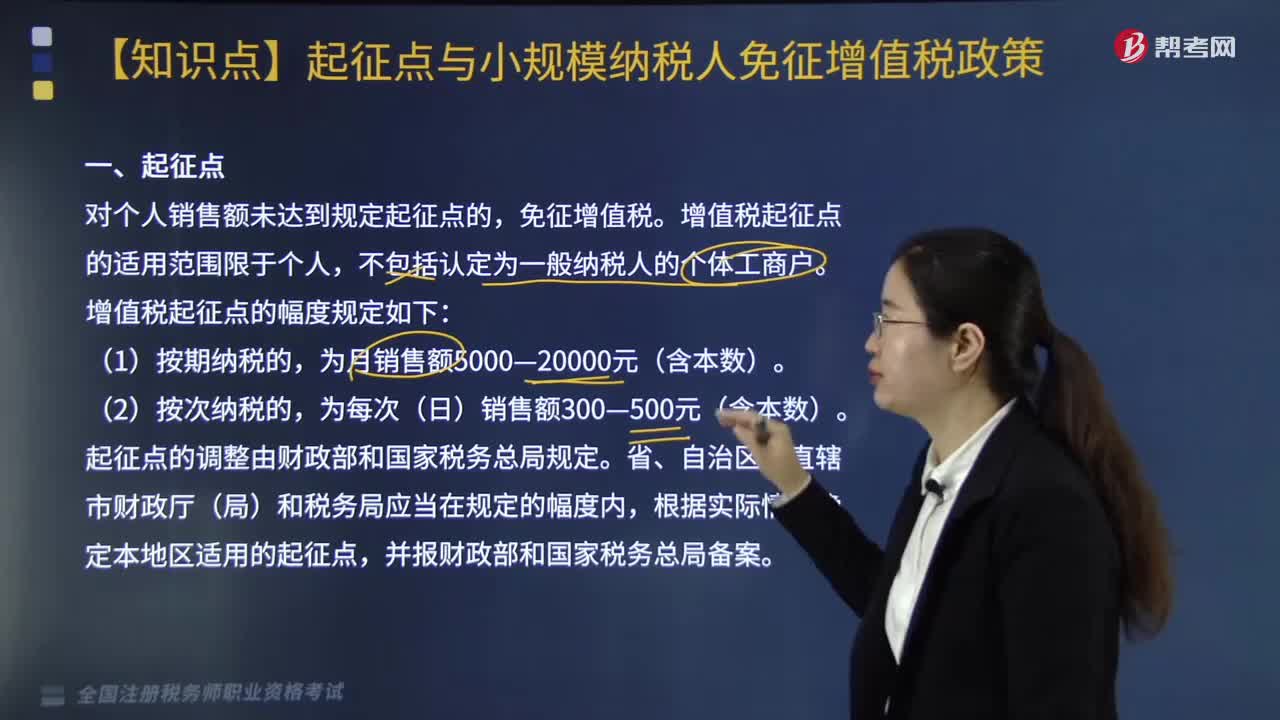

04:53增值税起征点的幅度规定是什么?:增值税起征点的幅度规定如下:对小微企业的免征增值税规定——变化,小规模纳税人发生增值税应税销售行为,【提示】起征点可扣除本期发生的销售不动产的销售额,2.适用增值税差额征税的小规模纳税人。以差额后的销售额确定是否上述免税,3.按固定期限纳税的小规模纳税人可以选择以1个月或1个季度为纳税期限。5.按照现行规定应当预缴增值税的小规模纳税人,6.小规模纳税人月销售额超过10万元的发票管理:

02:09

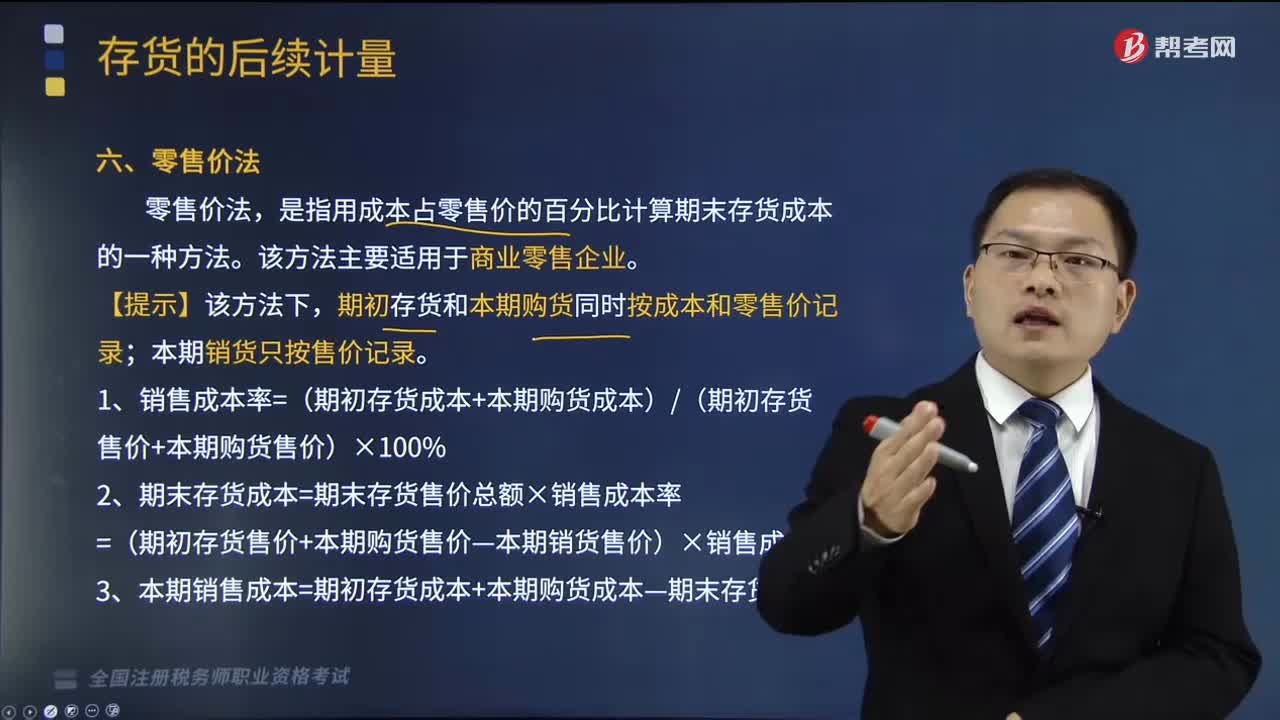

02:09零售价法如何确定存货成本?:零售价法如何确定存货成本?存货的后续计量是指发出存货成本的确定。应当采用相同的成本计算方法确定发出存货的成本;通常采用个别计价法确定发出存货的成本。是指用成本占零售价的百分比计算期末存货成本的一种方法。期初存货和本期购货同时按成本和零售价记录;1、销售成本率=(期初存货成本+本期购货成本)(期初存货售价+本期购货售价)×100%2、期末存货成本=期末存货售价总额×销售成本率

04:20

04:20混合销售行为征税规定和对兼营的征税规定的含义是什么?:混合销售行为征税规定和对兼营的征税规定的含义是什么?混合销售行为征税规定的含义是指一项销售行为既涉及货物又涉及服务。(1)从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,家电生产企业销售自产家电并负责安装(混合销售——按货物交税——税率13%),按照销售服务缴纳增值税:建筑施工企业包工包料承包工程(混合销售——按服务交税——建筑服务——税率9%)。

10:58

10:58对视同销售货物行为的征税规定有什么?:对视同销售货物行为的征税规定:将货物从一个机构移送到其它机构用于销售(关注条件):(四)将自产、委托加工的货物用于非增值税应税项目,(五)将自产、委托加工的货物用于集体福利或个人消费;(六)将自产、委托加工或购买的货物作为投资;(七)将自产、委托加工或购买的货物分配给股东或投资者“(八)将自产、委托加工或购买的货物无偿赠送给他人”试点规定的视同销售服务、无形资产或者不动产。

06:00

06:00税收优先的规定是什么?:是指税务机关征收税款与其他债权的实现发生冲突时,税款的征收原则上优先于其他债权的实现。税收优先于无担保债权,纳税人欠缴的税款发生在纳税人以其财产设定抵押、质押或者纳税人的财产被留置之前的,税收优先于抵押权、质权和留置权执行。(2)纳税人欠缴税款,税收优先于行政罚款、没收违法所得。(3)税务机关应当对纳税人欠缴税款的情况定期予以公告。(4)纳税人有欠税情形而以其财产设定抵押、质押的。

02:53

02:533分钟了解什么是纳税环节和纳税期限:纳税环节与纳税期限是指什么?按税法规定应当纳税的环节。是指税法规定的纳税人缴纳税款的法定期限。一是确定结算应纳税款的期限,二是缴纳税款的期限,向税务机关缴纳税款的期限。【例题·多选题】纳税期限是纳税人向国家缴纳税款的法定期限,其纳税期限不同;B.我国现行税法中的纳税期限只有按期纳税一种形式。D.我国个人所得税实行按季征收的纳税期限E.房产税实行按年计算分期缴纳的纳税期限

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日