-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

税务机关的权利包括哪些内容?税务机关又有哪些义务和责任?

税务机关具体指:各级税务局、税务分局、税务所和按照国务院规定设立的并向社会公告的税务机构”包括国家税务总局,省、自治区、直辖市国家税务局、地方税务局,地、市、州国家税务局、地方税务局,县、区国家税务局、地方税务局,税务所等,以及根据经国务院办公厅转发的《深化税收征管改革的方案》设立的各级稽查局、涉外税收管理局等机构。

一、税务机关的权利

1.税收法律、行政法规的建议权,税收规章的制定权。

2.税收管理权。

3.税款征收权。主要包括:

(1)依法计征权

(2)核定税款权

(3)税收保全和强制执行权

(4)追征税款权。

①因税务机关的责任,致使纳税人、扣缴义务人未缴或者少缴税款的,税务机关在3年内可以要求纳税人、扣缴义务人补缴税款,但是不得加收滞纳金。

②因纳税人、扣缴义务人计算错误等失误,未缴或者少缴税款的,税务机关在3年内可以追征税款、滞纳金;有特殊情况的,追征期可以延长到5年。

③对偷税、抗税、骗税的,税务机关追征其未缴或者少缴的税款、滞纳金或者所骗取的税款,税务机关可以无限期追征。

4.批准税收减、免、退、延期缴纳税款权。

为了照顾纳税人的某些特殊困难,经省、自治区、直辖市税务局批准,可以延期缴纳税款,但是最长不得超过3个月。

【提示】延期申报不同于延期纳税。

5.税务检查权。

6.处罚权。

7.国家赋予的其他权利。

二、税务机关的义务

1.宣传、贯彻、执行税收法规,辅导纳税人依法纳税的义务;

2.为检举人保密的义务;

3.为纳税人办理税务登记、发给税务登记证件的义务;

4.受理减、免、退税申请及延期缴纳税款申请的义务;

5.受理税务行政复议的义务;

6.保护纳税人合法权益的义务;

7.国家规定的其他义务。

三、税务人员的法律责任

1.税务人员与纳税人、扣缴义务人勾结,唆使或者协助纳税人、扣缴义务人犯罪的,依 照《刑法》关于共同犯罪的规定处罚;未构成犯罪的,给予行政处分。

2.税务人员利用职务上的便利,收受或者索取纳税人、扣缴义务人财物,构成犯罪的, 依照《刑法》受贿罪追究刑事责任;未构成犯罪的,给予行政处分。

3.税务人员玩忽职守,不征或者少征应征税款,致使国家税收遭受重大损失的,依照 《刑法》渎职罪追究刑事责任;未构成犯罪的,给予行政处分。

4.税务人员滥用职权,故意刁难纳税人、扣缴义务人的,给予行政处分;构成犯罪的,依 照《刑法》渎职罪追究刑事责任。

5.税务人员违反法律、行政法规的规定,擅自决定税收的开征、停征或者减税、免税、退 税、补税的,除按《税收征管法》的规定撤销其擅自作出的决定外,补征应征未征税款,退还 不应征而征收的税款,并追究直接责任人员的行政责任。

6.税务人员私分扣押、查封的商品、货物或者其他财产,情节严重、构成犯罪的,依法追 究刑事责任;尚不构成犯罪的,依法给予行政处分。

下面我们以税务师职业资格考试真题为例,给大家说明一下这个知识点在考试中的应用,希望对大家有所帮助。

【2017税务师职业资格考试真题】关于追征纳税人未缴、少缴税款的说法,正确的是( )。

A.对骗税行为,税务机关可以在10年内追征纳税人所骗取的税款

B.因税务机关的责任造成少缴税款,税务机关可以在5年内要求纳税人补缴税款

C.因纳税人非主观故意造成少缴税款,一般情况下税务机关的追征期限为2年

D.纳税人因计算错误造成少缴税款,一般情况下税务机关的追征期为3年,同时加收滞纳金

【答案】D

【解析】选项A:纳税人偷税、抗税、骗税的,对于其未缴或者少缴的税款、滞纳金或者所骗取的税款,税务机关可以无限期追征;选项B:因税务机关的责任,致使纳税人、扣缴义务人未缴或者少缴税款的,税务机关在3年内可以要求纳税人、扣缴义务人补缴税款,但是不得加收滞纳金;选项CD:因纳税人、扣缴义务人计算错误等失误(非主观故意),未缴或者少缴税款的,税务机关在3年内可以追征税款、滞纳金;有特殊情况的,追征期可以延长到5年。

【2018税务师职业资格考试真题】税务机关在税收征收管理中可以行使的权利有( )。

A.税收保密权

B.税收强制执行权

C.税务检查权

D.核定税款权

E.处罚权

【答案】BCDE

【解析】选项A:为检举人保密属于税务机关的义务。

117

117

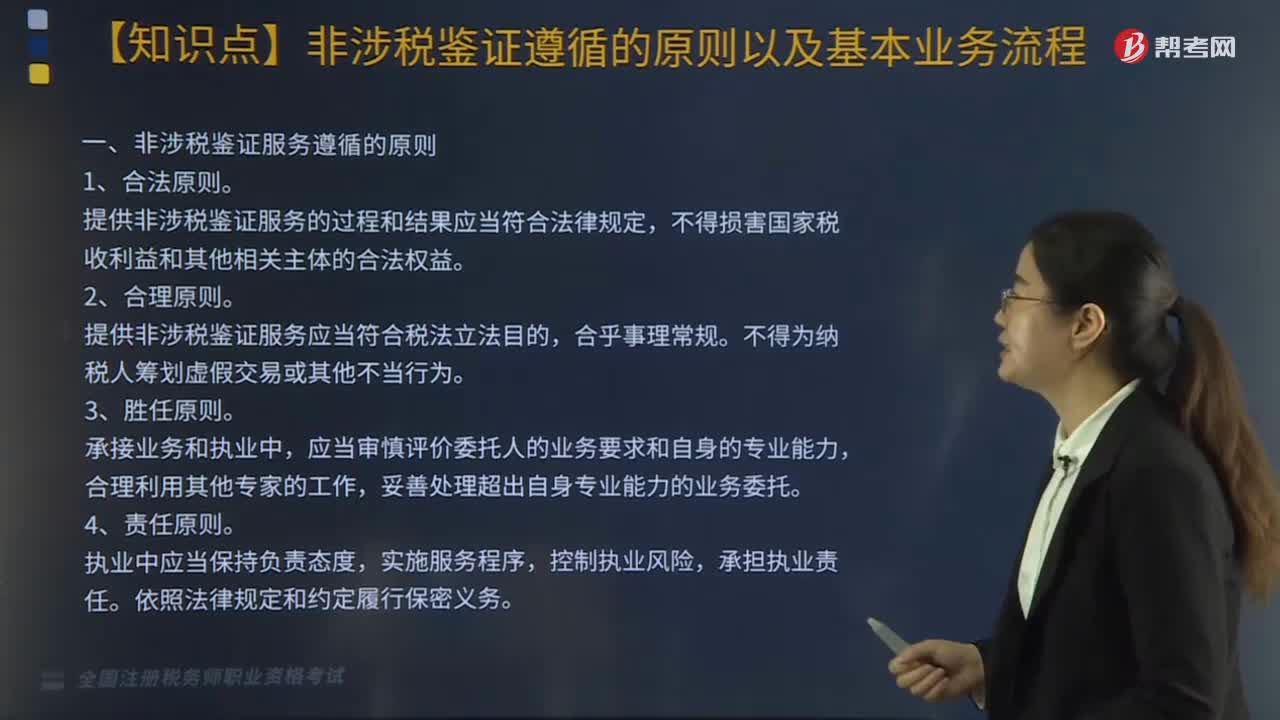

税务服务实务中,非涉税鉴证服务应遵循的原则有哪几点?:非涉税鉴证服务应遵循的原则有哪几点?非涉税鉴证服务应该遵循的原则包括四点:合法原则,合理原则,胜任原则,具体原则内容如下:提供非涉税鉴证服务的过程和结果应当符合法律规定,不得损害国家税收利益和其他相关主体的合法权益。提供非涉税鉴证服务应当符合税法立法目的,3.胜任原则。应当审慎评价委托人的业务要求和自身的专业能力,妥善处理超出自身专业能力的业务委托。4.责任原则。执业中应当保持负责态度。

262

262

税务服务实务中,非涉税鉴证是什么?它的特点和种类包括哪些?:提供涉税信息、知识和相关劳务等不具有证明性的活动,二、非涉税鉴证服务的特点;非涉税鉴证服务在出具涉税服务报告的情况下,税务师不能将涉税服务的业务报告提供给委托人或其指定的第三人以外的单位或个人。同样委托人对涉税服务业务报告只限于自身使用,2.非涉税鉴证服务范围和项目宽泛;4.不一定出具涉税服务业务报告。三、非涉税鉴证服务业务的种类:税务咨询类服务。最为常见的非涉税鉴证服务:涉税代理类服务。

225

225

税务服务实务中涉税鉴证业务注意事项有哪些?:税务服务实务中涉税鉴证业务注意事项有哪些?其涉税鉴证业务的注意事项包括以下三点:涉税专业服务机构及涉税服务人员有权终止业务:(4)其他因委托人原因限制业务实施的情形。涉税专业服务机构及涉税服务人员不承担该部分责任。2.鉴证人提供涉税鉴证业务服务,应当遵循涉税鉴证业务与代理服务不相容原则。承办被鉴证单位代理服务的人员,不得承办被鉴证单位的涉税鉴证业务;

00:13

00:13

2020-06-08

00:49

00:49

2020-05-30

00:27

00:27

2020-05-30

02:29

02:29

2020-05-30

01:39

01:39

2020-05-30

微信扫码关注公众号

获取更多考试热门资料