下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

企业所得税的亏损弥补是指什么?

弥补亏损是我国国营企业发生亏损时,由国家预算或上级部门拨款弥补的部分。国营企业的计划亏损由国家在当月一次或分次拨款弥补。

超计划亏损以及经营性亏损,须由企业及其主管部门说明原因,提出改进措施,按照规定程序报经批准后由国家弥补。

1、基本规定

企业某一纳税年度发生的亏损可以用下一年度的所得弥补,下一年度的所得不足以弥补的,可以逐年延续弥补,但最长不得超过5年。

2、自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

3、亏损不是企业财务报表中的亏损额,税法调整后的金额。

4、五年弥补期是以亏损年度的第一年度(亏损次年)算起,连续五年内不论是盈利或亏损,都作为实际弥补年限计算。

5、连续发生年度亏损,必须从第一个亏损年度算起,先亏先补,后亏后补。

6、企业在汇总计算缴纳企业所得税时其境外营业机构的亏损不得抵减境内营业机构的盈利。

7、企业筹办期间不计算为亏损年度,企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,企业可以在开始经营之日的当年一次性扣除,也可以按照税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

8、税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,凡企业以前年度发生亏损、且该亏损属于企业所得税法规定允许弥补的,应允许调增的应纳税所得额弥补该亏损。弥补该亏损后仍有余额的,按照企业所得税法规定计算缴纳企业所得税。

9、对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。

企业由于上述原因多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。

亏损企业追补确认以前年度未在企业所得税前扣除的支出,或盈利企业经追补确认后出现亏损的,应首先调整该项支出所属年度亏损额,然后再按照弥补亏损的原则计算以后年度多缴的企业所得税款,并按前款规定处理。

下面是注册会计师考试的例题,为大家说明这个知识点在考试中的应用,供大家深入理解考点。

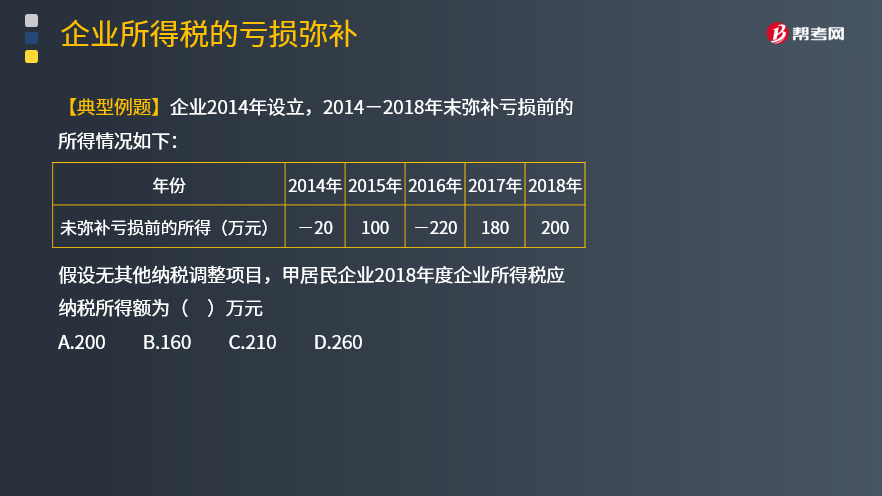

【例题·单选题】企业2014年设立,2014-2018年末弥补亏损前的所得情况如下:

假设无其他纳税调整项目,甲居民企业2018年度企业所得税应纳税所得额为( )万元。

A.200

B.160

C.210

D.260

【答案】B

【解析】2014年20万元的亏损2015年弥补。2016年的亏损,2017年弥补180万元,2018年弥补40万元。

2018年应纳税额=(200-40)=160(万元)

【例题·单选题】根据企业所得税法的规定,某企业同时具有境内、境外业务(企业境外业务都在同一国家)时,下列对于盈亏弥补的理解正确的是( )。

A.境外盈亏可以互相弥补,对境外未弥补的亏损可以由境内盈利弥补

B.境外盈亏可以互相弥补,境外盈利可以弥补境内亏损

C.境外盈亏不得互相弥补,且境内外之间的盈亏也不得相互弥补

D.境外盈利不可以弥补企业当年的亏损

【答案】B

【解析】企业境外业务之间(企业境外业务在同一国家)的盈亏可以互相弥补,境内有亏损,境外有盈利的情况下,那么可以弥补。但境内所得不得弥补境外亏损。

19

19弥补亏损的顺序是什么?:弥补亏损的顺序是什么?弥补亏损的顺序应先用以后年度的税前利润来弥补,然后考虑用以后年度的税后利润或者以盈余公积来弥补,最后考虑以实收资本或股本来弥补。

29

29企业所得税应纳税所得额是什么?:企业所得税应纳税所得额是什么?企业所得税应纳税所得额的确定以权责发生制为原则。应纳税所得额是企业所得税的计税依据,是企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额。

30

30盈余公积弥补亏损的会计分录怎么做?:盈余公积弥补亏损的会计分录怎么做?企业发生亏损时,应由企业自行弥补。企业用盈余公积弥补亏损时,按照当期弥补亏损的数额,具体分录如下:借:盈余公积——一般盈余公积:贷利润分配——盈余公积补亏

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料