下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

什么是工资薪金所得的累计预扣法?

扣缴义务人向个人支付应税款项时,应当依照个人所得税法规定预扣或者代扣税款,按时缴库,并专项记载备査。

全员全额扣缴申报,是指扣缴义务人应当在代扣税款的次月15日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

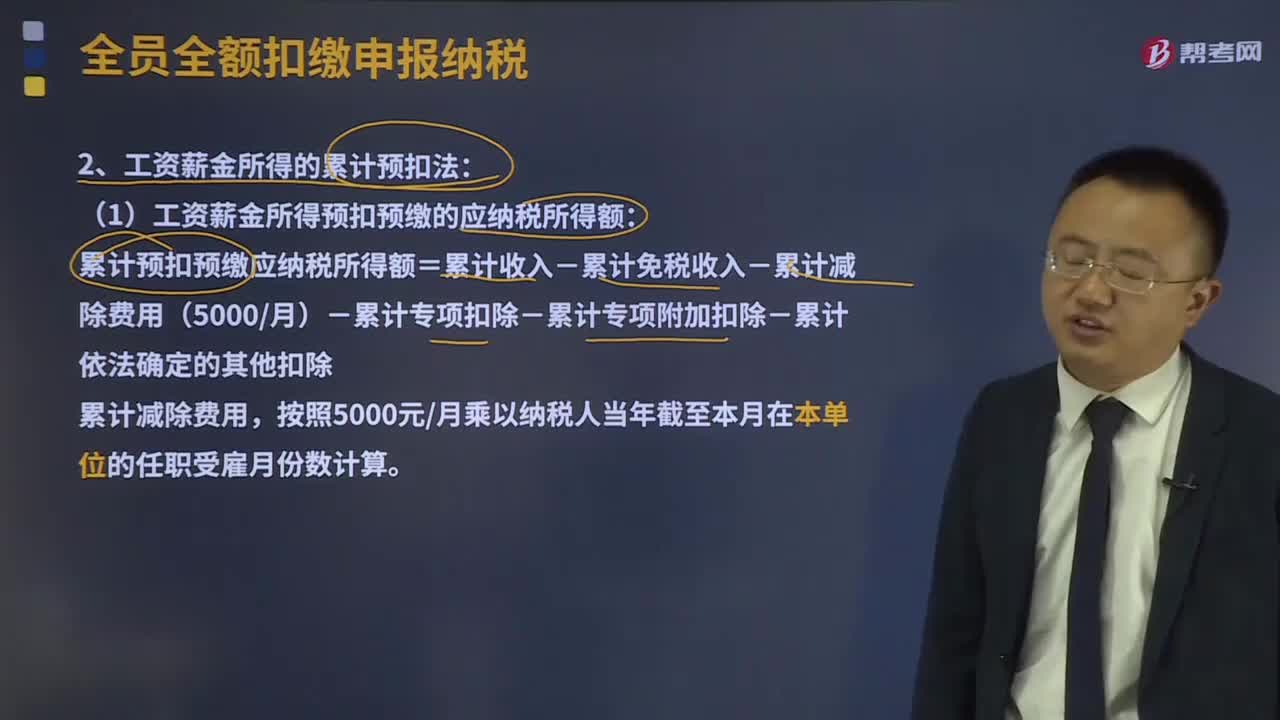

工资薪金所得的累计预扣法:

(1)工资薪金所得预扣预缴的应纳税所得额:

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用(5000/月)-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

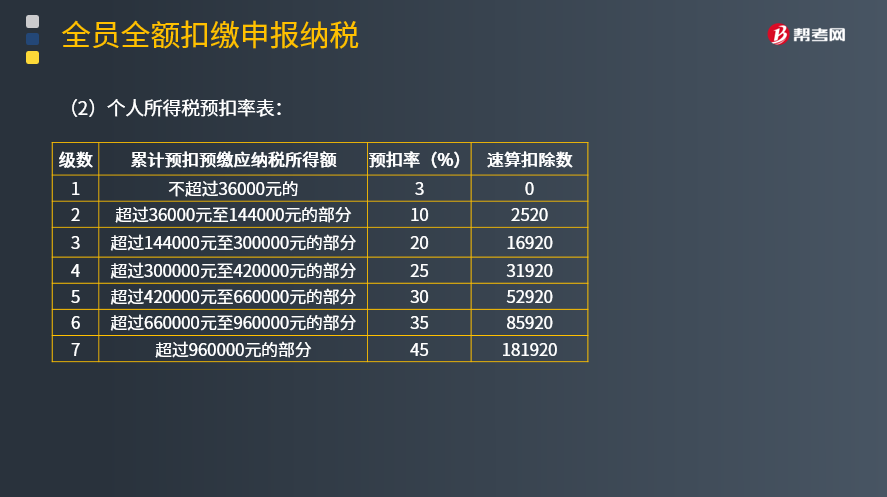

(2)个人所得税预扣率表:

(3)本期应预扣预缴税额:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

下面是注册会计师考试的例题,为大家说明这个知识点在考试中的应用,供大家深入理解考点。

【例题·计算题】杨某2015年入职,2019年每月应发工资均为30000元,每月减除费用5000元,“三险一金”等专项扣除为4500元,享受专项附加扣除共计2000元,没有减免收入及减免税额等情况,计算前3个月各月应预扣预缴税额和全年预扣预缴税额。

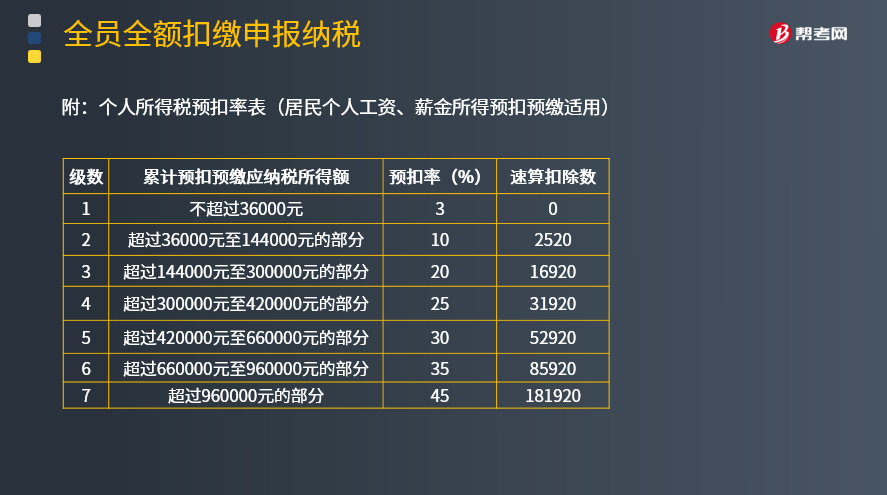

附:个人所得税预扣率表(居民个人工资、薪金所得预扣预缴适用)

【解析】

1月份:(30000-5000-4500-2000)×3%=555(元);

2月份:(30000×2-5000×2-4500×2-2000×2)×10%-2520-555=625(元);

3月份:(30000×3-5000×3-4500×3-2000×3)×10%-2520-555-625=1850(元);

全年累计预扣预缴税额=(30000×12-5000×12-4500×12-2000×12)×20%-16920=27480(元)。

42

42预缴所得税的会计分录是什么?:预缴所得税会计分录:银行存款:经过纳税调整计算出的所得税反映在利润表中:应交税费——应交所得税:计算出预缴所得税与应交所得税差额部分缴纳所得税时:所得税费用借应交税费——应交所得税贷银行存款

614

614什么是工资薪金所得的累计预扣法?:向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。工资薪金所得的累计预扣法:(1)工资薪金所得预扣预缴的应纳税所得额:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用(5000月)-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除,(3)本期应预扣预缴税额。

277

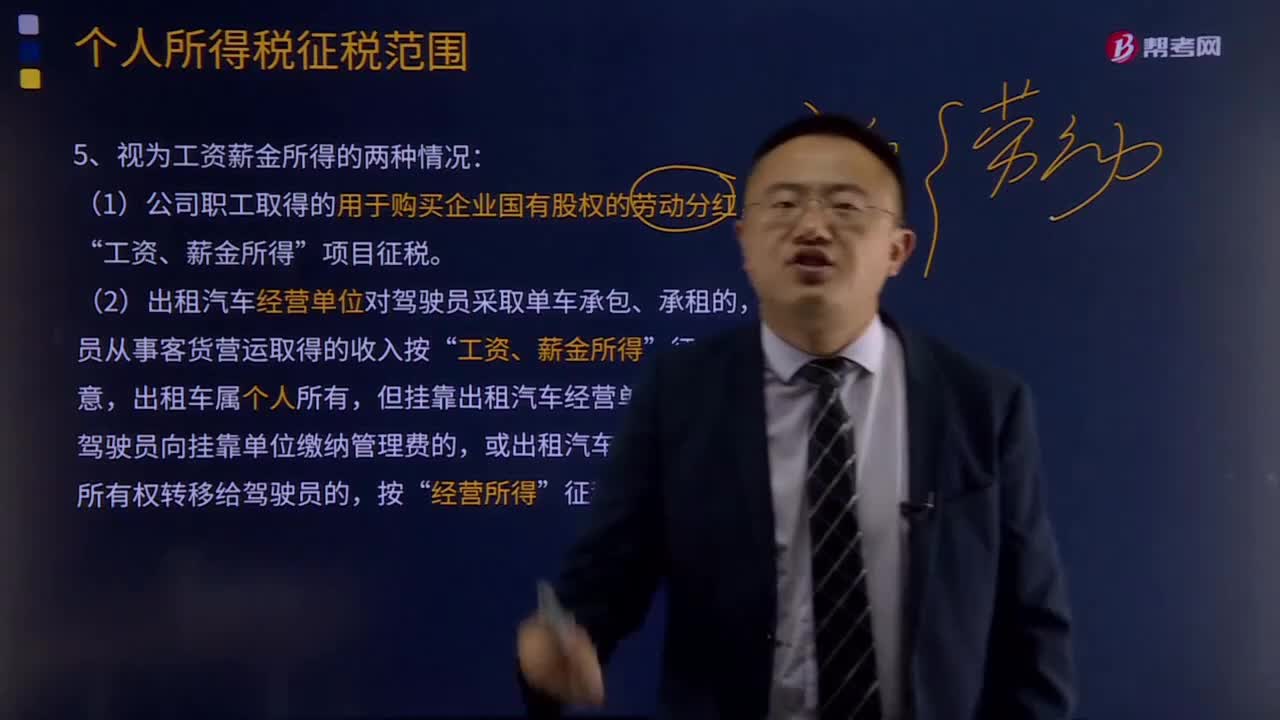

277视为工资薪金所得的两种情况是什么?:视为工资薪金所得的两种情况是什么?是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。(1)公司职工取得的用于购买企业国有股权的劳动分红,项目征税。(2)出租汽车经营单位对驾驶员采取单车承包、承租的,驾驶员从事客货营运取得的收入按“工资、薪金所得”但要注意,出租车属个人所有,但挂靠出租汽车经营单位或企事业单位。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料