下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:24

01:24土地增值税和增值税的区别是什么?:土地增值税和增值税的区别是什么?土地增值税和增值税是两个不同的税种。土地增值税适用《中华人民共和国土地增值税暂行条例》,为土地增值税的纳税义务人(以下简称纳税人),应当依照该条例缴纳土地增值税。增值税适用 《中华人民共和国增值税暂行条例》《增值税暂行条例实施细则》。要缴纳土地增值税和增值税。应交土地增值税”专门用来核算土地增值税的发生和缴纳情况,其贷方反映企业计算出的应交土地增值税。

00:21

00:21企业捐赠实物资产,增值税是否要视同销售?:增值税是否要视同销售?企业捐赠实物资产,增值税需视同销售,但是无偿捐赠用于应对新冠肺炎疫情的可以免征增值税。

00:27

00:27增值与非增值怎么理解?:增值与非增值怎么理解?假设企业是生产薯片的,从仓库到车间的材料运输作业,土豆运到车间以后还是土豆。产品质量检验工作,土豆检验以后还是土豆,但是加工和组装过后,土豆就变成了薯片了,发生了增值。

00:33

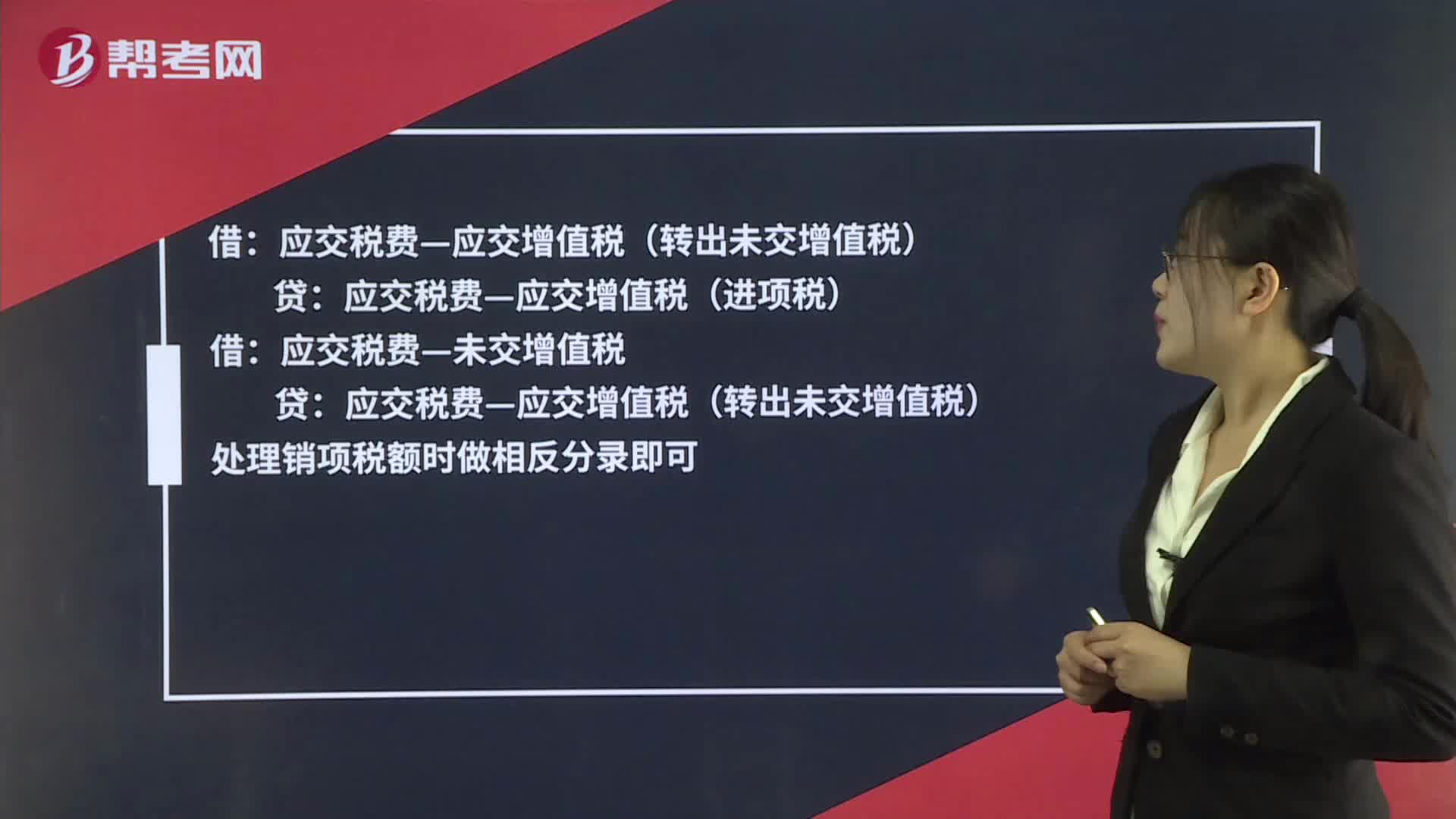

00:33期末增值税怎么结转?:期末增值税怎么结转?贷:应交税费—应交增值税(进项税):借应交税费—未交增值税贷应交税费—应交增值税(转出未交增值税)处理销项税额时做相反分录即可

04:52

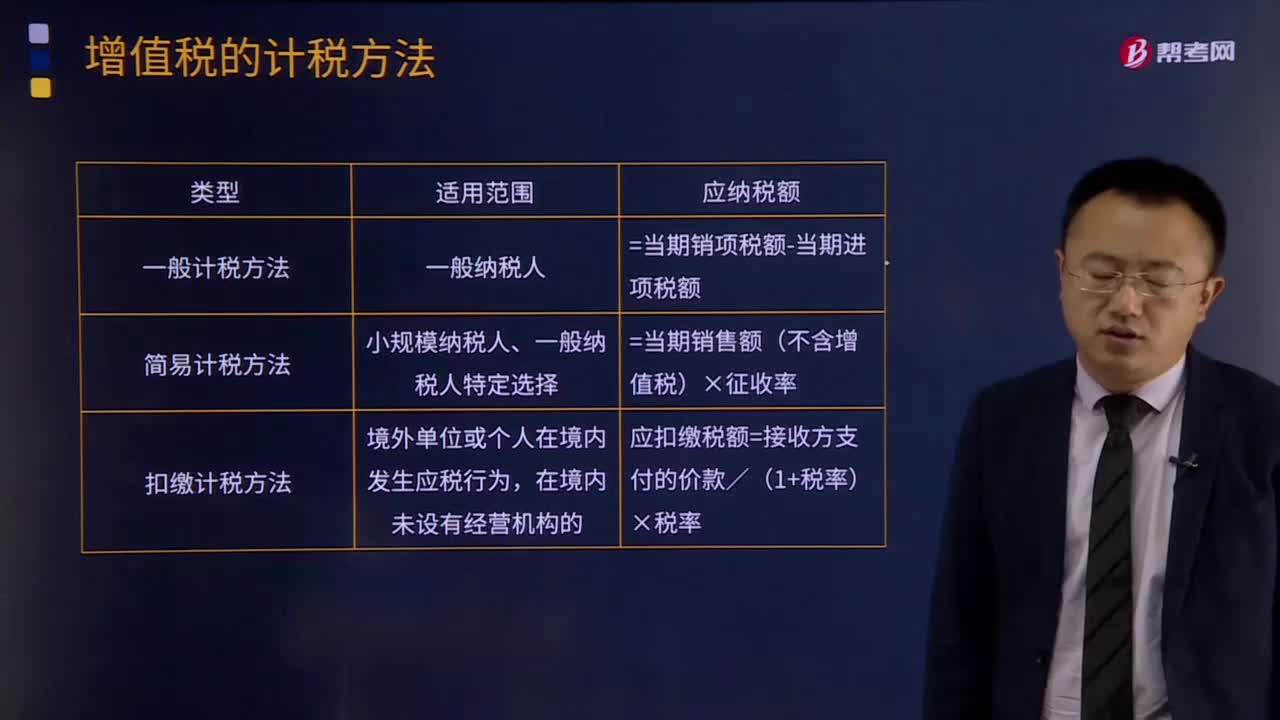

04:52增值税有哪些计税方法?:增值税有哪些计税方法?所谓增值税计税方法是指首先计算出应税货物或劳务的增值额,然后用增值额乘以适用税率求出应纳税额。直接计算法按计算增值额的不同,1.一般计税方法:增值税一般计税方法适用于增值税一般纳税人,并不是只要是一般纳税人就一定能够用一般计税方法:小规模纳税人、一般纳税人特定选择,应纳税额=当期销售额(不含增值税)×征收率,应扣缴税额=接收方支付的价款/(1+税率)×税率。

01:00

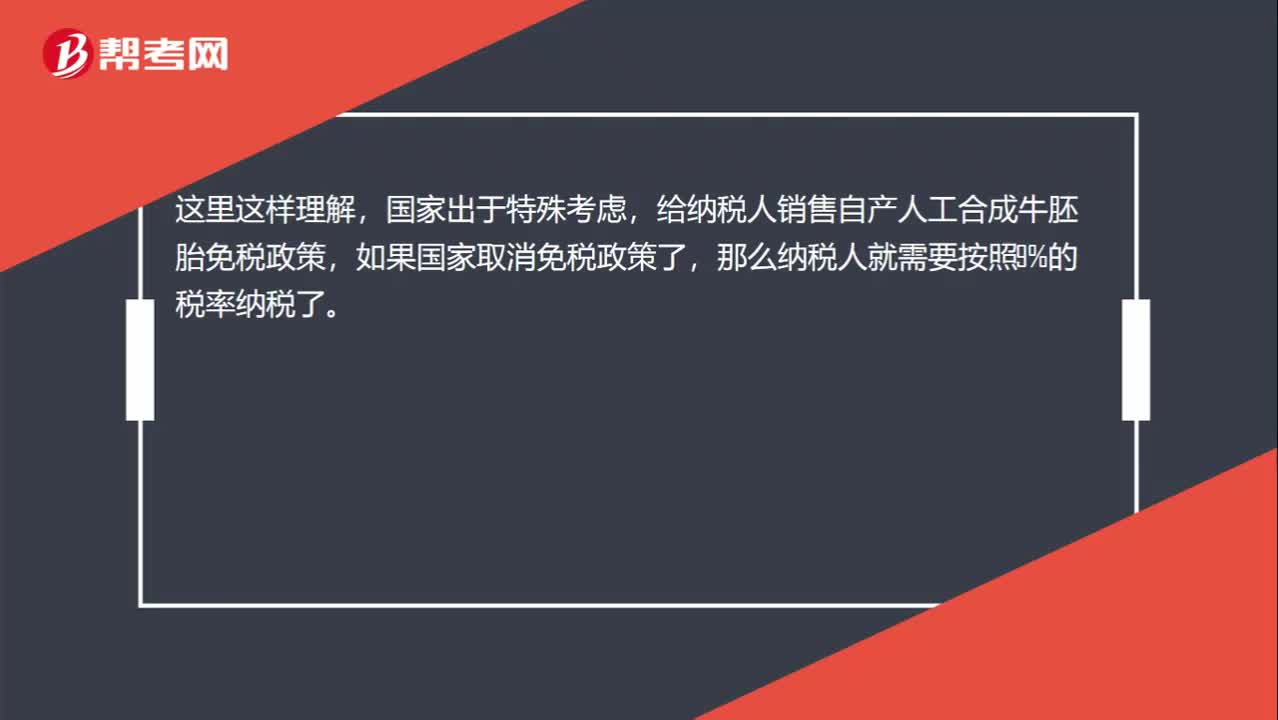

01:00纳税人销售自产人工合成牛胚胎免征增值税还是9%的税率?:纳税人销售自产人工合成牛胚胎免征增值税还是9%的税率?人工合成牛胚胎适用9%的税率。纳税人销售自产人工合成牛胚胎也是免征增值税的。这里这样理解,国家出于特殊考虑,给纳税人销售自产人工合成牛胚胎免税政策,如果国家取消免税政策了,那么纳税人就需要按照9%的税率纳税了。也就是说增值税的应税货物,都会对应着一档税率,只不过会给一些项目免税优惠,如果国家取消该优惠,那么就需要按照其对应的税率照章纳税了。

02:40

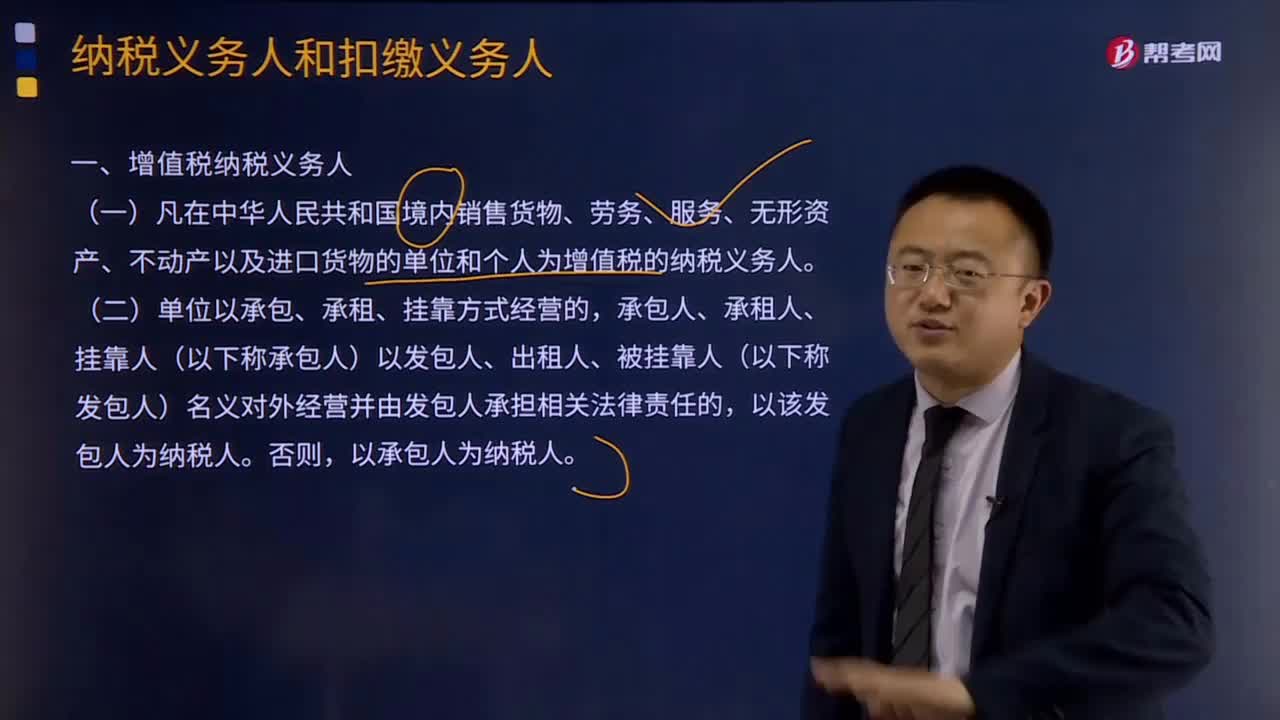

02:40增值税纳税义务人具体是指什么?:增值税纳税义务人具体是指什么?增值纳税税人是指税法规定负有缴纳增值税义务的单位和个人。为增值税纳税人。增值税纳税人可分为一般纳税人和小规模纳税人。(一)凡在中华人民共和国境内销售货物、劳务、服务、无形资产、不动产以及进口货物的单位和个人为增值税的纳税义务人。以该发包人为纳税人。以承包人为纳税人。(三)两个或两个以上的纳税人,以资管产品管理人为增值税纳税人。

00:25

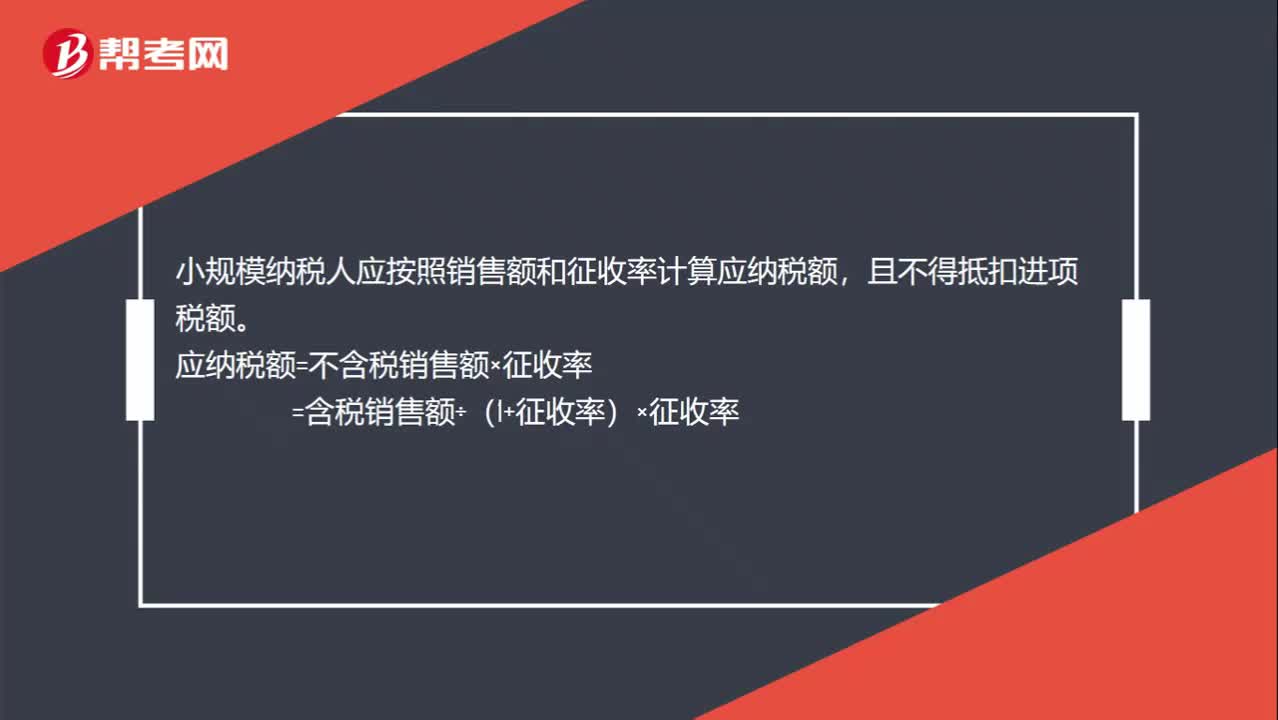

00:25小规模纳税人增值税怎么计算?:小规模纳税人增值税怎么计算?小规模纳税人应按照销售额和征收率计算应纳税额,且不得抵扣进项税额。应纳税额=不含税销售额×征收率=含税销售额÷(1+征收率)×征收率

00:22

00:22外资企业所得税是什么?:外资企业所得税是什么?外资企业所得税指的是针对外商投资企业在中国境内的生产、经营所得和其他所得,以及外国企业源于中国境内所得征收的一种企业所得税。

25:47

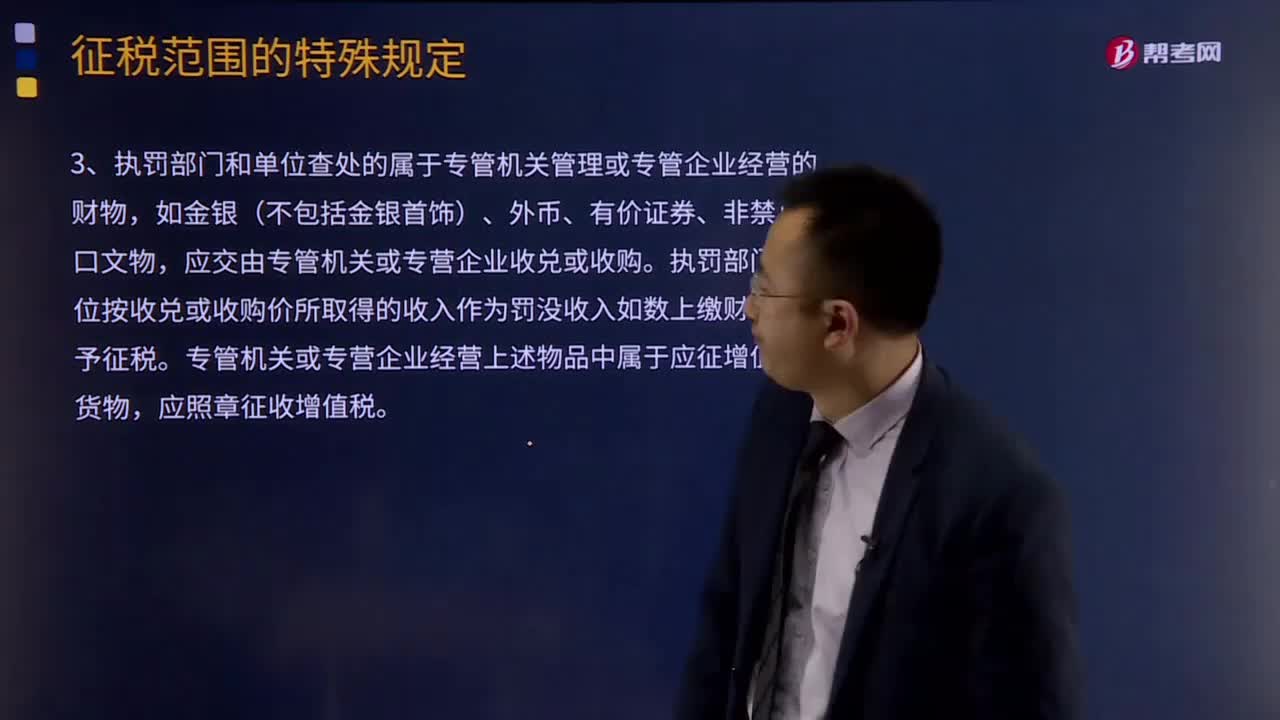

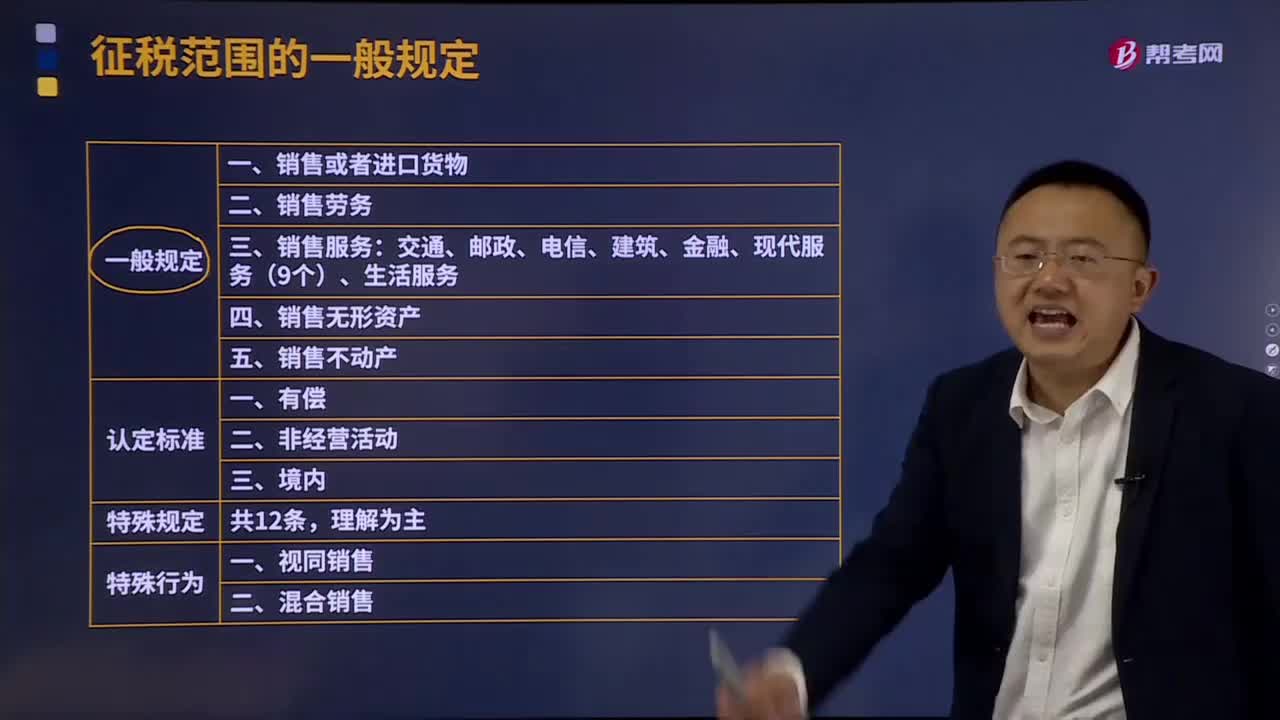

25:47增值税征税范围的特殊项目有哪些?:增值税征税范围的特殊项目有哪些?增值税的征税范围除了上述的一般规定以外,还对经济实务中某些特殊项目是否属于增值税的征税范围,对经营单位购入拍卖物品再销售的应照章征收增值税,专管机关或专营企业经营上述物品中属于应征增值税的货物。应照章征收增值税,按照航空运输服务征收增值税,不属于增值税应税收入。承租方出售资产的行为不属于增值税的征税范围。

01:39

01:39免征契税是什么?:免征契税是一种税收优惠,一般来说购房的时候需要缴纳契税,免交契税。1. 国家机关、事业单位、社会团体、军事单位承受土地、房屋用于办公、教学、医疗、科研和军事设施的,2. 城镇职工按规定第一次购买公有住房,免征契税。3. 因不可抗力丧失住房而重新购买住房的,酌情准予减征或者免征契税。4. 土地、房屋被县级以上人民政府征用、占用后,重新承受土地、房屋权属的。由省级人民政府确定是否减免,可以免征契税

05:02

05:02增值税征税范围有哪些?:增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。进口环节的增值税由海关负责征收,增值税的征税范围包括销售(包括进口)货物。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日