下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

若低于扣除限额,可以在应纳税总额中,据实扣除

超过扣除限额的,其超出部分不得作为费用列支

超过扣除限额的,其超出部分可以用以后年度税额扣除不超过限额的余额补扣,补扣期限最长不超过5年

508

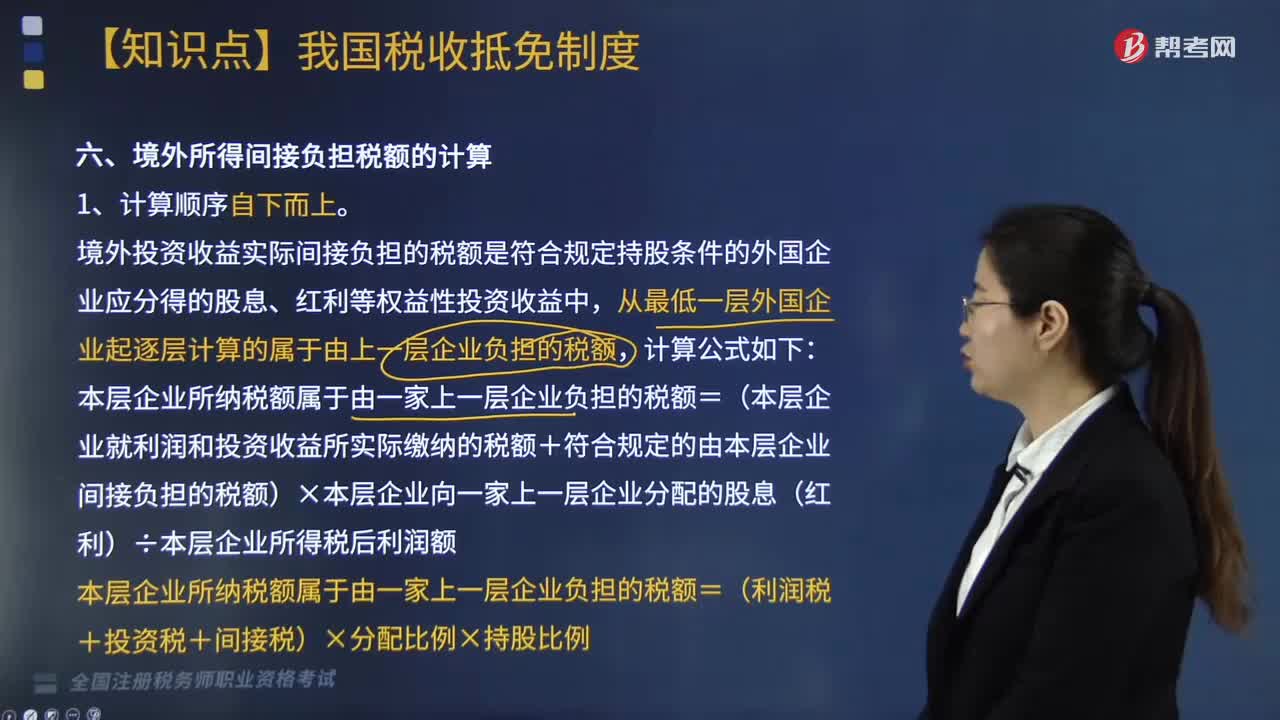

508境外所得间接负担税额的计算顺序和公式是什么?:境外投资收益实际间接负担的税额是符合规定持股条件的外国企业应分得的股息、红利等权益性投资收益中,本层企业所纳税额属于由一家上一层企业负担的税额=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额。本层企业所纳税额属于由一家上一层企业负担的税额=(利润税+投资税+间接税)×分配比例×持股比例。

168

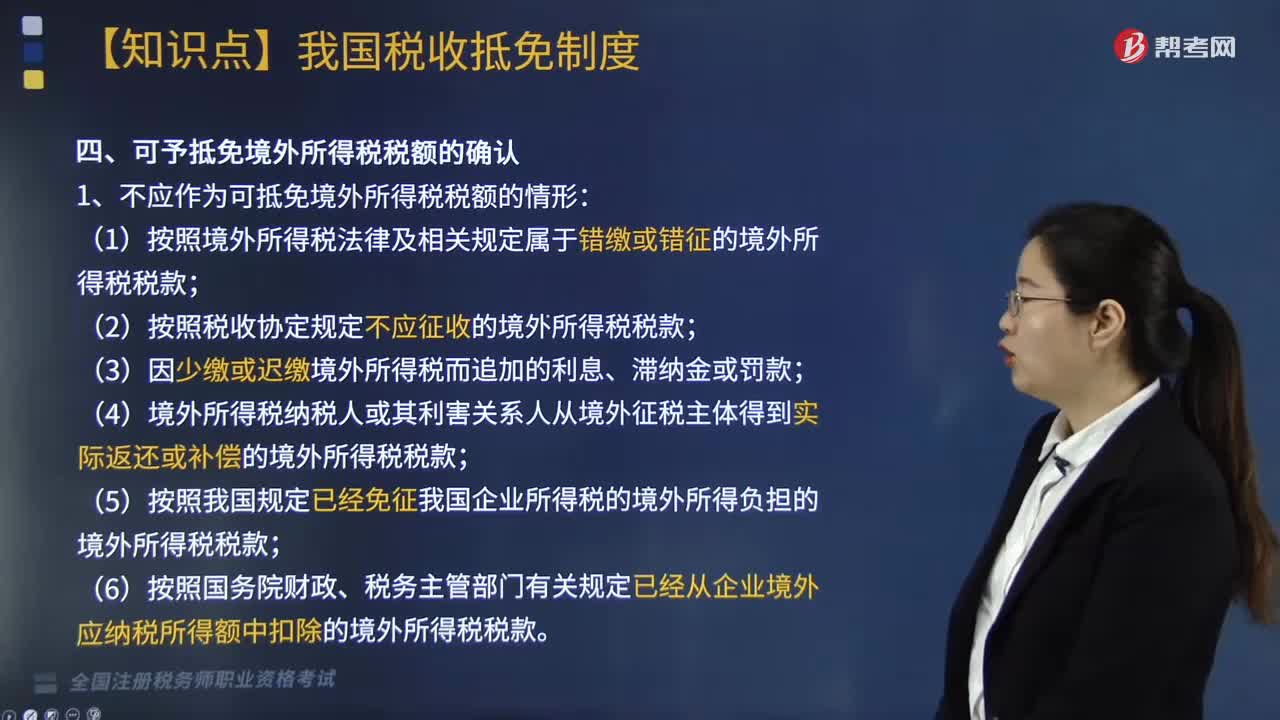

168可予抵免境外所得税税额如何确认?:可予抵免境外所得税税额如何确认?是指企业来源于中国境外的所得依照中国境外税收法律以及相关规定应当缴纳并已实际缴纳的企业所得税性质的税款。1. 不应作为可抵免境外所得税税额的情形:(2)按照税收协定规定不应征收的境外所得税税款;(4)境外所得税纳税人或其利害关系人从境外征税主体得到实际返还或补偿的境外所得税税款;(5)按照我国规定已经免征我国企业所得税的境外所得负担的境外所得税税款;

213

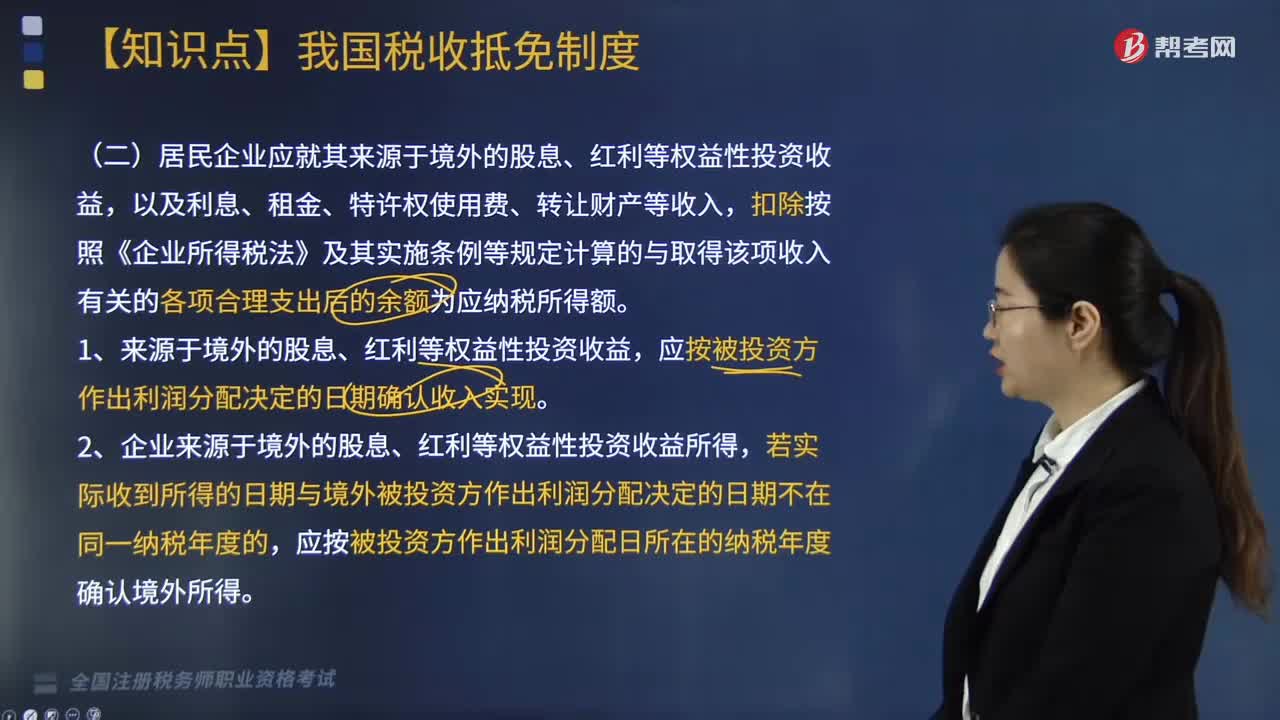

213国际税收境外应纳税所得额的计算(二)方法是什么?:国际税收境外应纳税所得额的计算(二)方法是什么?确定中国境外所得(境外税前所得)并按以下规定计算境外应纳所得税税额。扣除按照《企业所得税法》及其实施条例等规定计算的与取得该项收入有关的各项合理支出后的余额为应纳税所得额。应按被投资方作出利润分配日所在的纳税年度确认境外所得。仍应按合同约定付款日期所属的纳税年度确认境外所得。5. 在就境外所得计算应对应调整扣除的有关成本费用时。

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料