下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2025年银行从业资格考试《风险管理(中级)》考试共120题,分为单选题和多选题和判断题。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、下列可以有效控制商业银行柜台业务操作风险的措施有()。【多选题】

A.完善规章制度和业务操作流程,不断细化操作细则,并建立岗位操作规范和操作手册,通过制度规范来防范操作风险

B.牢固树立审慎稳健的信贷经营理念,坚决杜绝各类短期行为和粗放管理

C.加强业务系统建设,尽可能将业务纳入系统处理,并在系统中自动设立风险监控要点,发现操作中的风险点能及时提供警示信息

D.实行个人信贷业务集约化管理,提升管理层次,实现审贷部门分离

E.强化一线实时监督检查,促进事后监督向专业化、规范化迈进,改进检查监督方法,同时充分发挥各专业部门的指导、检查和督促作用

正确答案:A、C、E

答案解析:选项B:“牢固树立审慎稳健的信贷经营理念,坚决杜绝各类短期行为和粗放管理”为法人信贷业务的操作风险控制措施;选项D:“实行个人信贷业务集约化管理,提升管理层次,实现审贷部门分离”属于个人信贷业务的操作风险控制措施。

2、商业银行所面临的风险和不确定因素,不论是正面的还是负面的,都必须通过整体的、系统化的方法来管理。【判断题】

A.正确

B.错误

正确答案:A

答案解析:商业银行所面临的风险和不确定因素,不论是正面的还是负面的,都必须通过整体的、系统化的方法来管理。

3、银行面临的结算风险、违约风险属于( )。【单选题】

A.市场风险

B.信用风险

C.流动性风险

D.操作风险

正确答案:B

答案解析:商业银行风险的主要类别:(1)信用风险(2)市场风险(3)操作风险(4)流动性风险(5)国别风险(6)声誉风险(7)法律风险(8)战略风险。选项B正确。信用风险是债务人未能如期偿还债务而给经济主体造成损失的风险,因此又被称为违约风险。作为一种特殊的信用风险,结算风险是指交易双方在结算过程中,一方支付了合同资金但另一方发生违约的风险。

4、在动产质押中,质权人指的是()。【单选题】

A.债务人

B.第三方

C.债权人

D.质押物

正确答案:C

答案解析:在动产质押中,债务人或第三方为出质人,债权人为质权人,移交的动产为质物。

5、某组合风险越大,其资本转换因子越低。同样的资本,风险越高的组合其计划授信额越高。【判断题】

A.正确

B.错误

正确答案:B

答案解析:某组合风险越大,其资本转换因子越高。同样的资本,风险越高的组合其计划授信额越低。

6、流动性应急计划主要包括()。【单选题】

A.危机处理方案和流动性应急机制

B.危机处理方案和弥补现金流量不足的工作程序

C.流动性应急机制和弥补现金流量不足的工作程序

D.流动性应急机制和组织架构

正确答案:B

答案解析:选项B正确:商业银行在完善流动性风险监测和预警机制的同时,制订切实可行的本外币流动性应急计划至关重要。流动性应急计划主要包括两方面:第一,危机处理方案;第二,弥补现金流量不足的工作程序。

7、银行应建立完善的内部控制框架,包括组织架构、会计政策和程序、制衡机制、资产和投资保全,为日常经营和各类具体风险的管理提供一个良好的控制环境。【判断题】

A.正确

B.错误

正确答案:A

答案解析:银行应建立完善的内部控制框架,包括组织架构、会计政策和程序、制衡机制、资产和投资保全,为日常经营和各类具体风险的管理提供一个良好的控制环境。

8、( )是最容易引发商业银行操作风险的业务环节。【单选题】

A.法人信贷业务

B.柜台业务

C.个人信贷业务

D.资金业务

正确答案:B

答案解析:选项B:柜台业务泛指通过商业银行柜面办理的业务,是商业银行各项业务操作的集中体现,也是最容易引发操作风险的业务环节;选项A:法人信贷业务是我国商业银行最主要的业务种类之一,包括法人客户贷款业务、贴现业务、银行承兑汇票等业务;选项C:个人信贷业务是国内商业银行竞相发展的零售银行业务,包括个人住房按揭贷款、个人大额耐用消费品贷款、个人生产经营贷款和个人质押贷款等业务品种;选项D:资金业务指商业银行为满足客户保值或提高自身资金收益或防范市场风险 等方面的需要利用各种金融工具进行的资金和交易活动,包括资金管理、资金存放、资金拆借、债券买卖、外汇买卖、黄金买卖、金融衍生产品交易等业务。

9、下列关于我国商业银行中长期流动性监管主要指标的描述正确的有( )。【多选题】

A.商业银行的流动性比例不应低于75%

B.商业银行的贷存比不应高于75%

C.商业银行的净稳定资金比例必须大于100%

D.商业银行的核心存贷比不应低于25%

E.商业银行的流动性覆盖率应当不低于75%

正确答案:B、C

答案解析:存贷比、净稳定现金比例属于商业银行流动性风险中长期结构性分析。选项B描述正确:商业银行的存贷比应当不高于75%;选项C描述正确:净稳定资金比率定义为可用稳定资金与所需稳定资金之比,这个比率必须大于100%。我国对商业银行的短期流动性风险监管主要指标只有三个:流动性覆盖率、流动性比例和优质流动性资产分析。选项A描述不正确:商业银行的流动性比例应当不低于25%;选项E描述不正确:商业银行的流动性覆盖率应当不低于100%。

10、商业银行在计算资本充足率时,应当从()中全额扣除一些项目。【单选题】

A.一级资本

B.其他一级资本

C.核心一级资本

D.二级资本

正确答案:C

答案解析:选项C正确:商业银行在计算资本充足率时,应当从核心一级资本中全额扣除以下项目:(1)商誉;(2)其他无形资产;(3)由经营亏损引起的净递延税资产;(4)贷款损失准备缺口;(5)资产证券化销售利得;(6)确定受益类的养老金资产净额;(7)直接或间接持有本银行的股票;(8)对资产负债表中未按公允价值计量的项目进行套期形成的现金流储备,若为正值,应予以扣除;若为负值,应予以加回。(9)商业银行自身信用风险变化导致其负债公允价值变化带来的未实现损益。

42

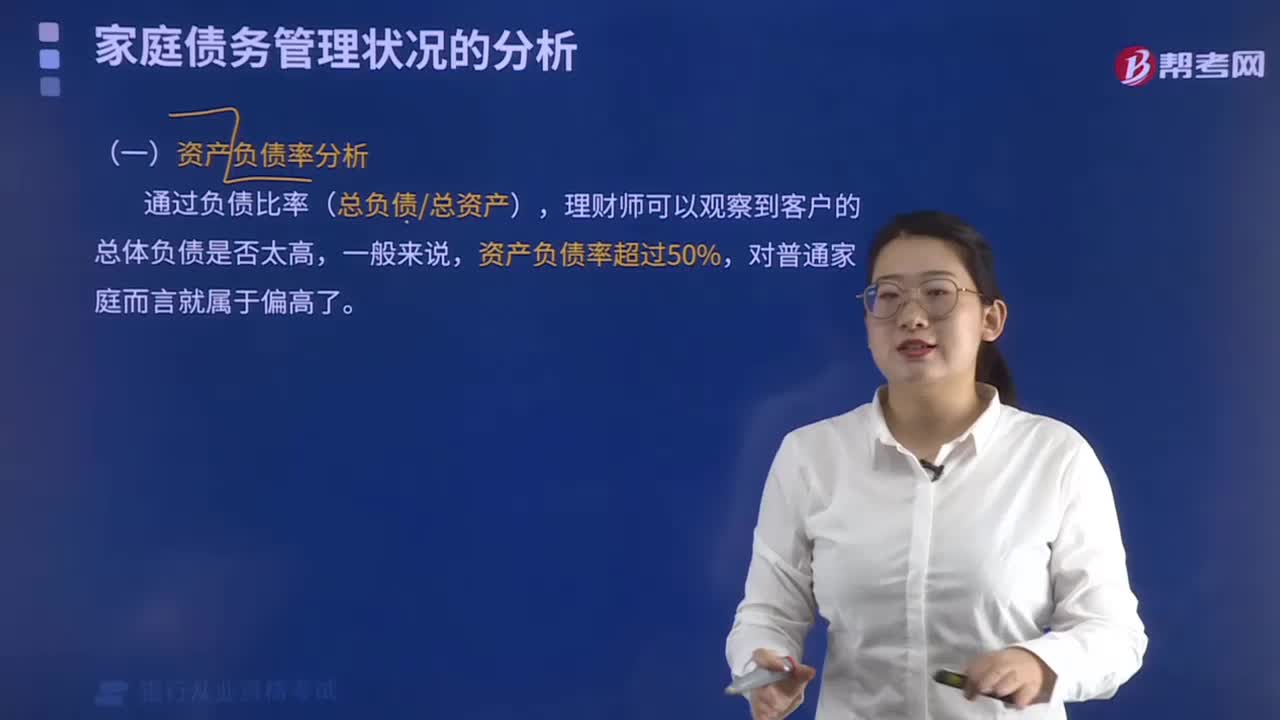

42资产负债率分析有哪些内容?:分析企业的资产和负债构成,了解企业的资产结构和负债结构,以及各项资产和负债的比重和变化趋势。计算企业的资产负债比率,分析企业的负债结构,包括短期负债和长期负债的比例、债务成本和偿债能力等方面,以及企业的债务风险和债务结构的合理性。分析企业的资产结构,包括流动资产和固定资产的比例、资产质量和资产投资效益等方面,以及企业的资产配置和资产运营效率的合理性。分析企业的资本结构。

174

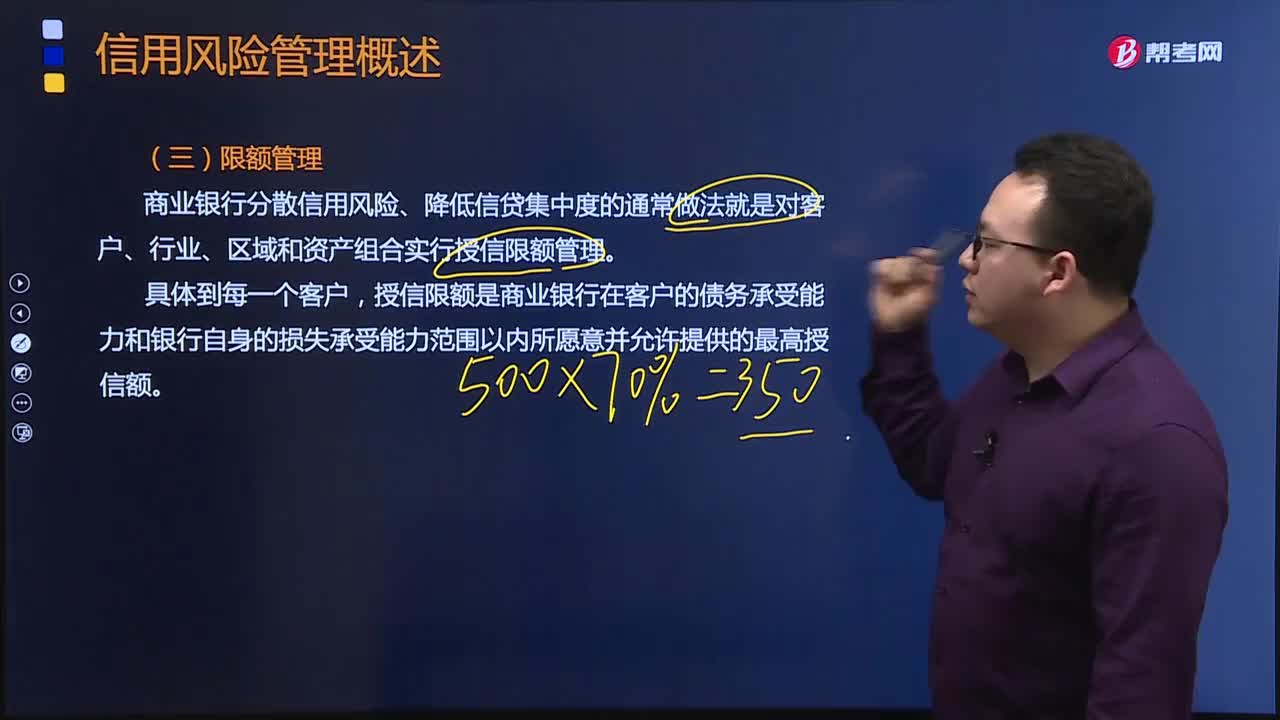

174单一客户授信限额如何管理?:单一客户授信限额如何管理?

283

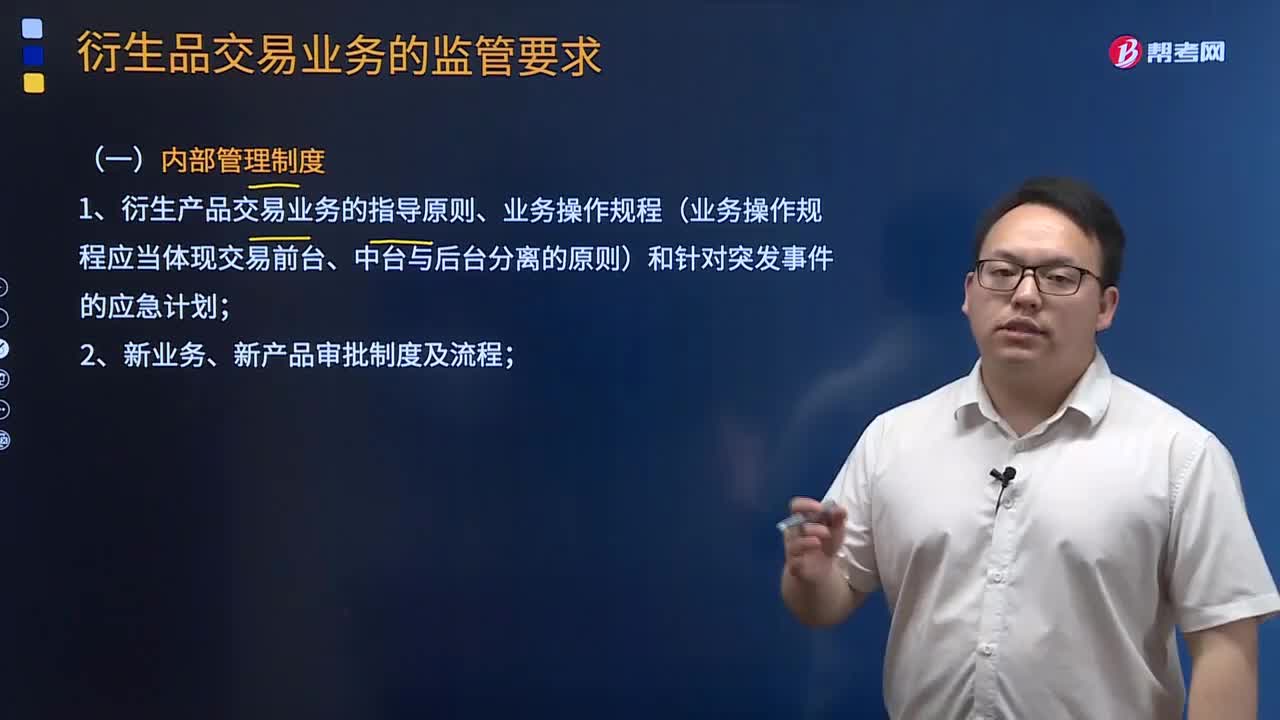

283衍生品交易业务的内部管理有哪些监管要求?:衍生品交易业务的内部管理有哪些监管要求?

05:33

05:332020-05-15

02:39

02:392020-05-15

04:24

04:242020-05-15

02:13

02:132020-05-15

03:36

03:362020-05-15

微信扫码关注公众号

获取更多考试热门资料