下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2025年银行从业资格考试《银行管理(中级)》考试共120题,分为单选题和多选题和判断题。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、实现流动性风险防控全覆盖既要持续监测传统的表内流动性风险指标,也要关注表内担保业务及信托业务带来的流动性管理压力。【判断题】

A.正确

B.错误

正确答案:B

答案解析:实现流动性风险防控全覆盖既要持续监测传统的表内流动性风险指标,也要关注表外担保业务及信托业务带来的流动性管理压力。

2、财务公司固定资产净额不得高于资本净额的30%【判断题】

A.正确

B.错误

正确答案:B

答案解析:财务公司固定资产净额不得高于资本净额的20%。

3、商业银行关系人包括()。【多选题】

A.商业银行的董事

B.商业银行的监事

C.商业银行的高级管理层

D.商业银行的信贷业务人员

E.商业银行的信息系统维护人员

正确答案:A、B、C、D

答案解析:商业银行不得向关系人发放信用贷款;向关系人发放担保贷款的条件不得优于其他借款人同类贷款的条件。关系人包括:商业银行的董事、监事、管理人员、信贷业务人员及其近亲属,以及上述所列人员投资或者担任高级管理职务的公司、企业和其他经济组织。

4、下列属于法人信贷业务操作风险成因的是( )。【单选题】

A.片面追求信贷市场份额

B.个人信用体系不健全

C.内控制度不健全

D.风险防范意识不足

正确答案:A

答案解析:选项A正确。法人信贷业务操作风险的成因:因片面追求贷款规模和市场份额、信贷制度不完善,缺乏监督制约机制、信贷操作不规范,依法管贷意识不强、客户监管难度加大,信息技术手段不健全、社会缺乏良好的信贷文化和信用环境等原因。个人信贷业务操作风险的成因:因商业银行对个人信贷业务缺乏风险意识或风险防范经验不足、内控制度不完善、业务流程有漏洞、管理模式不科学、经营层次过低且缺乏约束、个人信用体系不健全等原因。

5、信托公司治理即通过()所构成的组织结构及其相互间的监督制衡关系以及内部治理为基础的外部机制实施共同治理,实现受益人利益最大化,从而保证公司决策的科学化,最终维护各相关方的利益。【多选题】

A.股东会

B.董事会

C.监事会

D.管理层

E.经理层

正确答案:A、B、C、E

答案解析:选项ABCE正确。信托公司治理即通过股东会、董事会、监事会、经理层所构成的组织结构及其相互间的监督制衡关系以及内部治理为基础的外部机制实施共同治理,实现受益人利益最大化,从而保证公司决策的科学化,最终维护各相关方的利益。

6、下列情形中,单位可以开立临时存款账户的有()。【多选题】

A.设立临时机构

B.期货交易保证金

C.在异地成立分公司

D.异地临时经营活动

E.注册验资

正确答案:A、D、E

答案解析:可以开立临时存款账户的情形包括:设立临时机构、异地临时经营活动、注册验资。

7、在现实中,活期存款通常()元起存。【单选题】

A.1

B.2

C.5

D.10

正确答案:A

答案解析:在现实中,活期存款通常1元起存。

8、我国银行信息化发展经历了()阶段。【多选题】

A.信息孤岛阶段

B.技术整顿阶段

C.互联互通阶段

D.银行信息化阶段

E.信息化银行阶段

正确答案:A、C、D、E

答案解析:我国银行信息化发展经历了4个阶段:(1)信息孤岛阶段(选项A正确);(2)互联互通阶段(选项C正确);(3)银行信息化阶段(选项D正确);(4)信息化银行阶段(选项E正确)。

9、目前,我国商业银行活期存款的计息起点是()。【单选题】

A.厘

B.分

C.角

D.元

正确答案:D

答案解析:目前,我国商业银行活期存款的计息起点是元,元以下角分不计利息。

10、客户授信额度按照授信形式的不同,可分为()。【多选题】

A.贷款额度

B.开证额度

C.开立银行承兑汇票额度

D.出口保理额度

E.进口押汇额度

正确答案:A、B、C、D、E

答案解析:按照授信形式的不同,可分为贷款额度、开证额度、开立保函额度、开立银行承兑汇票额度、承兑汇票贴现额度、进口保理额度、出口保理额度、进口押汇额度、出口押汇额度等业务品种分项额度。

42

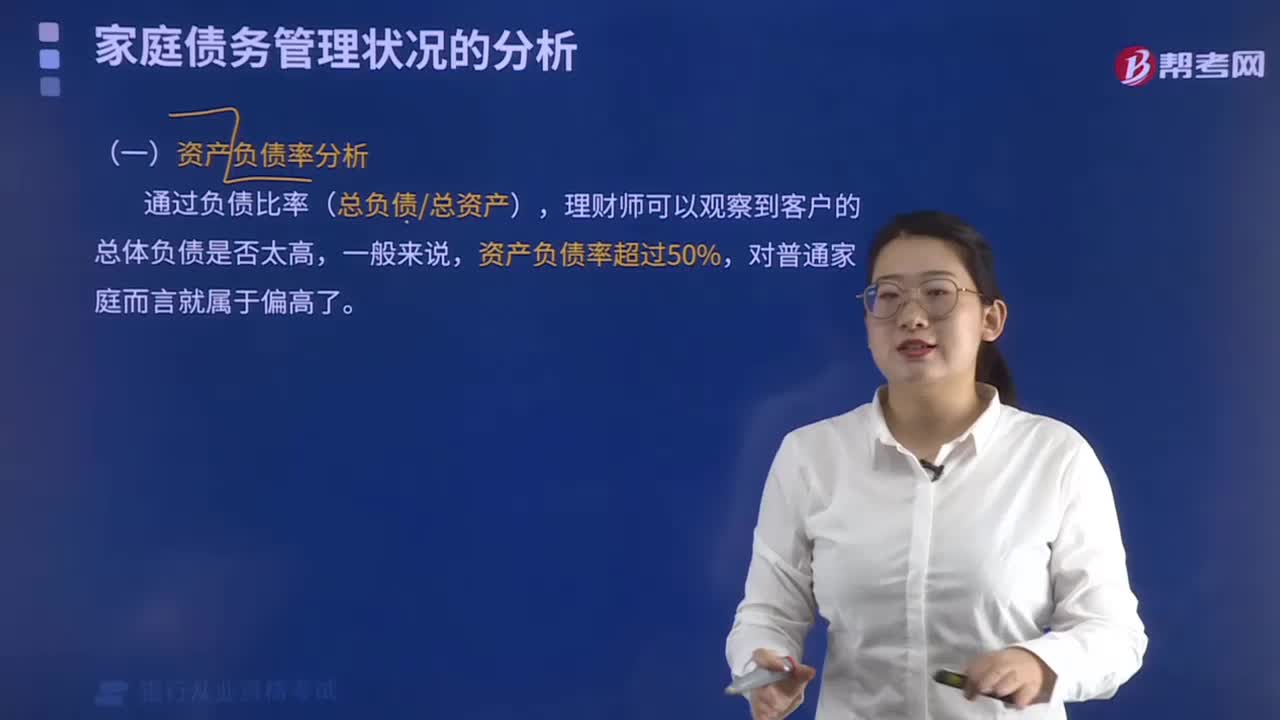

42资产负债率分析有哪些内容?:分析企业的资产和负债构成,了解企业的资产结构和负债结构,以及各项资产和负债的比重和变化趋势。计算企业的资产负债比率,分析企业的负债结构,包括短期负债和长期负债的比例、债务成本和偿债能力等方面,以及企业的债务风险和债务结构的合理性。分析企业的资产结构,包括流动资产和固定资产的比例、资产质量和资产投资效益等方面,以及企业的资产配置和资产运营效率的合理性。分析企业的资本结构。

174

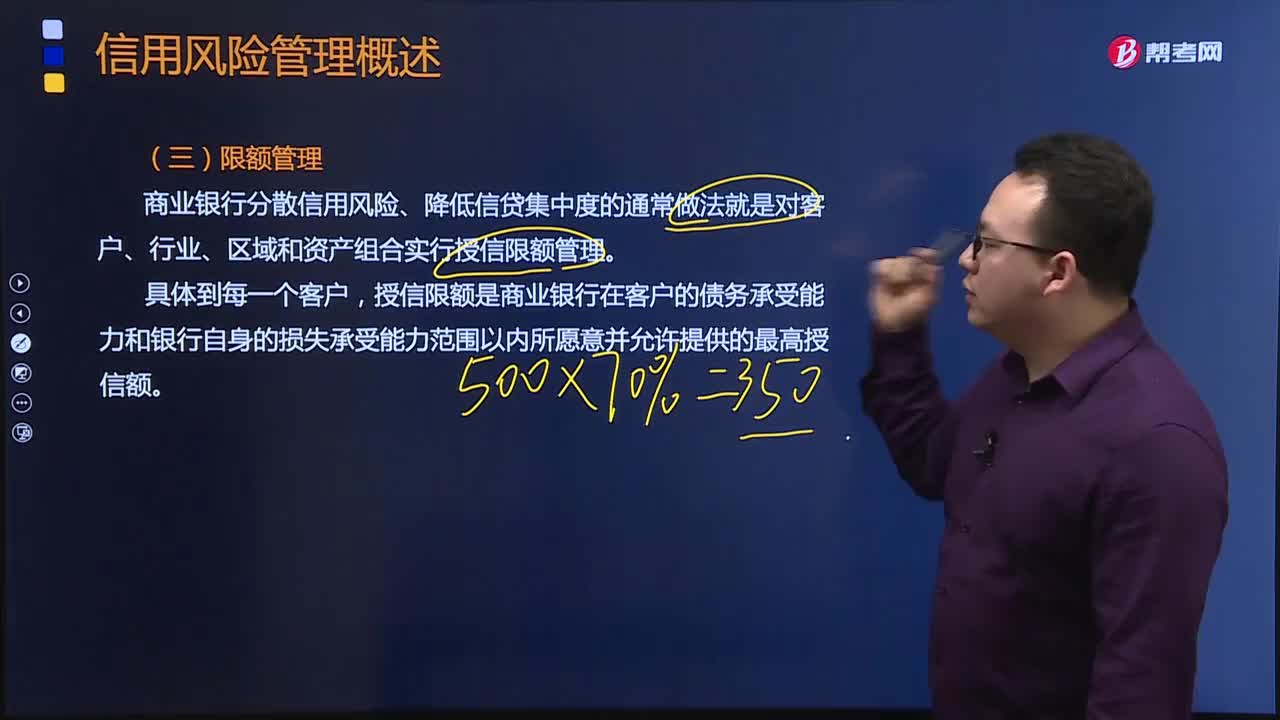

174单一客户授信限额如何管理?:单一客户授信限额如何管理?

283

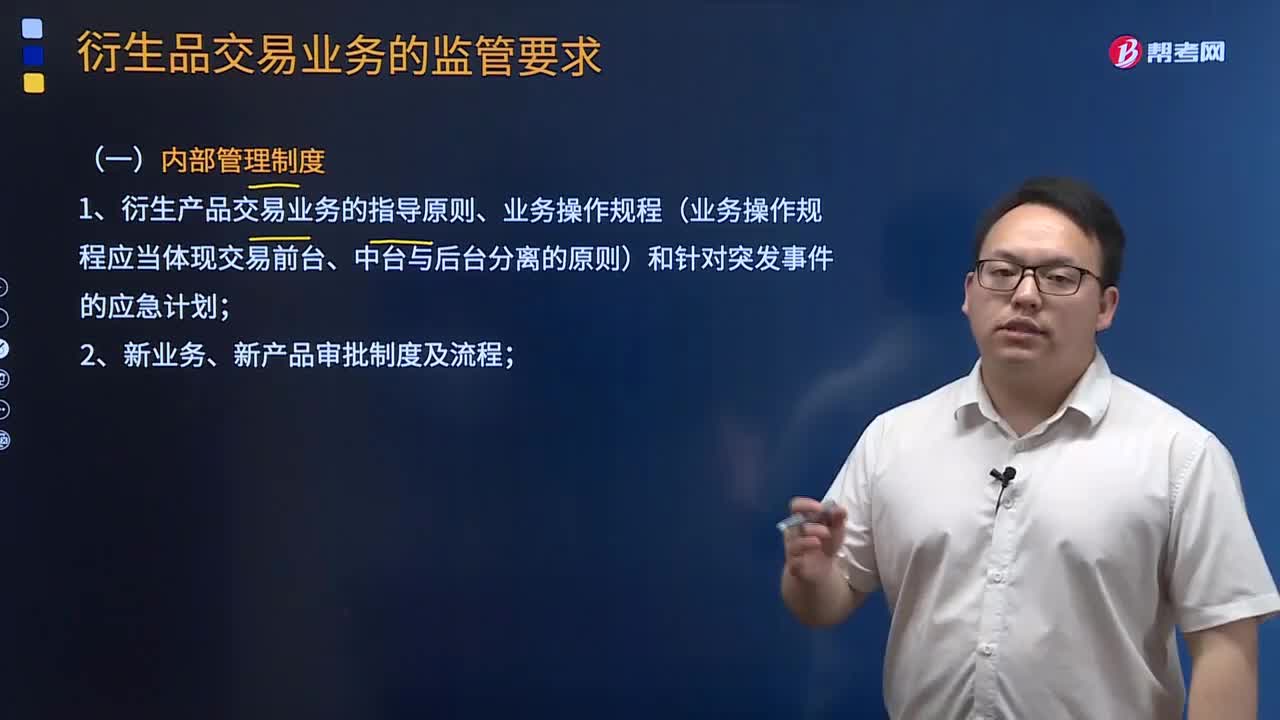

283衍生品交易业务的内部管理有哪些监管要求?:衍生品交易业务的内部管理有哪些监管要求?

05:33

05:332020-05-15

02:39

02:392020-05-15

04:24

04:242020-05-15

02:13

02:132020-05-15

03:36

03:362020-05-15

微信扫码关注公众号

获取更多考试热门资料