下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2021年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、下列个人所得按“劳务报酬所得”项目缴纳个人所得税的有( )。【多选题】

A.退休人员再任职取得的收入

B.个人兼职收入

C.某教师为企业提供咨询服务取得的收入

D.个人从事彩票代销业务取得的收入

正确答案:B、C

答案解析:选项A:应按照“工资、薪金所得”项目计征个人所得税;选项D:应按照“经营所得”项目计征个人所得税。

2、根据房产税相关制度的规定,以下属于经财政部批准免税的房产的有( )。【多选题】

A.房产大修停用3个月的

B.经有关部门鉴定停用的危房

C.老年服务机构自用的房产

D.权属有争议的房产

正确答案:B、C

答案解析:BC选项都是经财政部批准免税的房产。A选项的停用时间错误,规定是:房屋大修导致连续停用半年以上的,在大修期间免征房产税,免征税额由纳税人在申报缴纳房产税时自行计算扣除,并在申报表附表或者备注栏中作相应说明。D选项应由房产代管人或使用人缴纳房产税。

3、根据耕地占用税相关制度的规定,以下说法正确的有( )。【多选题】

A.依照规定免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税

B.建设直接为农业服务的农业生产设施用地占用耕地不征耕地占用税

C.纳税人临时占用耕地可不缴纳耕地占用税

D.农民占用耕地建房免征耕地占用税

正确答案:A、B

答案解析:AB选项符合耕地占用税管理规定。C选项错误,纳税人临时占用耕地,应按照规定缴纳耕地占用税,在临时占用耕地期限内将耕地恢复原状的,全部退还已缴纳的耕地占用税。D选项错误,农民占用耕地建房减半征收耕地占用税。

4、某金融机构买卖债券,购入原价200万元,购入时另外发生费用和税金2万元,售出债券原价210万元,卖出过程中另外发生费用和税金3万元,则该金融机构此项业务应缴纳的营业税为()。【单选题】

A.0.2万元

B.0.3万元

C.0.4万元

D.0.5万元

正确答案:D

答案解析:金融机构从事外汇、有价证券、期货等金融商品买卖业务,以卖出价减去买入价后的余额为营业额。卖出价是指卖出原价,不得扣除卖出过程中支付的各种费用和税金。买入价是指购进原价,不包括购进过程中支付的各种费用和税金。应纳营业税=(210 -200)×5%=0.5(万元)。

5、金银首饰与其他产品组成成套消费品销售的,计算征收消费税的依据是 ( )。【单选题】

A. 组成计税价格

B.销售全额

C.金银首饰的销售额

D.购销差额

正确答案:B

答案解析:金银首饰与其他产品组成成套消费品销售的,应按销售额全额征收消费税。

6、某油田2011年11月销售原油86000吨,收取不含增值税价款34400万元;销售与原油同时开采的天然气47500千立方米,收取不含税价款2375万元;自用原油25吨,其中18吨用于本企业在建工程,7吨用于修井。该油田原油、天然气的税率均为5%。该油田本月应纳资源税是()。【单选题】

A.2000万元

B.1838.75万元

C.1839.11万元

D.1926.25万元

正确答案:C

答案解析:销售与原油同时开采的天然气应缴纳资源税;用于修井的原油免征资源税。油田本月应纳资源税=(34400+34400÷86000×18+2375)×5%=1839.11(万元)。

7、这里的地价款是指()。【多选题】

A.以协议方式取得土地使用权的,为支付的土地出让金

B.以转让方式取得土地使用权的,为实际支付的地价款

C.以出让方式取得土地使用权的,为支付的土地出让金

D.以行政划拨方式取得的土地使用权变更为有偿使用的,为补交的土地出让金

正确答案:A、B、C、D

答案解析:上述四种情况是纳税人为取得土地使用权支付的地价款。

8、某工业企业为我国居民企业,会计核算健全,从业人员15人,资产总额100万元。该企业2013年收入总额180万元,成本费用支出额160万元,因管理不善导致存货发生净损失为17.2万元,其当年应纳企业所得税( )。【单选题】

A.4万元

B.0.7万元

C.0.56万元

D.0.28万元

正确答案:D

答案解析:自2012年1月1日至2015年12月31日,符合条件的小型微利企业年应纳税所得额低于6万元(含6万元),其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。当年该企业应纳企业所得税=(180-160-17.2)×50%×20%=2.8×50%×20%=0.28(万元)。

9、某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。2012年3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是( )。【单选题】

A.该商场当期进项税额为11623.93元,销项税额为14529.91元

B.该商场当期进项税额为14529.91元,销项税额为14735.90元

C.该商场当期进项税额为11623.93元,销项税额为18888.89元

D.该商场当期进项税额为14529.91元,销项税额为21794.87元

正确答案:A

答案解析:商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额,不征收营业税。当期进项税额=100000/(1+17%)×17%-20000/(1+17%)×17%=11623.93(元);当期销项税额=100000/(1+17%)×17% =14529.91(元)。

10、下列凭证中,免征印花税的是( )。【单选题】

A.无息、贴息贷款合同

B.企业债权转股权免贴花

C.企业与银行签订的贷款合同

D.企业与军队签订的仓储保管合同

正确答案:A

答案解析:本题主要考查的是印花税的税收优惠政策。无息、贴息贷款合同免纳印花税,故选项A正确;企业与银行签订的贷款合同属于印花税的列举范围;与军队签订的仓储保管合同没有免税规定,也应纳税;企业债权转股权新增加的资金按规定贴花。

330

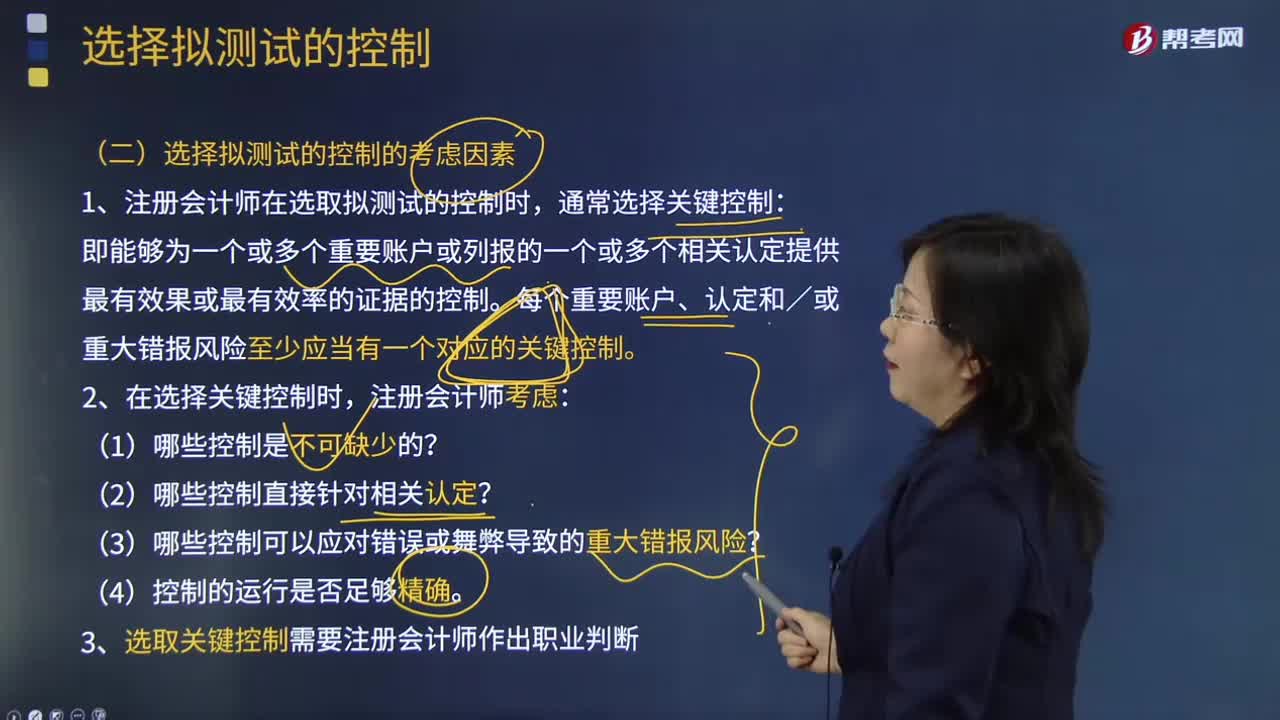

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料