下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2025年银行从业资格考试《公司信贷(初级)》考试共140题,分为单选题和多选题和判断题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、()通过中介机构或银行自身网络开展调查。【单选题】

A.现场会谈

B.实地考察

C.搜寻调查

D.委托调查

正确答案:D

答案解析:选项D正确。委托调查是通过中介机构或银行自身网络开展调查。搜寻调查指通过各种媒介物搜寻有价值的资料开展调查。这些媒介物包括:有助于贷前调查的杂志、书籍、期刊、互联网资料、官方记录等。搜寻调查应注意信息渠道的权威性、可靠性和全面性。调查人员可通过接触客户的关联企业、竞争对手或个人获取有价值信息,还可通过行业协会(商会),政府的职能管理部门(如工商局、税务机关、公安部门等机构)了解客户的真实情况。实地考察属于现场调研的方法。

2、()在借贷、买卖等民事活动中,为保障实现其债权,需要担保的,可以依法律规定设立担保。【单选题】

A.借款人

B.债权人

C.债务人

D.贷款人

正确答案:B

答案解析:选项B正确。债权人在借贷、买卖等民事活动中,为保障实现其债权,需要担保的,可以依法律规定设立担保。

3、基本信贷分析中,还款记录对于贷款风险分类的确定具有特殊作用,它可以判定()。 【多选题】

A.贷款是否经历过重组

B.是否已挂账停息

C.应收未收利息累积额

D.本息逾期的时间

E.贷款是否正常还本付息

正确答案:A、B、C、D、E

答案解析:根据贷款偿还记录情况,可判断借款人过去和现在以及未来的还款意愿和还款行为。还款记录对于贷款风险分类的确定具有特殊作用。还款记录可以直截了当地表明,贷款是在正常还本付息,还是发生过严重拖欠;贷款是否经历过重组;本息逾期的时间;是否已挂账停息;以及应收未收利息累积额。这些信息基本能够帮助判断这笔贷款的基本状况和分类的基本信息。

4、下列符合选择目标市场的要求的有( )。【多选题】

A.有比较通畅的销售渠道

B.对一定的公司信贷产品有足够的购买力,并能保持稳定

C.竞争者较少或相对实力较弱

D.以后能够建立有效地获取信息的网络

E.需求变化的方向与银行公司信贷产品的创新与开发的方向不一致

正确答案:A、B、C、D

答案解析:目标市场的选择要求:(1)目标市场应对一定的公司信贷产品有足够的购买力,并能保持稳定,这样才能保证银行有足够的营业额。(2)银行公司信贷产品的创新或开发应与目标市场需求变化的方向一致,以便适时地按市场需求变化调整所提供的服务。(3)目标市场上的竞争者应较少或相对实力较弱,这样银行才能充分发挥自身的资源优势,占领目标市场并取得成功。(4)在该目标市场,以后能够建立有效地获取信息的网络。(5)要有比较通畅的销售渠道,这样银行的产品或服务才能顺利进入市场。

5、根据《商业银行授信工作尽职指引》,下列关于格式合同文本中应注意的主要条款的说法,不正确的是( )。【单选题】

A.未经银行允许,客户分红不得超过税后净收入的一定比例

B.未经银行允许,合同期内客户不得偿还短期经营欠款

C.未经银行允许,客户不得向其他授信人申请授信

D.未经银行允许,客户不得为第三方提供额外债务担保

正确答案:B

答案解析:格式合同文本主要条款提示:1. 客户必须提供的年度财务报告。2. 客户必须持续保持银行要求的各项财务指标。3. 未经银行允许,合同期内客户不得因主观原因关闭。4. 未经银行允许,客户分红不得超过税后净收入的一定比例。5. 客户的资本支出不得超过银行要求的一定数额。6. 未经银行允许,客户不得出售特定资产(主要指固定资产)。7. 未经银行同意,客户不得向其他授信人申请授信。8. 未经银行允许,客户不得更改与其他授信人的债务条款。9. 未经银行允许,客户不得提前清偿其他长期债务。10. 未经银行允许,客户不得进行兼并收购等活动。11. 未经银行允许,客户不得为第三方提供额外债务担保。12. 未经银行允许,客户不得向其他债权人或授信人抵押资产。选项B:未经银行允许,合同期内客户不得偿还短期经营欠款说法不正确。

42

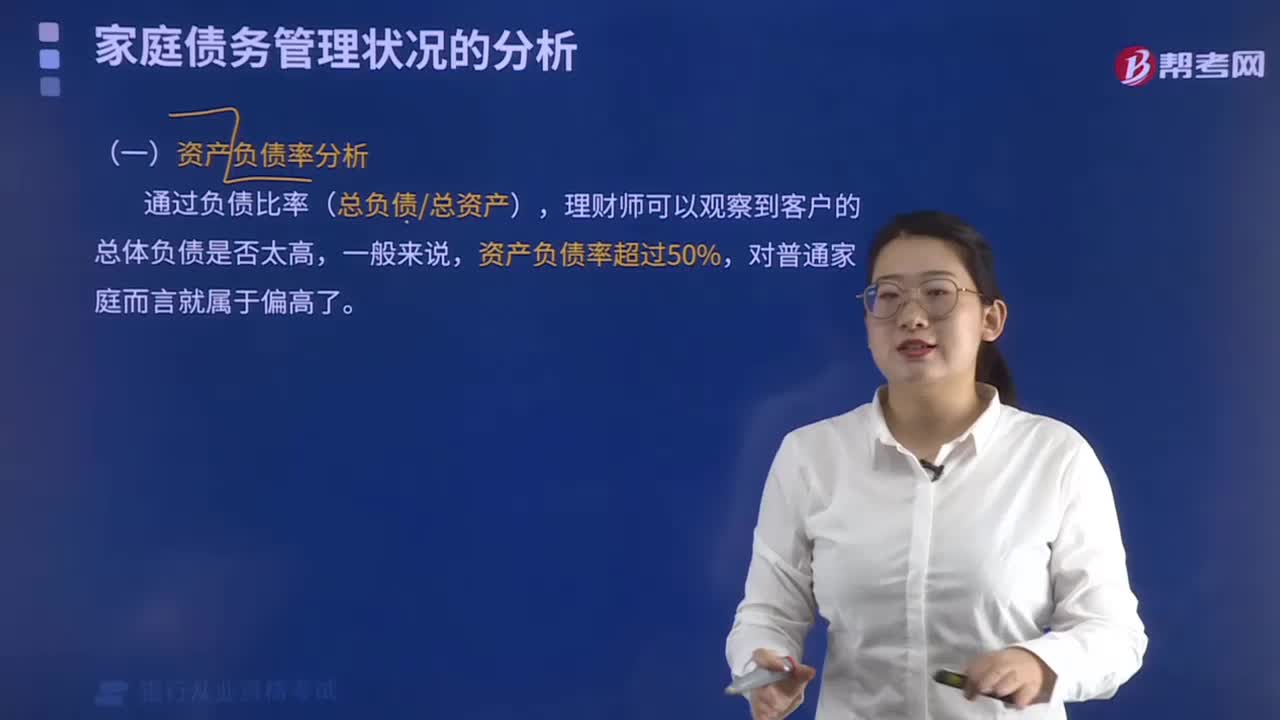

42资产负债率分析有哪些内容?:分析企业的资产和负债构成,了解企业的资产结构和负债结构,以及各项资产和负债的比重和变化趋势。计算企业的资产负债比率,分析企业的负债结构,包括短期负债和长期负债的比例、债务成本和偿债能力等方面,以及企业的债务风险和债务结构的合理性。分析企业的资产结构,包括流动资产和固定资产的比例、资产质量和资产投资效益等方面,以及企业的资产配置和资产运营效率的合理性。分析企业的资本结构。

174

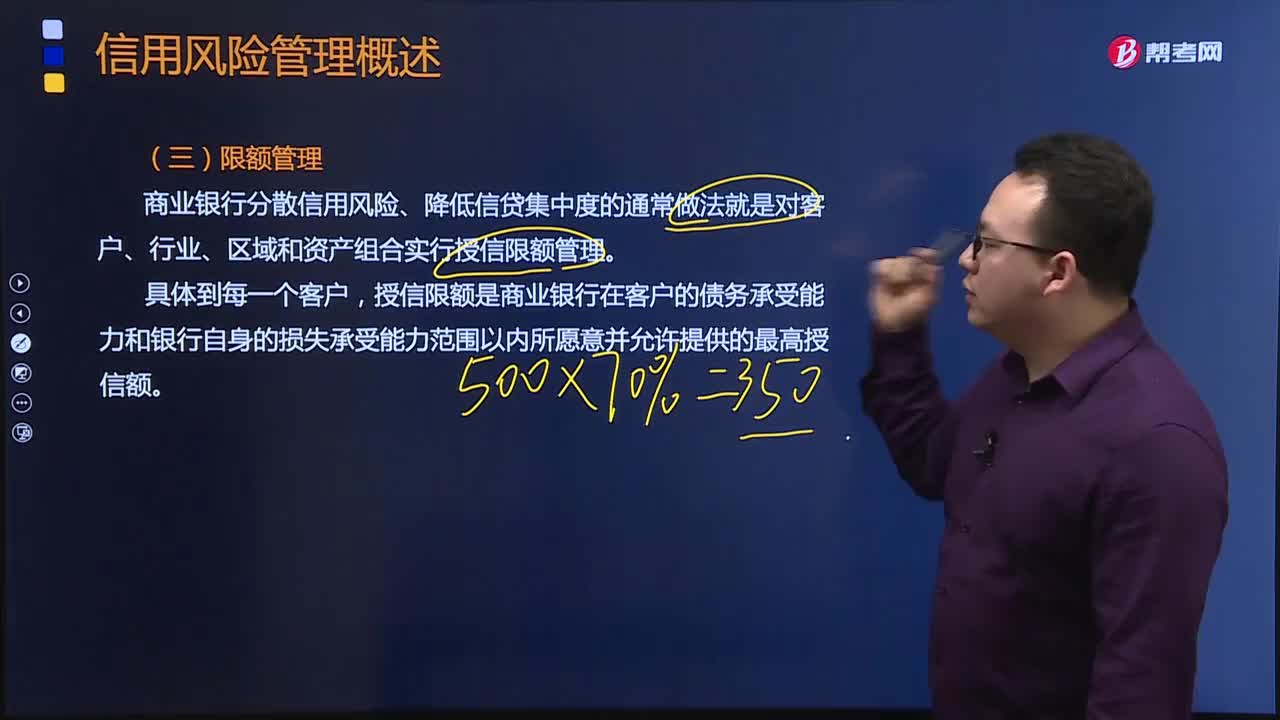

174单一客户授信限额如何管理?:单一客户授信限额如何管理?

283

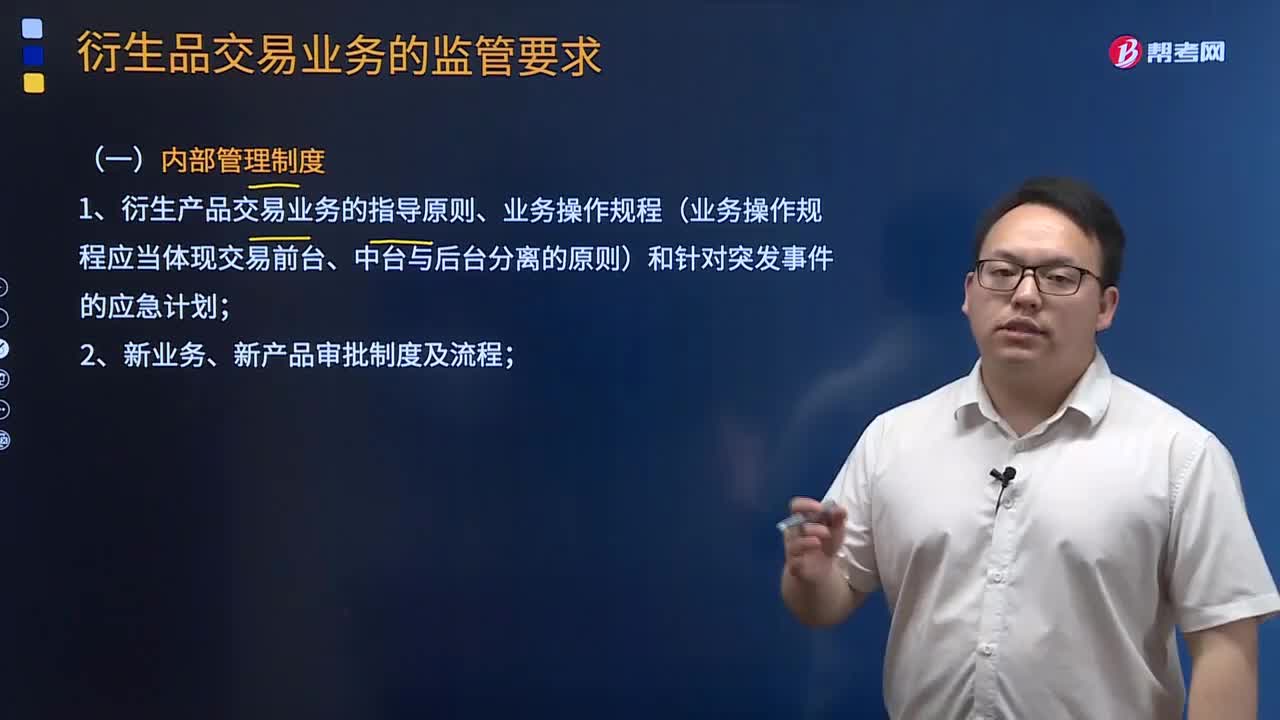

283衍生品交易业务的内部管理有哪些监管要求?:衍生品交易业务的内部管理有哪些监管要求?

05:33

05:332020-05-15

02:39

02:392020-05-15

04:24

04:242020-05-15

02:13

02:132020-05-15

03:36

03:362020-05-15

微信扫码关注公众号

获取更多考试热门资料