下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2025年银行从业资格考试《个人贷款(初级)》考试共115题,分为单选题和多选题和判断题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、商用房贷款操作风险的防控措施不包括( )。【单选题】

A.降低贷前调查深度

B.加强贷款用途的审查

C.合理确定贷款额度

D.加强抵押物管理

正确答案:A

答案解析:商用房贷款操作风险的防控措施包括建立并严格执行贷款面谈制度、提高贷前调查深度、加强对贷款用途的审查、合理确定贷款额度、加强抵押物管理、完善授权管理、加强贷款合同管理、加强对贷款的发放和支付管理、强化贷后管理。

2、公积金个人住房贷款和自营性个人住房贷款的主要区别有()。【多选题】

A.承担风险的主体不同

B.贷款对象不同

C.贷款利率不同

D.审批主体不同

E.资金来源不同

正确答案:A、B、C、D、E

答案解析:公积金个人住房贷款和商业银行自营性个人住房贷款的主要区别如下:1.承担风险的主体不同:公积金个人住房贷款是一种委托性住房贷款,它是国家住房公积金管理部门利用归集的住房公积金资金,由政府设立的住房置业担保机构提供担保,委托商业银行发放给公积金缴存人的住房贷款。从风险承担的角度上讲,商业银行本身不承担贷款风险。而自营性个人住房贷款是商业银行利用自有信贷资金发放的住房贷款,商业银行自己承担贷款风险。2.资金来源不同:公积金个人住房贷款的资金来自于公积金管理部门归集的住房公积金,而商业银行的自营性个人住房贷款来源于银行自有的信贷资金。3.贷款对象不同:公积金个人住房贷款的对象需要是住房公积金缴存人,而商业银行自营性个人住房贷款不需要是住房公积金缴存人,而是符合商业银行自营性个人住房贷款条件的、具有完全民事行为能力的自然人。4.贷款利率不同:公积金个人住房贷款的利率比自营性个人住房贷款利率低。5.审批主体不同:公积金个人住房贷款与商业银行自营性个人住房贷款审批之间存在区别。公积金个人住房贷款的申请由各地方公积金管理中心负责审批,而自营性个人住房贷款由商业银行自己审批。

3、根据《关于进一步完善国家助学贷款工作若干意见的通知》,下列关于学生归还国家助学贷款的说法,正确的是( )。【单选题】

A.学生自毕业之日起开始偿还贷款本金,4年内还清

B.借款学生毕业或终止学业后,不得调整还款计划

C.提前还贷的,经办银行不可以收取提前还贷违约金

D.借款学生应归还在校期间及毕业后至还款结束时的全部利息

正确答案:C

答案解析:改变目前学生毕业之日起即开始偿还贷款本金、4年内还清的做法,实行借款学生毕业后视就业情况,在1至2年后开始还贷、6年内还清的做法;借款学生毕业或终止学业后1年内,可以向银行提出一次调整还款计划的申请,经办银行应予受理并根据实际情况和有关规定进行合理调整;改变目前在整个贷款合同期间,对学生贷款利息给予50%财政补贴的做法,实行借款学生在校期间的贷款利息全部由财政补贴,毕业后全部自付的办法,借款学生毕业后开始计付利息。

4、1年以内(含)的个人贷款,展期期限累计不得超过原贷款期限。【判断题】

A.正确

B.错误

正确答案:A

答案解析:1年以内(含)的个人贷款,展期期限累计不得超过原贷款期限。

5、合同中造成对方人身伤害的免责条款,视伤害的严重程度决定其责任可予以免除的比例。【判断题】

A.正确

B.错误

正确答案:B

答案解析:《合同法》第53条规定,合同中的下列免责条款无效:(一)造成对方人身伤害的;(二)因故意或者重大过失造成对方财产损失的。

42

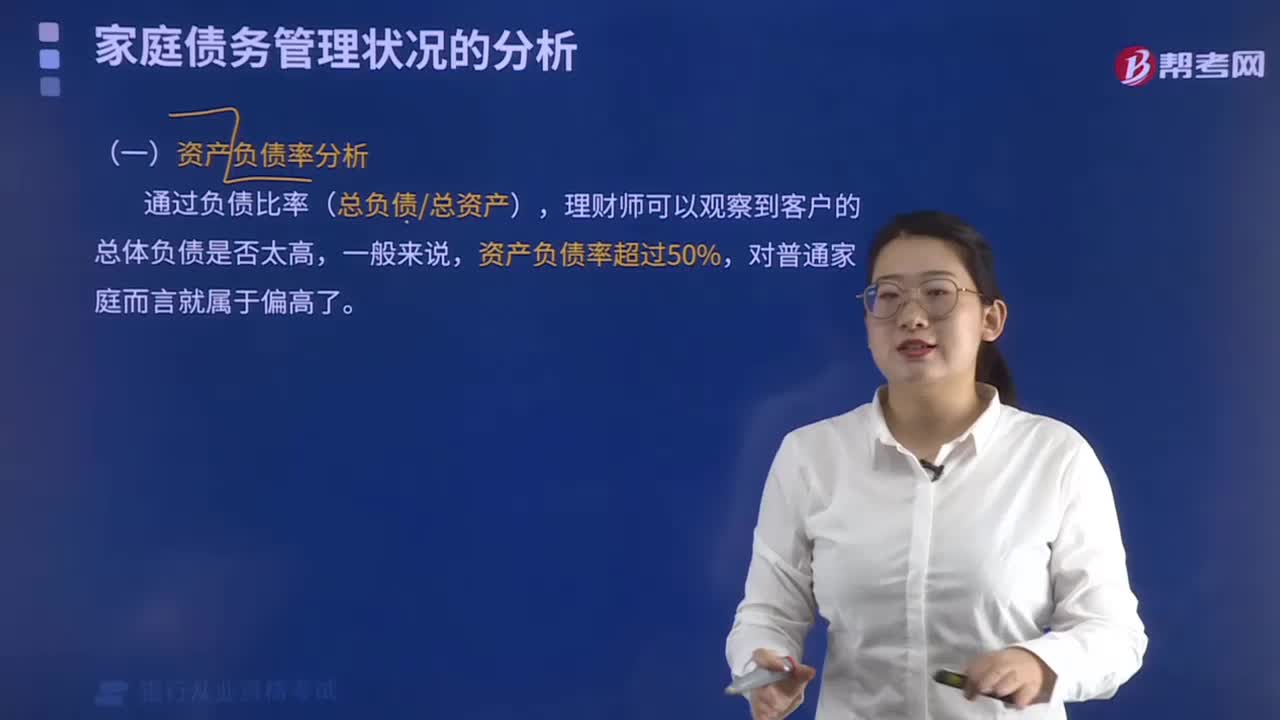

42资产负债率分析有哪些内容?:分析企业的资产和负债构成,了解企业的资产结构和负债结构,以及各项资产和负债的比重和变化趋势。计算企业的资产负债比率,分析企业的负债结构,包括短期负债和长期负债的比例、债务成本和偿债能力等方面,以及企业的债务风险和债务结构的合理性。分析企业的资产结构,包括流动资产和固定资产的比例、资产质量和资产投资效益等方面,以及企业的资产配置和资产运营效率的合理性。分析企业的资本结构。

174

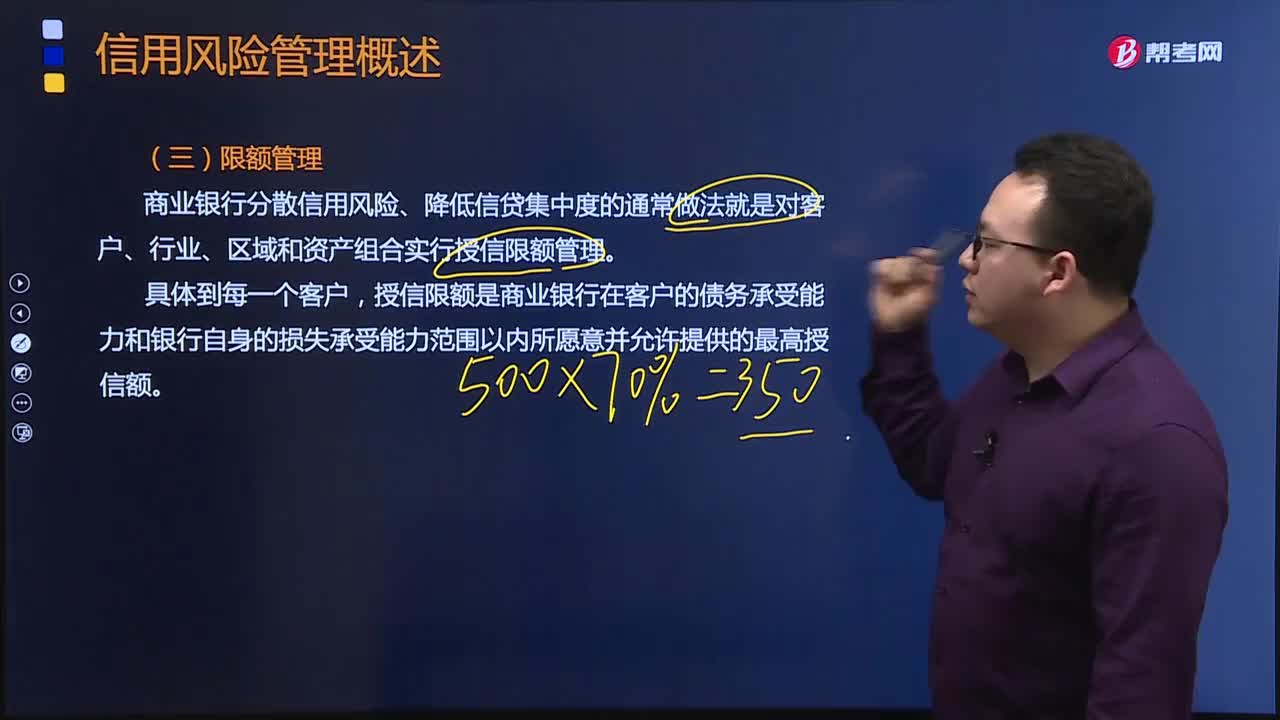

174单一客户授信限额如何管理?:单一客户授信限额如何管理?

283

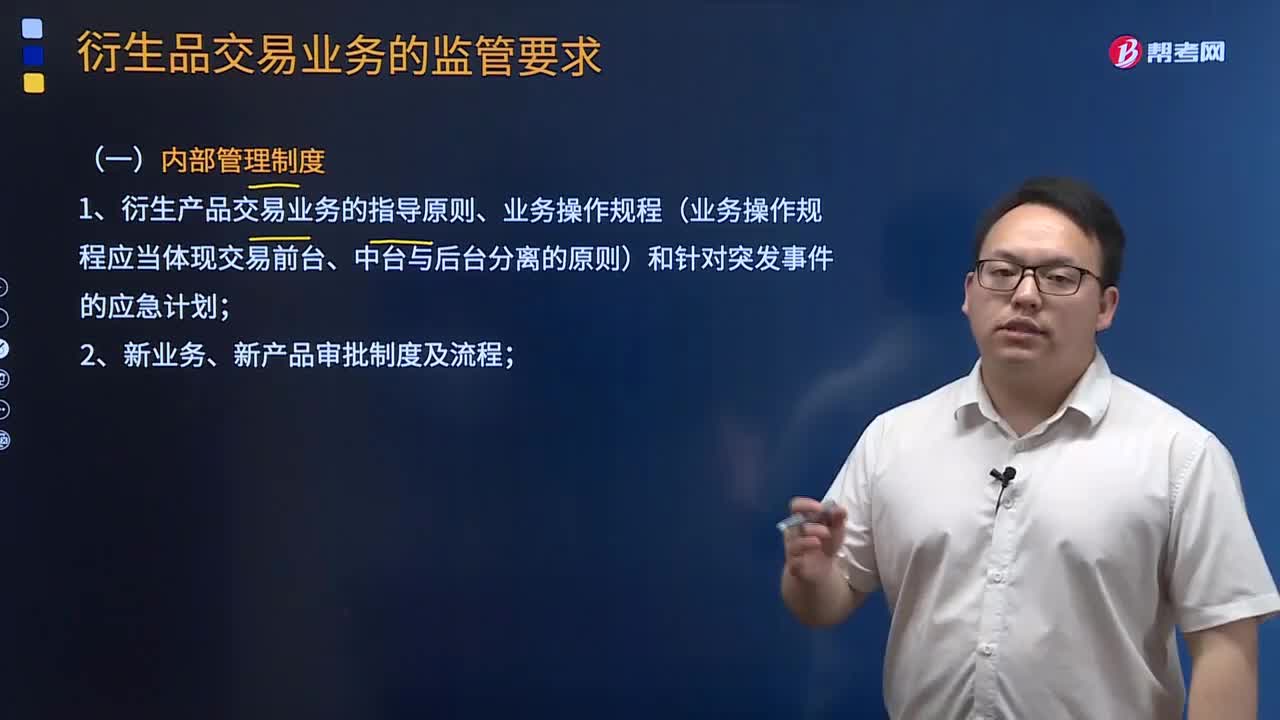

283衍生品交易业务的内部管理有哪些监管要求?:衍生品交易业务的内部管理有哪些监管要求?

05:33

05:332020-05-15

02:39

02:392020-05-15

04:24

04:242020-05-15

02:13

02:132020-05-15

03:36

03:362020-05-15

微信扫码关注公众号

获取更多考试热门资料