下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理第十二章 国际税收税务管理实务5道练习题,附答案解析,供您备考练习。

1、发展中国家谈判和缔结双边税收协定时,较多参照了( )。【单选题】

A.《经合发范本》

B.《联合国范本》

C.《大西洋范本》

D.《亚细亚范本》

正确答案:B

答案解析:发展中国家谈判和缔结双边税收协定时,较多参照了《联合国范本》。

2、境外某公司在中国境内未设立机构、场所, 2015年取得境内甲公司支付的贷款利息收入2000万元,取得位于境内的不动产转让收入1280万元,该不动产净值1160万元。2015年度该境外公司在我国应缴纳企业所得税( )万元。【单选题】

A.112

B.142

C.212

D.328

正确答案:C

答案解析:应纳企业所得税=2000×10%+(1280 -1160)×10% =212 (万元)。非居民企业的税收管理,重点要掌握来自于中国境内的所得哪些是全额征税,哪些是差额征税,考计算性单选题的概率很高。

3、温州市某企业2017年度境内生产经营亏损10万元,2018年主营业务收入980万,主营业务成本680万元,转让专利技术取得收入500万元,成本248万元,税金及附加50万元,从境内居民企业分回投资收益50万元; 国库券转让收益25万元; 境外投资企业亏损40万元。该企业2018年应纳所得税额为( )万元。【单选题】

A.65

B.61.55

C.60

D.66.25

正确答案:D

答案解析:居民企业直接投资于其他居民企业取得的投资收益,免税。企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损不得抵减境内营业机构的盈利。 技术转让所得不超过500万元的部分免征。超过500万的元部分减半征收。企业转让技术所得500-248=252万元免所得税。 该企业2018年应纳所得税额=(980-680-50+25-10)×25%=66.25(万元)。

4、中国境内投资者对外付汇无须进行税务备案的情形有( )。【多选题】

A.进口贸易项下境外机构获得的国际运输费用

B.境内机构发生在境外的进出口贸易佣金、保险费、赔偿款

C.境内机构在境外发生的差旅、会议、商品展销等各项费用

D.境内机构在境外代表机构的办公经费,以及境内机构在境外承包工程的工程款

正确答案:A、B、C、D

答案解析:本题主要考查的是中国境内机构和个人对外付汇的税收管理规定。境内机构和个人对外支付下列外汇资金,无须办理对外支付税务备案,具体包括:(1)境内机构发生在境外的进出口贸易佣金、保险费、赔偿款;(2)进口贸易项下境外机构获得的国际运输费用;(3)保险项下保费、保险金等相关费用;(4)从事运输或远洋渔业的境内机构在境外发生的修理、油料、港杂等各项费用;(5)境内旅行社从事出境旅游业务的团费以及代订、代办的住宿、交通等相关费用;(6)亚洲开发银行和世界银行集团下属的国际金融公司从我国取得的所得或收入,包括投资合营企业分得的利润和转让股份所得、在华财产(含房产)出租或转让收入以及贷款给我国境内机构取得的利息;(7)外国政府和国际金融组织向我国提供的外国政府(转)贷款[含外国政府混合(转)贷款]和国际金融组织贷款项下的利息。这里所称的国际金融组织是指国际货币基金组织、世界银行集团、国际开发协会、国际农业发展基金组织、欧洲投资银行等;(8)境内机构在境外发生的差旅、会议、商品展销等各项费用;(9)境内机构在境外代表机构的办公经费,以及境内机构在境外承包工程的工程款;(10)外汇指定银行或财务公司自身对外融资如境外借款、境外同业拆借、海外代付以及其他债务等项下的利息;(11)我国省级以上国家机关对外无偿捐赠援助资金;(12)境内证券公司或登记结算公司向境外机构或境外个人支付其依法获得的股息、红利、利息收入及有价证券卖出所得收益;(13)境内个人境外留学、旅游、探亲等因私用汇;(14)境内机构和个人办理服务贸易、收益和经常转移项下退汇;(15)国家规定的其他情形。

5、国际税收征管协作中情报交换的种类有( )。【多选题】

A.自动情报交换

B.自发情报交换

C.专项情报交换

D.同期税务检查

正确答案:A、B、C、D

答案解析:本题主要考查的是国际税收征管协作的相关知识。情报交换的种类有:专项情报交换、自动情报交换、自发情报交换、同期税务检查、授权代表访问、行业范围情报交换。

252

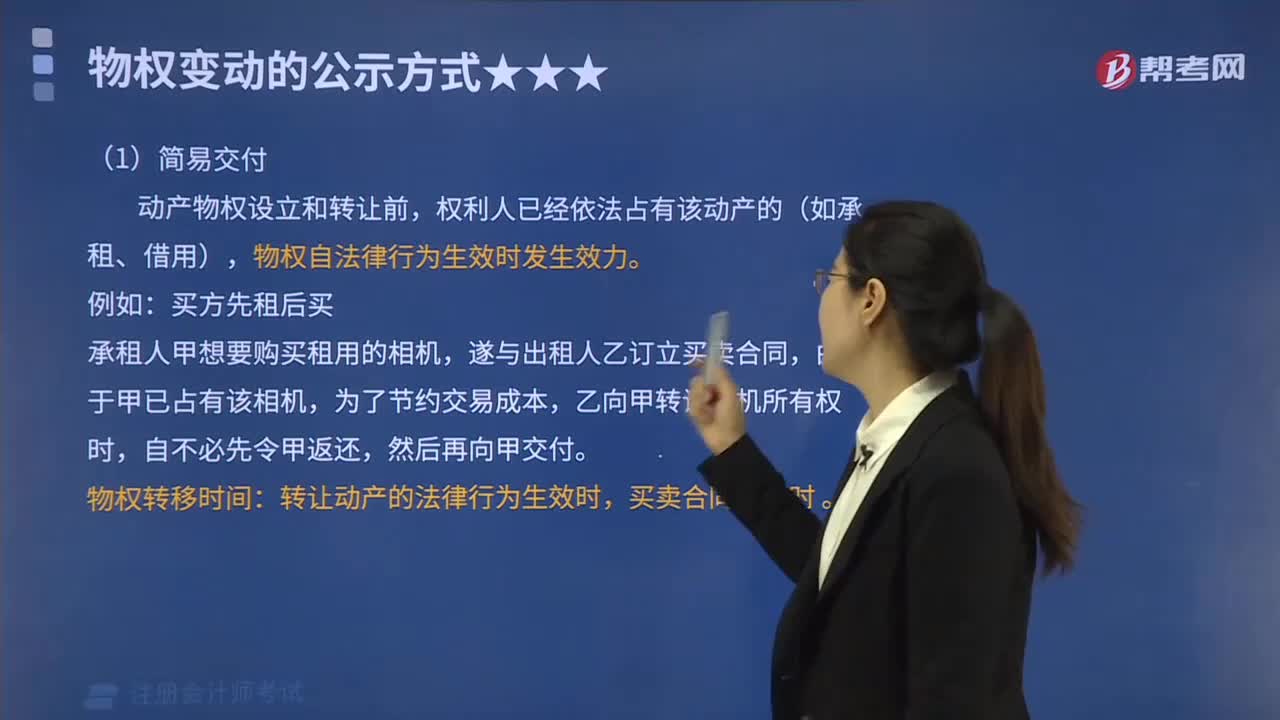

2522020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付:2020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料