下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理第三章 消费税法5道练习题,附答案解析,供您备考练习。

1、根据现行税法规定,下列消费品的生产经营环节,既征收增值税又征收消费税的是()。【单选题】

A.酒类产品的批发环节

B.金银首饰的生产环节

C.珍珠饰品的零售环节

D.高档手表的生产环节

正确答案:D

答案解析:选项ABC环节不是消费税的纳税环节,只缴纳增值税;选项D环节既缴纳增值税又缴纳消费税。

2、某白酒厂为增值税一般纳税人,下设一独立销售单位,该厂将1吨白酒销售给独立销售单位,计价60万元,独立销售单位零售取得不含税销售收入120万元。税务机关核定的最低计税价格是80万元/吨。则消费税的计税销售额是( )万元。【单选题】

A.80

B.120

C.60

D.118.8

正确答案:A

答案解析:白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格70%以下的,税务机关核定的最低计税价格。

3、下列关于高尔夫球及球具的消费税处理,正确的是( )。【单选题】

A.外购已税杆头的消费税可以按购进入库数量在应纳消费税税款中扣除

B.外购已税杆头的消费税可以按生产领用数量在应纳消费税税款中扣除

C.外购已税杆头的消费税可以按出厂销售数量在应纳消费税税款中扣除

D.外购已税杆身的消费税不可以在应纳消费税税款中扣除

正确答案:B

答案解析:税法规定应按当期生产领用数量计算准予扣除外购的应税消费品已纳的消费税税款。

4、某首饰厂(经央行批准具有经营金银首饰资质的增值税一般纳税人)2019年10月购入红宝石戒面800粒,取得的增值税专用发票上注明不含税金额80000元,增值税10400元;将500粒红宝石戒面加价转售给另一首饰厂继续加工,取得不含税价款60000元;将剩下的300粒用于连续生产金银首饰的镶嵌首饰,当月全部对外零售,取得零售额339000元。则该首饰厂当月应缴纳的消费税为()元。【单选题】

A.13000

B.15000

C.16000

D.21000

正确答案:C

答案解析:该首饰厂应缴纳的消费税=60000×10%-80000÷800×500×10%+339000÷(1+13%)×5%=16000(元)。

5、甲企业委托乙企业生产木制一次性筷子。甲企业提供的主要原材料实际成本为12万元,支付的不含税加工费为1万元。乙企业代垫辅料的不含税金额为0.87万元。木制一次性筷子的消费税税率为5%,乙企业代收代缴消费税的组成计税价格为( )万元。【单选题】

A.12.63

B.13.55

C.13.68

D.14.6

正确答案:D

答案解析:本题主要考查的是实行从价定率办法计算纳税的组成计税价格的计算。税法规定,实行从价定率办法计算纳税的组成计税价格的计算公式为:组成计税价格=(材料成本+加工费)÷(1-比例税率),乙企业代收代缴消费税的组成计税价格=(12+1+0.87)÷(1-5%)=14.6(万元)。

252

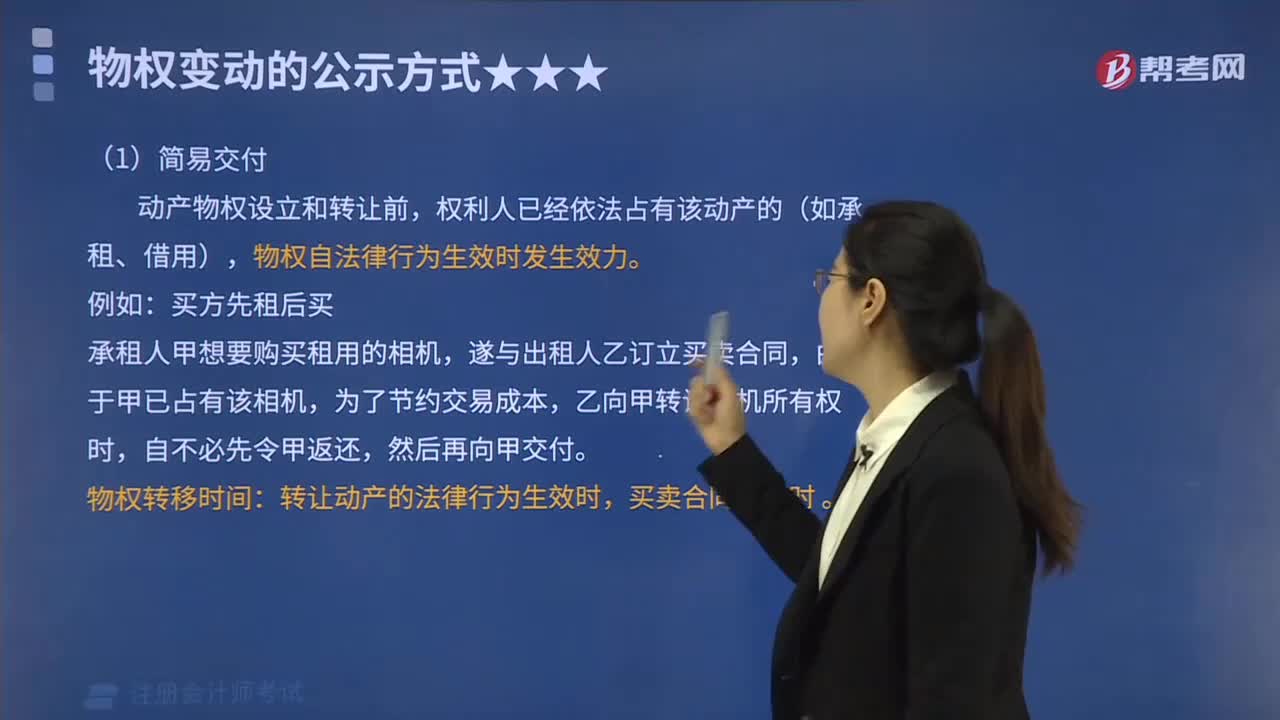

2522020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付:2020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料