下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:37

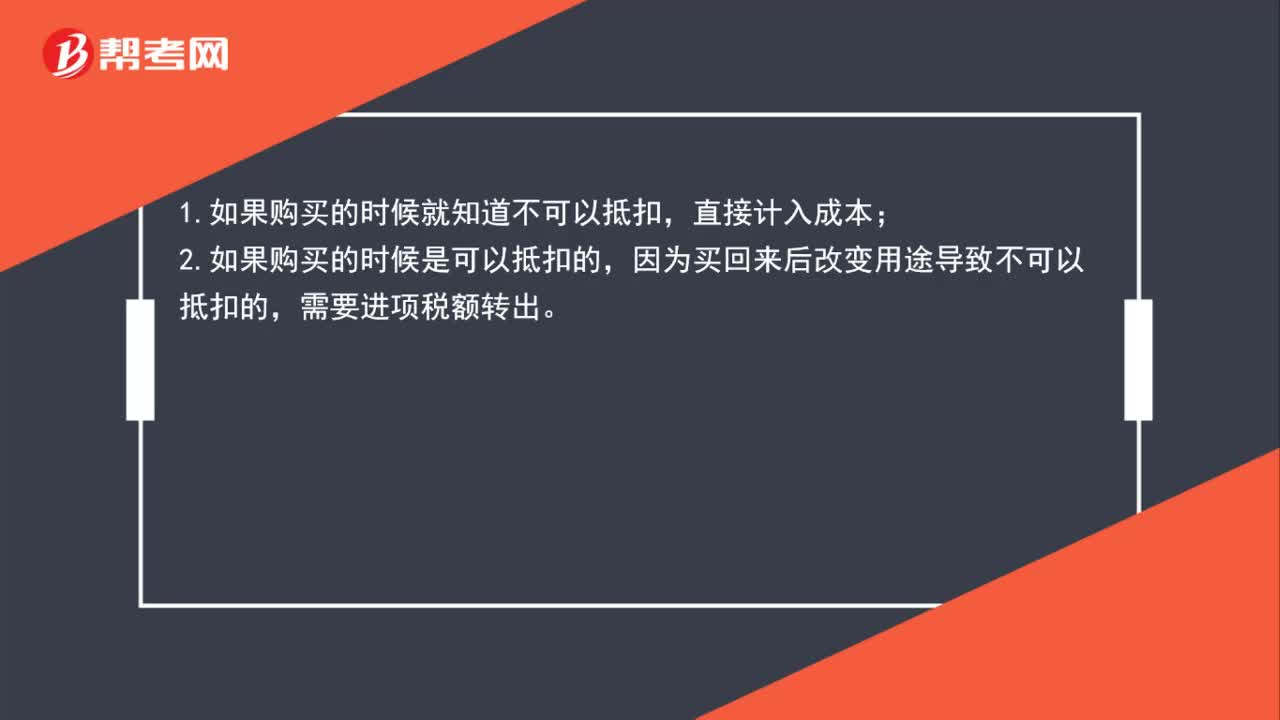

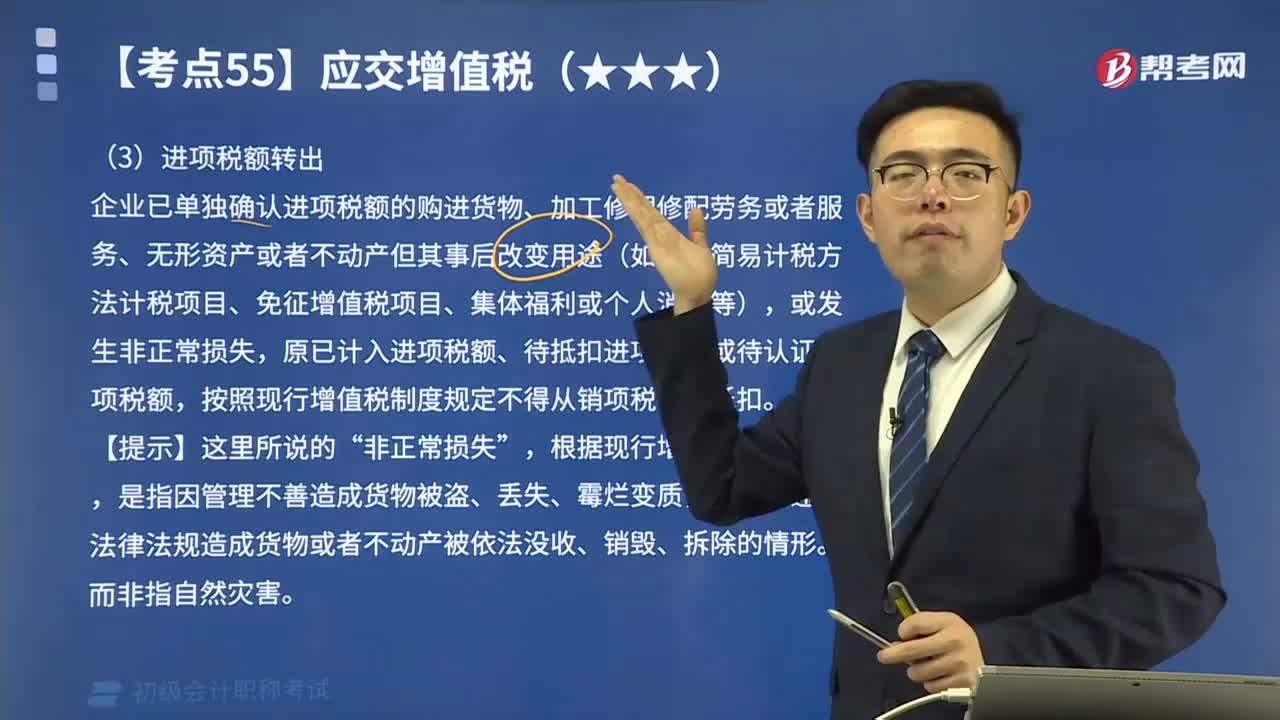

00:37进项税额不可抵扣时,何时计入成本,何时计入应交增值税(进项税额转出)?:进项税额不可抵扣时,何时计入成本,何时计入应交增值税(进项税额转出)?1.如果购买时就知道不可以抵扣,那么直接计入成本。2.如果购买时是可以抵扣的,但购买后改变用途导致不可以抵扣的,需要进项税额转出。不能抵扣的进项税应该在认证后做进项税额转出。

00:51

00:51进项税分录是什么?:进项税分录是什么?一般纳税人购入产品取得增值税专用发票的时候,取得增值税专用发票抵扣联上注明的增值税税款将进项税额计入“会计分录为。借:库存商品:应交税费——应交增值税进项税额:贷银行存款

01:17

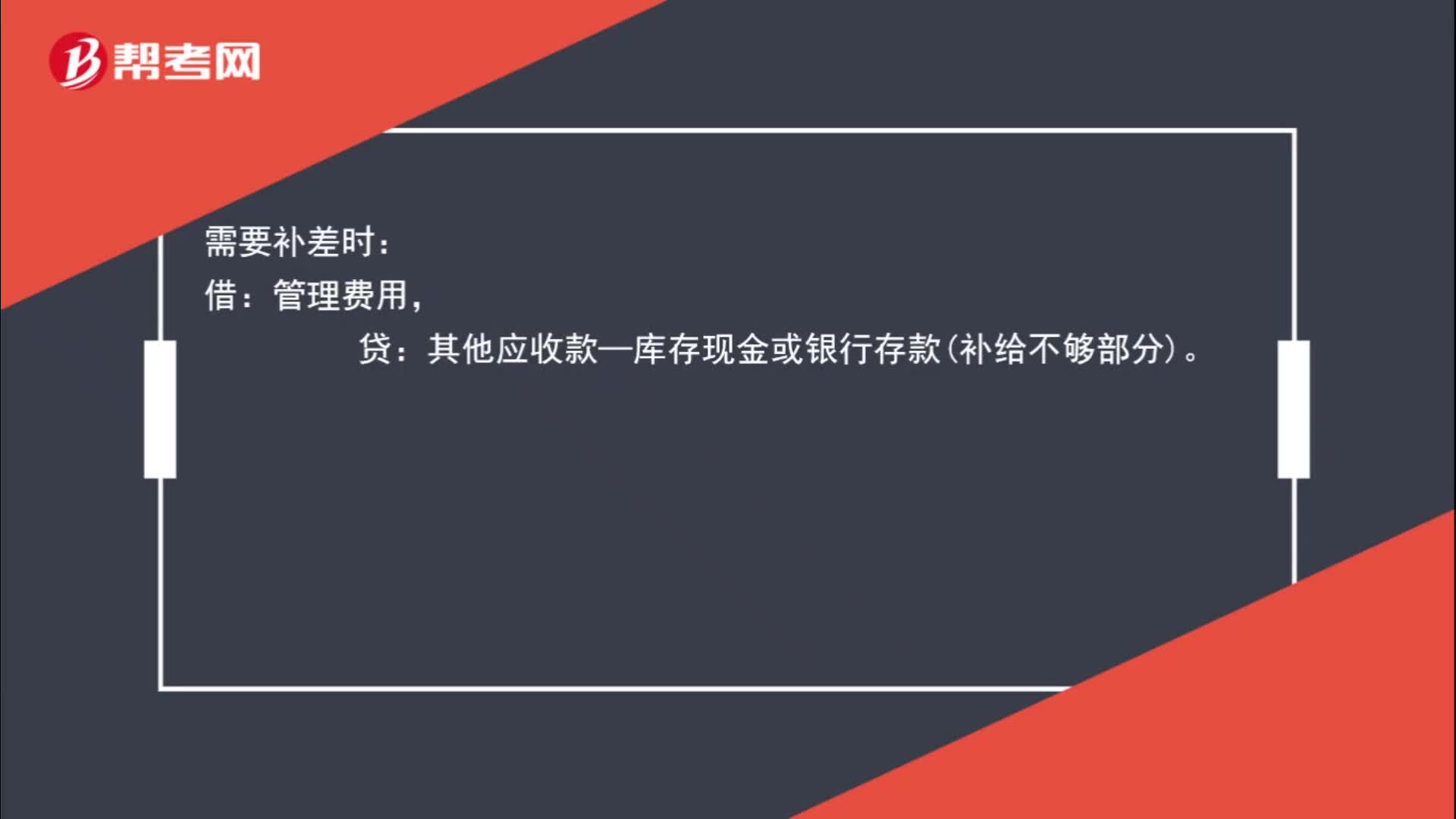

01:17员工预借款项余额如何进行账务处理?:员工预借款项余额如何进行账务处理?预借时分录:库存现金或银行存款:报销分录:管理费用、库存现金或银行存款(多余现金退回):需要补差时:其他应收款——库存现金或银行存款(补给不够部分)无需补差时借管理费用贷其他应收款——XX(员工姓名)

00:43

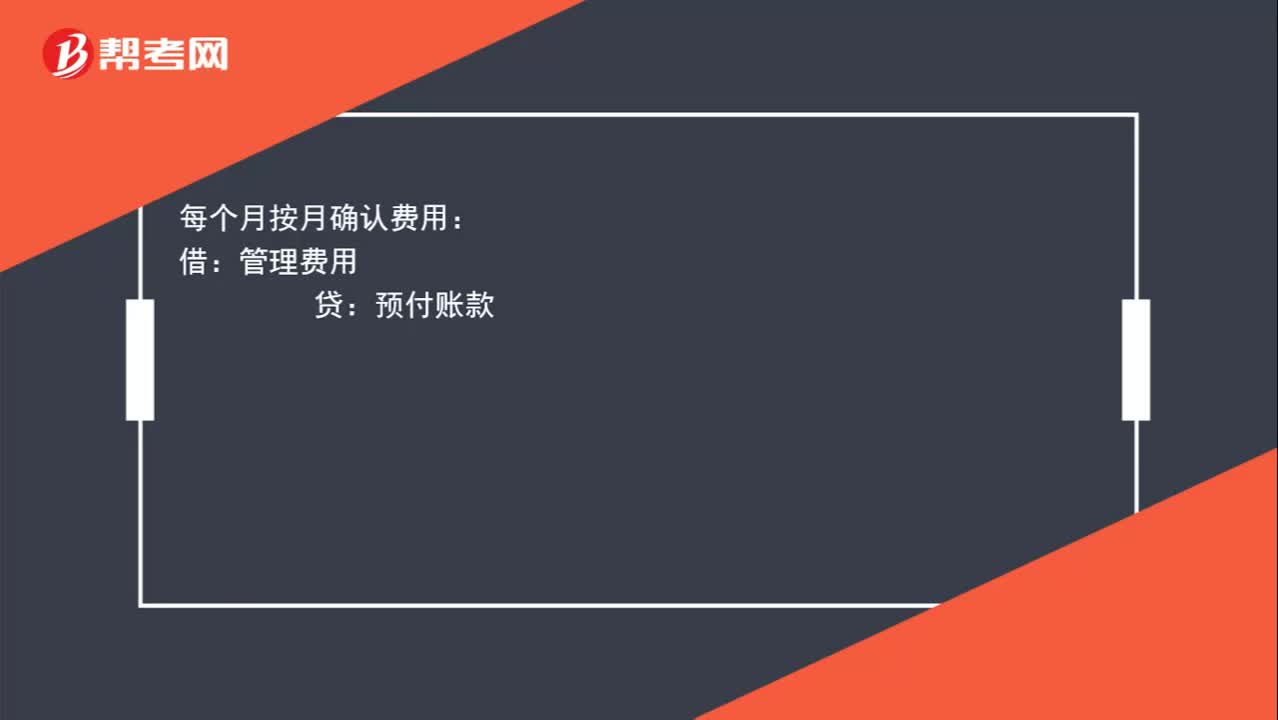

00:43房租如何进行会计分录?:房租如何进行会计分录?1-3月支付房租费时:银行存款:每个月按月确认费用:管理费用:预付账款:3月份收到发票时按照专票上的进项税额借应交税费——应交增值税(进项税额)贷管理费用——房租费

01:20

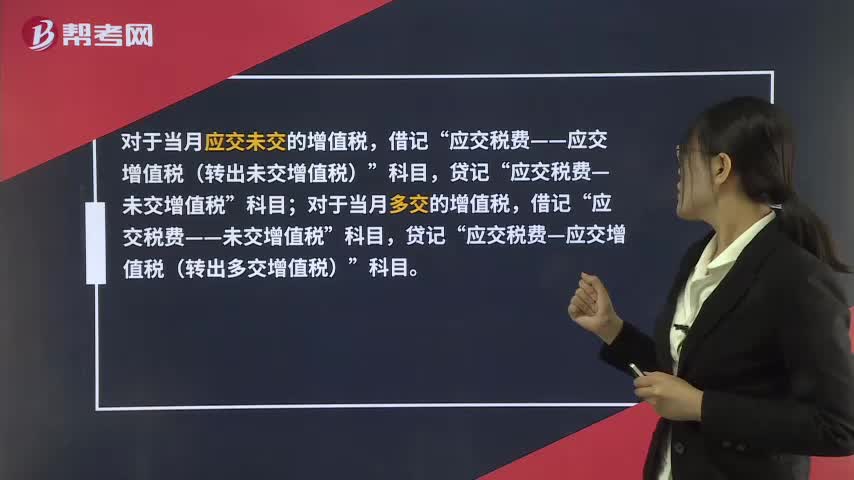

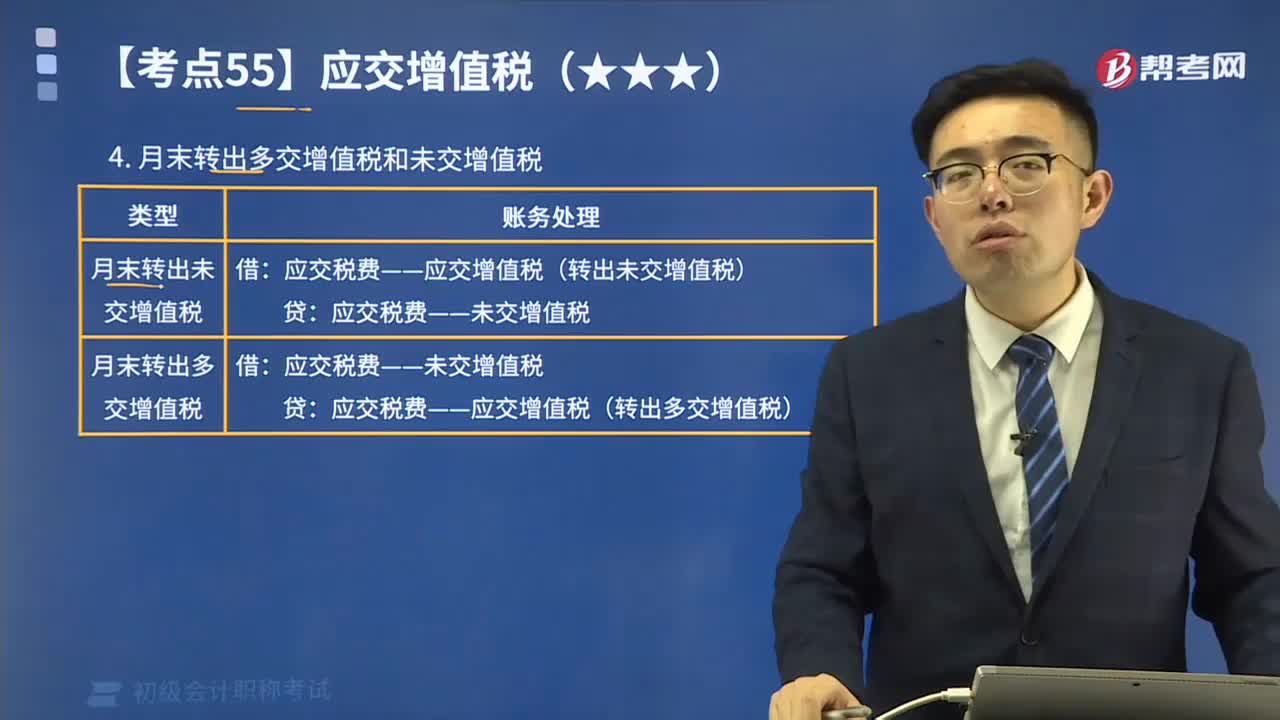

01:20进项税额大于销项税额如何入账?:进项税额大于销项税额如何入账?月度终了,企业应当将当月应交未交或多交的增值税自“应交增值税”明细科目转入“未交增值税”明细科目。对于当月应交未交的增值税,借记“应交税费——应交增值税(转出未交增值税)”对于当月多交的增值税,借记“应交税费——未交增值税”贷记“应交税费—应交增值税(转出多交增值税)”科目。也就是说如果本月进项税额大于销项税额,月末是不需要进行账务处理的。多交增值税”

00:52

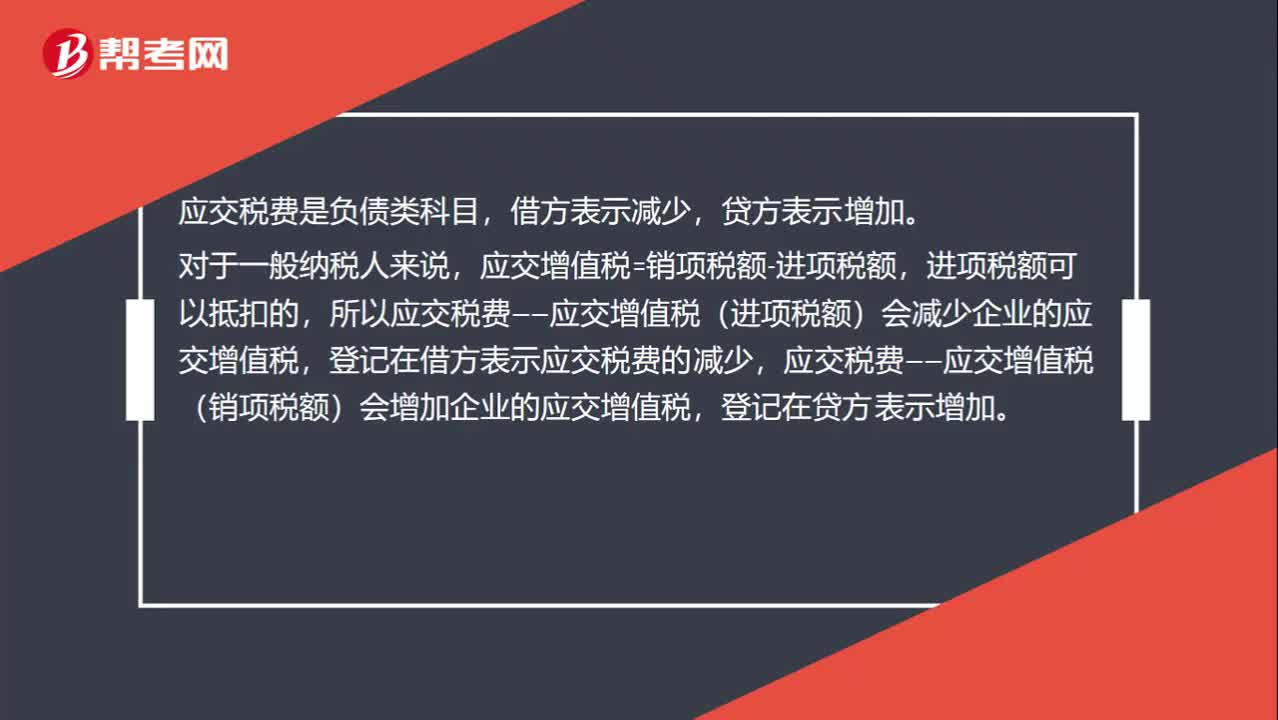

00:52如何分辨应交税费—应交增值税(进项税额)与应交税费—应交增值税(销项税额)科目?:如何分辨应交税费—应交增值税(进项税额)与应交税费—应交增值税(销项税额)科目?应交税费是负债类科目,借方表示减少,贷方表示增加。对于一般纳税人来说,应交增值税=销项税额-进项税额,进项税额可以抵扣的,所以应交税费——应交增值税(进项税额)会减少企业的应交增值税,登记在借方表示应交税费的减少,应交税费——应交增值税(销项税额)会增加企业的应交增值税,登记在贷方表示增加。

00:32

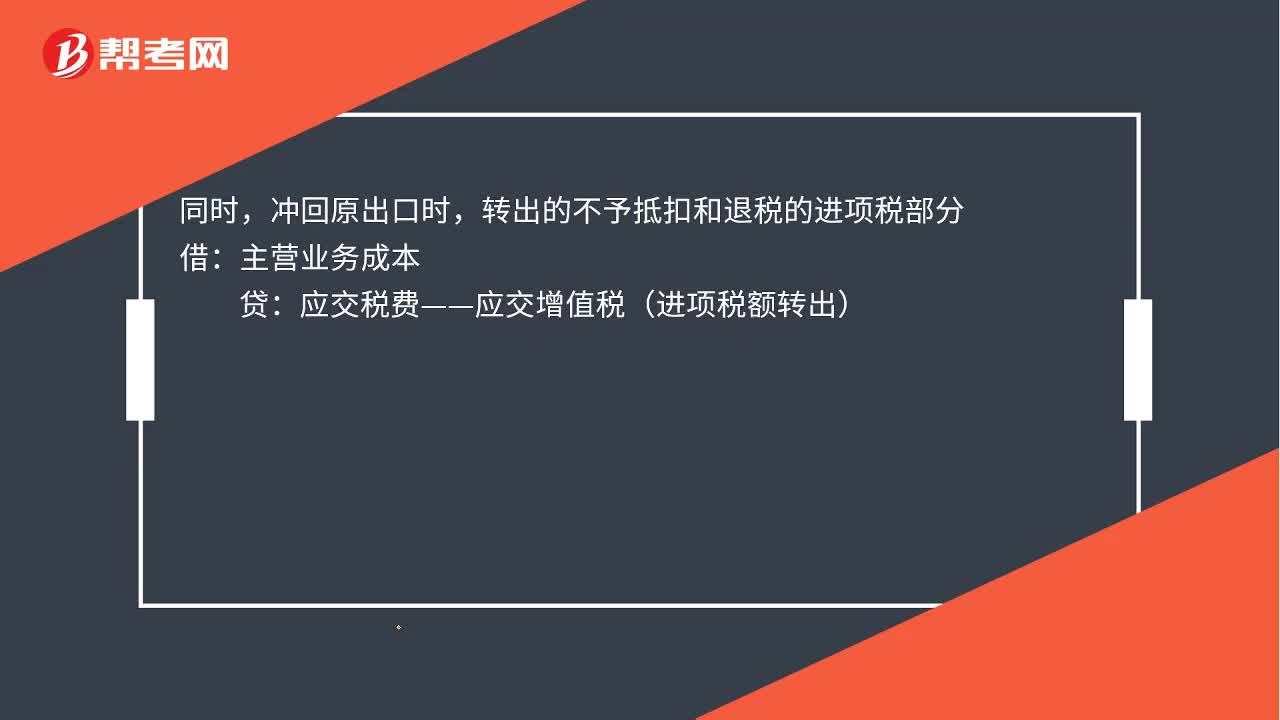

00:32出口转内销账务如何处理?:出口转内销的账务处理如下:贷,主营业务收入,应交税费——应交增值税(销项税额)。冲回原出口时:转出的不予抵扣和退税的进项税部分借主营业务成本贷应交税费——应交增值税(进项税额转出)

00:56

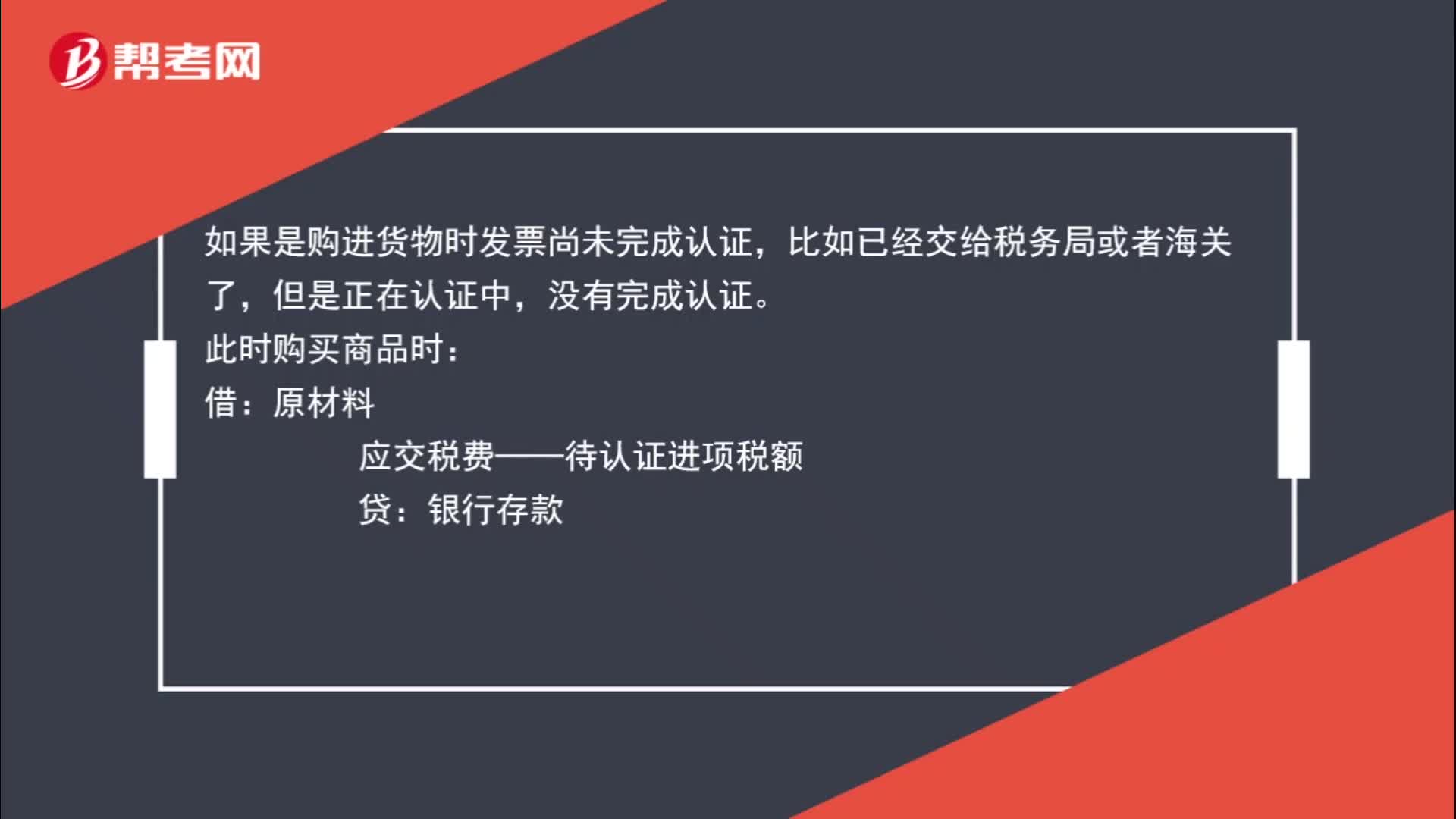

00:56待认证进项税额的账务如何处理?:待认证进项税额的账务如何处理?如果是购进货物时发票尚未完成认证,比如已经交给税务局或者海关了,但是正在认证中,没有完成认证。此时购买商品时:原材料:应交税费——待认证进项税额:银行存款:实际通过认证允许抵扣时借应交税费——应交增值税(进项税额)贷应交税费——待认证进项税额

00:29

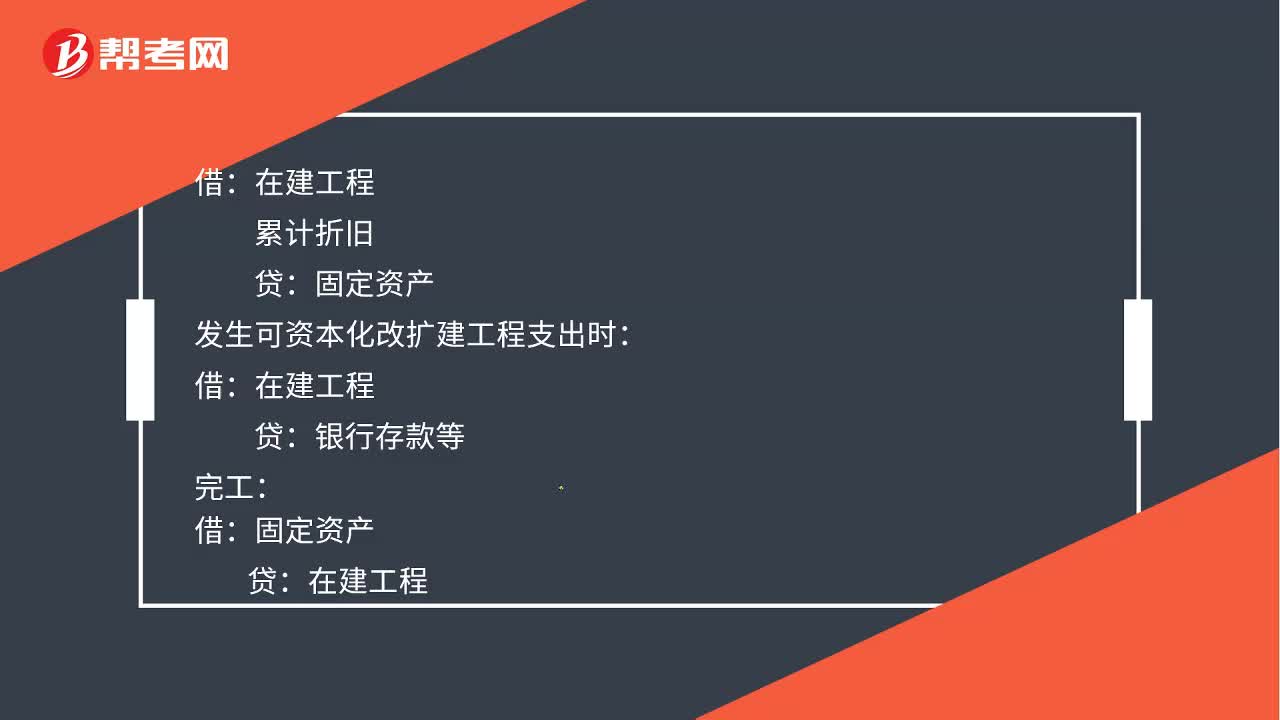

00:29计提固定资产减值准备会计分录如何处理?:计提固定资产减值准备会计分录如何处理?累计折旧:发生可资本化改扩建工程支出时:贷银行存款等完工借固定资产贷在建工程

02:44

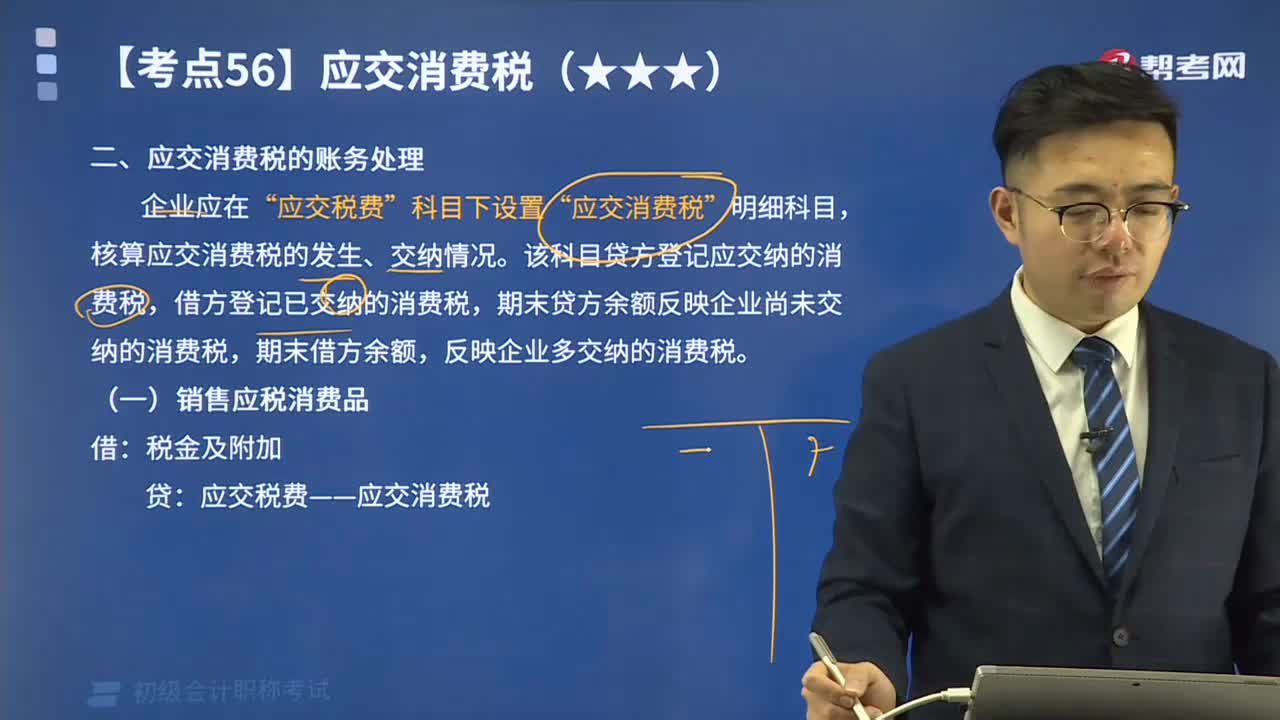

02:44销售应税消费品应如何进行会计分录?:销售应税消费品应如何进行会计分录?应交税费”应交消费税”核算应交消费税的发生、交纳情况。该科目贷方登记应交纳的消费税,借方登记已交纳的消费税,期末贷方余额反映企业尚未交纳的消费税,反映企业多交纳的消费税。销售应税消费品:应交税费——应交消费税,开具的增值税专用发票上注明的增值税税额为130。适用的消费税税率为30%:(1)取得价款和税款时:应交税费——应交增值税(销项税额) 130 000

01:53

01:53月末转出多交增值税和未交增值税如何进行会计处理?:月末转出多交增值税和未交增值税如何进行会计处理?核算增值税应该在应交税费科目下设置“应交增值税”未交增值税”辅导期一般纳税人还需要设置“待抵扣进项税额”应交税费-应交增值税“日常记帐涉及到的明细专栏”进项税额、已交税金、销项税额、进项税额转出:转出未交增值税和转出多交增值税:甲公司将尚未交纳的其余增值税税款50 000元进行转账。甲公司编制如下会计分录:

08:33

08:33如何计算进项税额转出?:企业已单独确认进项税额的购进货物、加工修理修配劳务或者服务、无形资产或者不动产但其事后改变用途(如用于简易计税方法计税项目、免征增值税项目、集体福利或个人消费等),原已计入进项税额、待抵扣进项税额或待认证进项税额,按照现行增值税制度规定不得从销项税额中抵扣。应交税费——应交增值税(进项税额转出):应交税费——应交增值税(进项税额转出),甲公司将毁损库存材料作为待处理财产损溢入账:

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日