下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

03:17

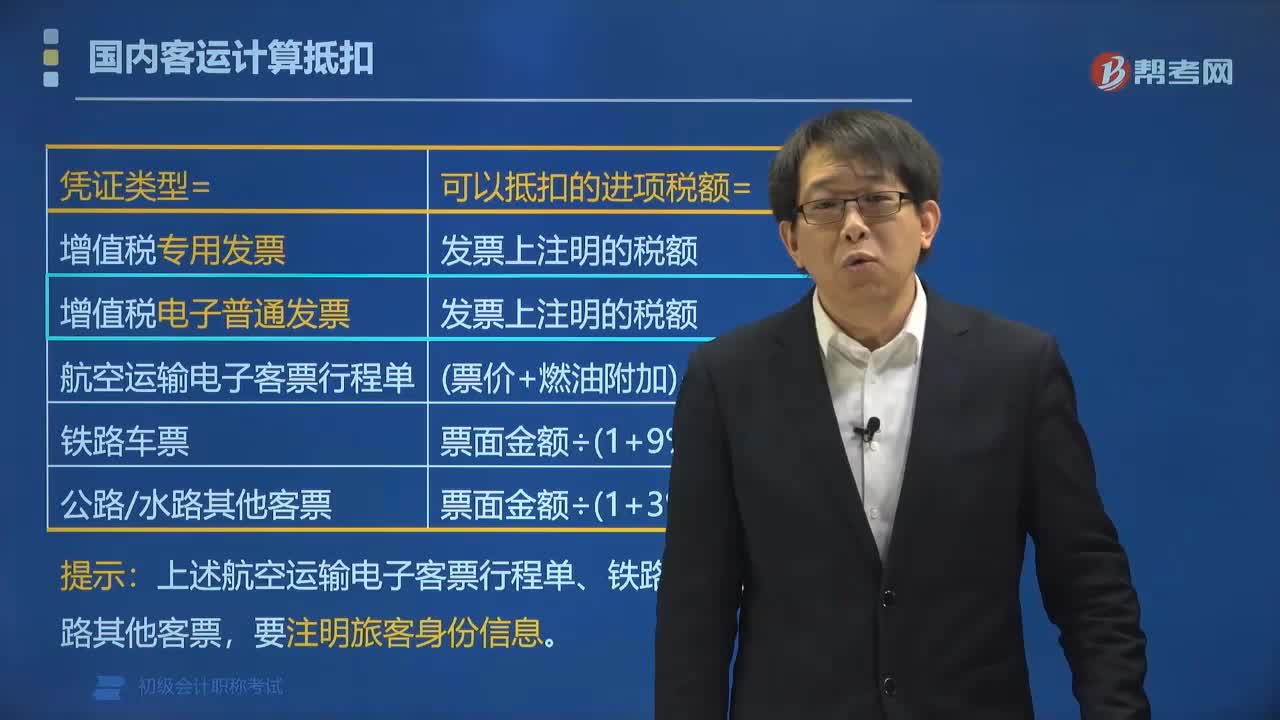

03:17国内旅客运输服务增值税如何抵扣?:国内旅客运输服务增值税如何抵扣?纳税人购进国内旅客运输服务,为发票上注明的税额;铁路旅客运输进项税额=票面金额 1+9% x9%;公路、水路等其他旅客运输进项税额=票面金额 1+3% x3%。【提示】上述航空运输电子客票行程单、铁路车票、公路水路其他客票,旅客运输服务可抵扣凭证:(3)注明旅客身份信息的航空运输电子客票行程单;(4)注明旅客身份信息的铁路车票;

00:34

00:34金融商品转让亏损时增值税在借方能抵扣企业销项税额吗?:金融商品转让亏损时增值税在借方能抵扣企业销项税额吗?不可以的。借方是要抵减以后处置收益对应的是转让金融商品应交增值税,因此不能抵减销售商品的销项税税额。

00:37

00:37进项税额不可抵扣时,何时计入成本,何时计入应交增值税(进项税额转出)?:进项税额不可抵扣时,何时计入成本,何时计入应交增值税(进项税额转出)?1.如果购买时就知道不可以抵扣,那么直接计入成本。2.如果购买时是可以抵扣的,但购买后改变用途导致不可以抵扣的,需要进项税额转出。不能抵扣的进项税应该在认证后做进项税额转出。

01:00

01:00固定资产增值税抵扣是什么?:固定资产增值税抵扣是什么?固定资产增值税抵扣指的是购入固定资产进项税额的抵扣,如果购进固定资产用于增值税应税项目,又用于免征增值税项目等,其进项税额应自取得之日起分2年从销项税额中抵扣。第二年抵扣比例为40%;如果购进固定资产用于免征增值税项目,进行税额是不能抵扣的。

00:30

00:30关于增值税进项税额和增值税销项税额是否在借方表示可抵扣税额,贷方是要纳税额?:关于增值税进项税额和增值税销项税额是否在借方表示可抵扣税额,贷方是要纳税额?只有在借方的进项税额才是可以抵扣的,应交税费——应交增值税(销项税额)在贷方表示的要交税的,销项税额-进项税额的金额才是当期应交纳的税额。

00:53

00:53什么时候需要开具红字增值税专用发票?:什么时候需要开具红字增值税专用发票?增值税一般纳税人开具增值税专用发票后,发生销货退回或销货折让、开票有误等情形但不符合作废条件,应按规定开具红字专用发票。纳税人销售货物并向购买方开具增值税专用发票后,由于购货方在一定时期内累计购买货物达到一定数量,或者由于市场价格下降等原因,销货方给予购货方相应的价格优惠或补偿等折扣、折让行为,销货方也可按规定开具红字增值税专用发票。

00:20

00:20转一般纳税人后,之前收到的增值税专用发票能否抵扣?:转一般纳税人后,之前收到的增值税专用发票能否抵扣?转为纳税人的下个月开始可以抵扣,专票的认证期限为360天。

00:24

00:24什么时候入账价值包括增值税?:什么时候入账价值包括增值税?当购进的货物用于非增值税应税项目的时候进项税额不允许抵扣,此时入账价值为含增值税的金额。小规模纳税人购入的存货、库存商品等入账价值包括增值税。

01:37

01:37购进固定资产的增值税还需要分两年抵扣吗?:购进固定资产的增值税还需要分两年抵扣吗?不需要分两次进行抵扣。根据《财政部 国家税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号):《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)第一条第(四)项第1点、第二条第(一)项第1点停止执行,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

00:28

00:28增值税专用发票怎么抵扣?:增值税专用发票怎么抵扣?增值税专用发票需要在90天内进行认证,财务人员需要登录网上认证平台,选择需要认证的发票,完成认证之后才能抵扣。只有完成认证的增值税专用发票才能抵扣进项税额。

01:18

01:18存货盘亏的进项税额什么时候可以抵扣?:存货盘亏的进项税额什么时候可以抵扣?如果因为自然灾害导致的存货盘亏时,属于企业的损失,在税法上,这种情况是允许将进项税额进行抵扣的,如果是管理不善导致的存货盘亏,属于人为原因,税法上不允许抵扣对应的进项税额,所以要做转出处理。简单来说,非正常损失只有管理不善原因引起的才不得抵扣,因自然灾害而遭受的损失不需要进项税额转出。

00:44

00:44存货成本的相关税费中抵扣的增值税如何理解?:存货成本的相关税费中抵扣的增值税如何理解?1.可以抵扣的增值税单独核算,借记“购买材料时。原材料:应交税费——应交增值税(进项税额):贷。此时可以抵的税没有计入存货成本,2.不能抵扣的税。不能单独核算:要计入存货成本:借原材料【含不可抵扣税款】贷银行存款

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日