-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:49

01:49

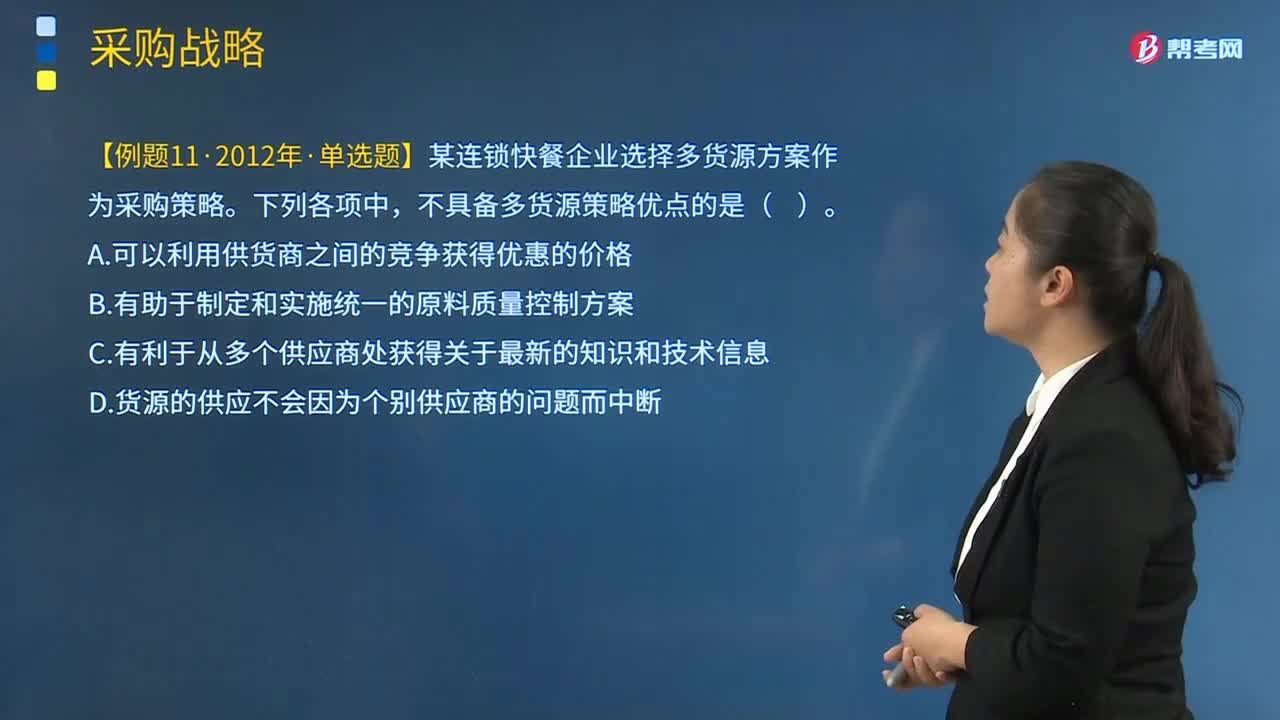

企业应该怎样取得最佳的采购组合?:企业的采购策略会因其采用的基本战略而异。采用低成本战略的企业着重于以尽可能低的成本进行采购。大型企业能够通过要求数量折扣以低成本进行采购,该网络使小型企业与单一大型企业一样能够要求数量折扣。企业可通过考虑以下4个领域来取得最佳的采购组合:在综合考虑以下两个事项之后确定采购订单的大小和时间。库存控制系统将确定最佳的订单量以及在什么情况下需向另一家供应商进行采购。

00:25

00:25

怎么理解企业配股不改变老股东对公司的控制权不改变老股东的各种权利?:怎么理解企业配股不改变老股东对公司的控制权不改变老股东的各种权利?这个是所有股东均配股的情况下,配股是针对原有股东而言的,所有股东都进行配股,则每位股东所有权所占的比重还是不变的,所以不改变控制权和各种权利。

00:47

00:47

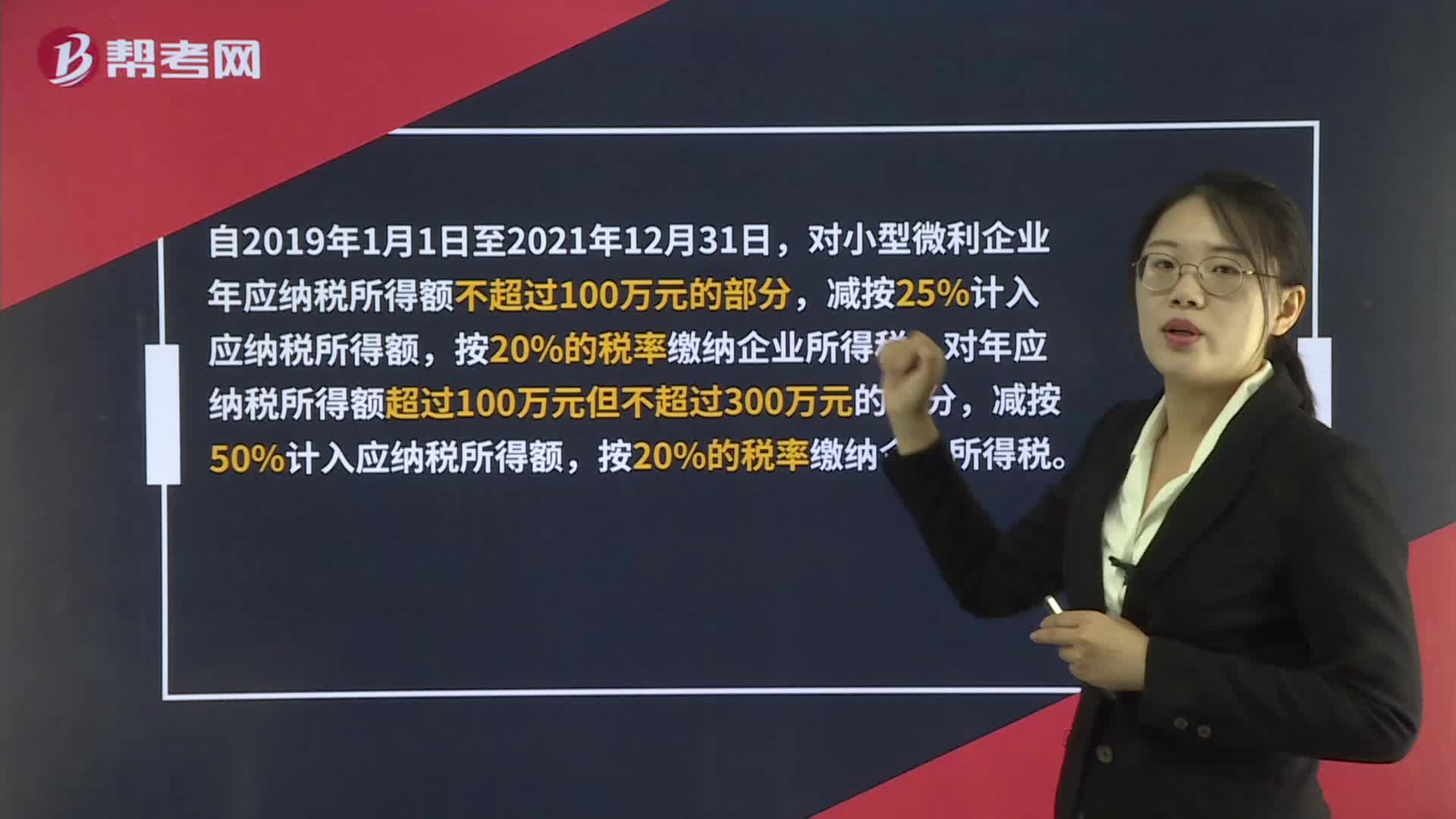

小微企业能享受哪些税收优惠政策?:小微企业能享受哪些税收优惠政策?自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

07:31

07:31

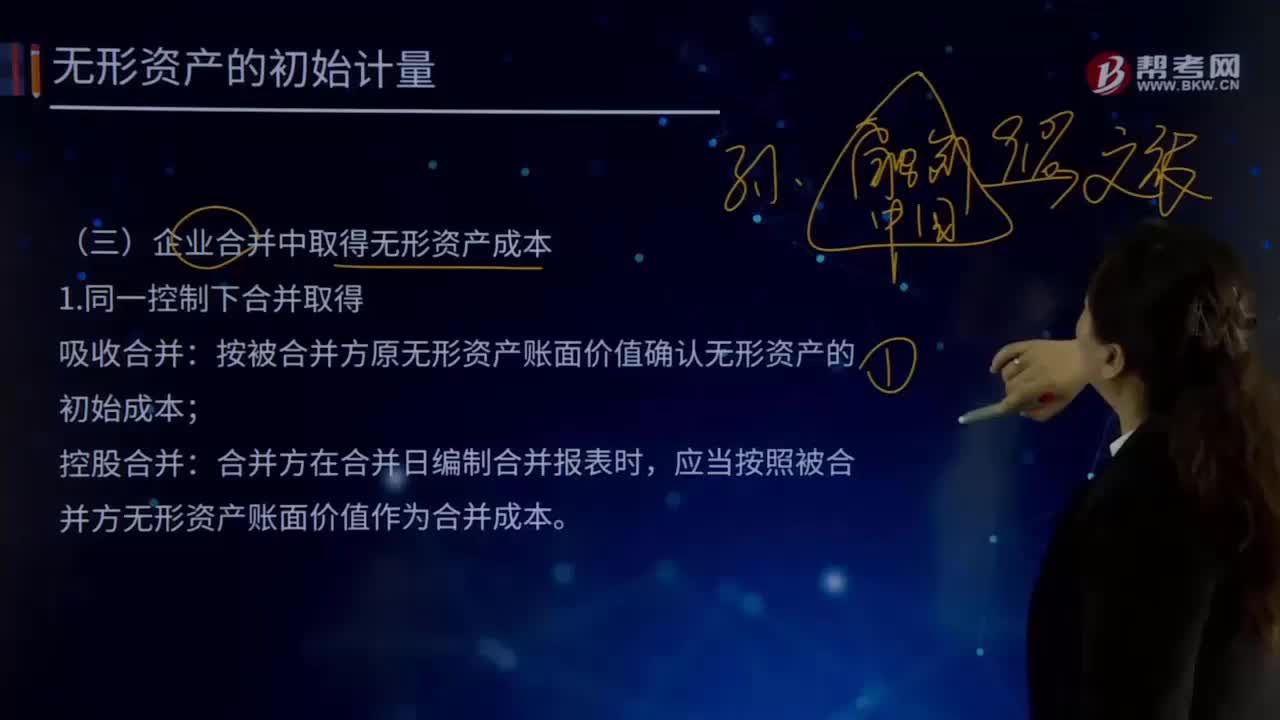

怎样对企业合并中取得无形资产成本进行初始计量?:怎样对企业合并中取得无形资产成本进行初始计量?而同一控制下的企业合并实质上是同一集团下企业财产与资源的重新分配。所以严格意义上的企业合并应该指的是非同一控制下企业合并。按被合并方原无形资产账面价值确认无形资产的初始成本:应当按照被合并方无形资产账面价值作为合并成本,①被购买企业原已确认的无形资产,②被购买企业原未确认的无形资产,购买方就应在购买日将其独立于商誉确认为一项无形资产。

00:42

00:42

小型微利企业所得税是多少?:小型微利企业所得税是多少?自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

00:50

00:50

企业所得税纳税期限是什么时候?:企业所得税纳税期限是什么时候?企业所得税采取按年计征,分月或者分季预缴,年终汇算清缴,多退少补。按月或按季预缴的,企业应当自月份或者季度终了之日起15日内,向税务机关报送预缴企业所得税纳税申报表,预缴税款。正常情况下,企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款。

00:30

00:30

企业所得税季度申报表分为哪几类?:企业所得税季度申报表分为哪几类?企业所得税申报分为年度申报和季度申报,季度申报规定企业应当自年度终了之日起五个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款。

00:30

00:30

企业所得税季度申报表a类什么时候交?:企业所得税季度申报表a类什么时候交?1.适用于实行查账征收企业所得税的居民企业月度、季度预缴申报时填报。2.适用于实行核定征收企业所得税的居民企业月度、季度预缴申报和年度汇算清缴申报时填报。

00:27

00:27

个人独资企业所得税的相关规定有哪些?:个人独资企业所得税的相关规定有哪些?个人独资企业投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除。

00:22

00:22

外资企业所得税是什么?:外资企业所得税是什么?外资企业所得税指的是针对外商投资企业在中国境内的生产、经营所得和其他所得,以及外国企业源于中国境内所得征收的一种企业所得税。

00:38

00:38

企业所得税起征点是什么?:企业所得税起征点是什么?企业所得税并没有起征点的规定,企业所得税实行比例税率,法定税率为25%。自2018年1月1日至2020年12月31日,对年应纳税所得额不大于100万元的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

00:31

00:31

独资企业所得税是什么?:独资企业所得税是什么?独资企业即个人独资企业,独资企业需要缴纳的是个人所得税,而不是企业所得税,按照我国现行税法有关规定,个人独资企业取得的生产经营所得和其他所得,应按规定缴纳的个人所得税,适用五级超额累进税率。

帮考网校

2022年06月22日

帮考网校

2022年06月22日