下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

02:31

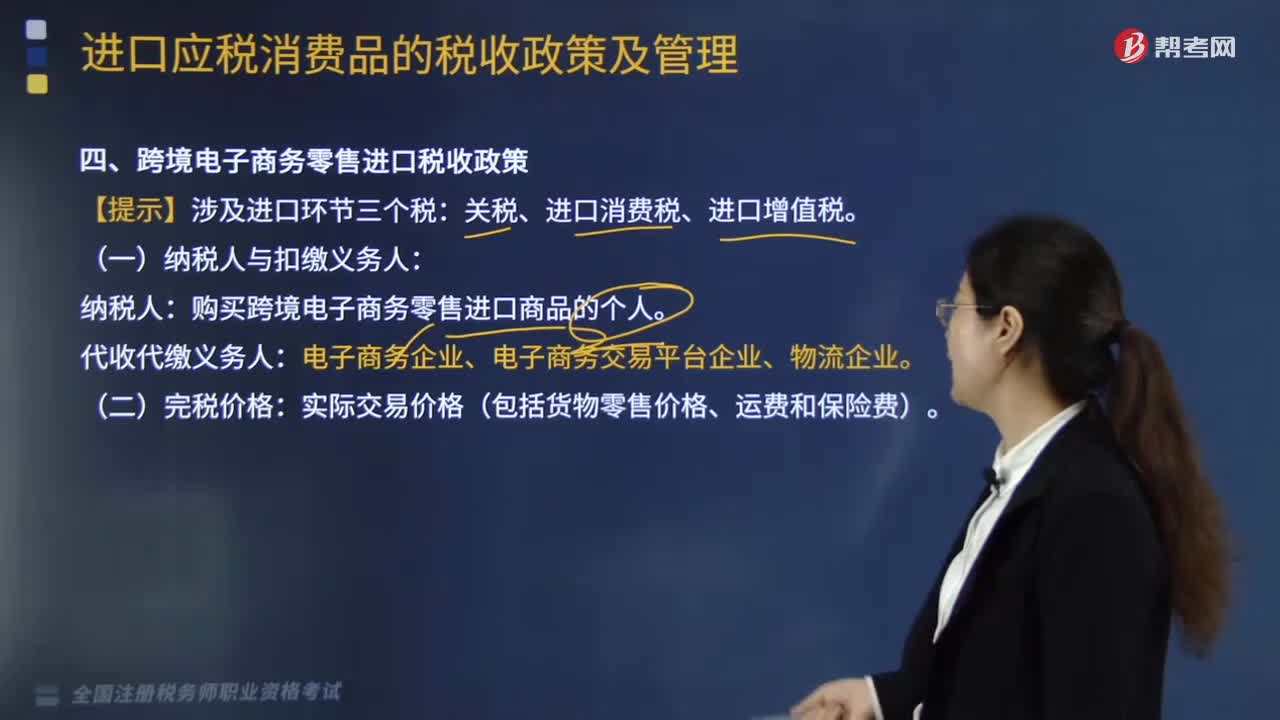

02:31跨境电子商务零售进口税收政策有哪些?:跨境电子商务零售进口税收政策如下:【提示】涉及进口环节三个税:关税、进口消费税、进口增值税。(一)纳税人与扣缴义务人:购买跨境电子商务零售进口商品的个人。代收代缴义务人:实际交易价格(包括货物零售价格、运费和保险费)。个人年度交易限值为人民币26000元。(1)进口关税:零税率(限值以内进口)。(2)进口增值税、消费税:法定应纳税额70%征收。按照一般贸易方式全额征税。

04:10

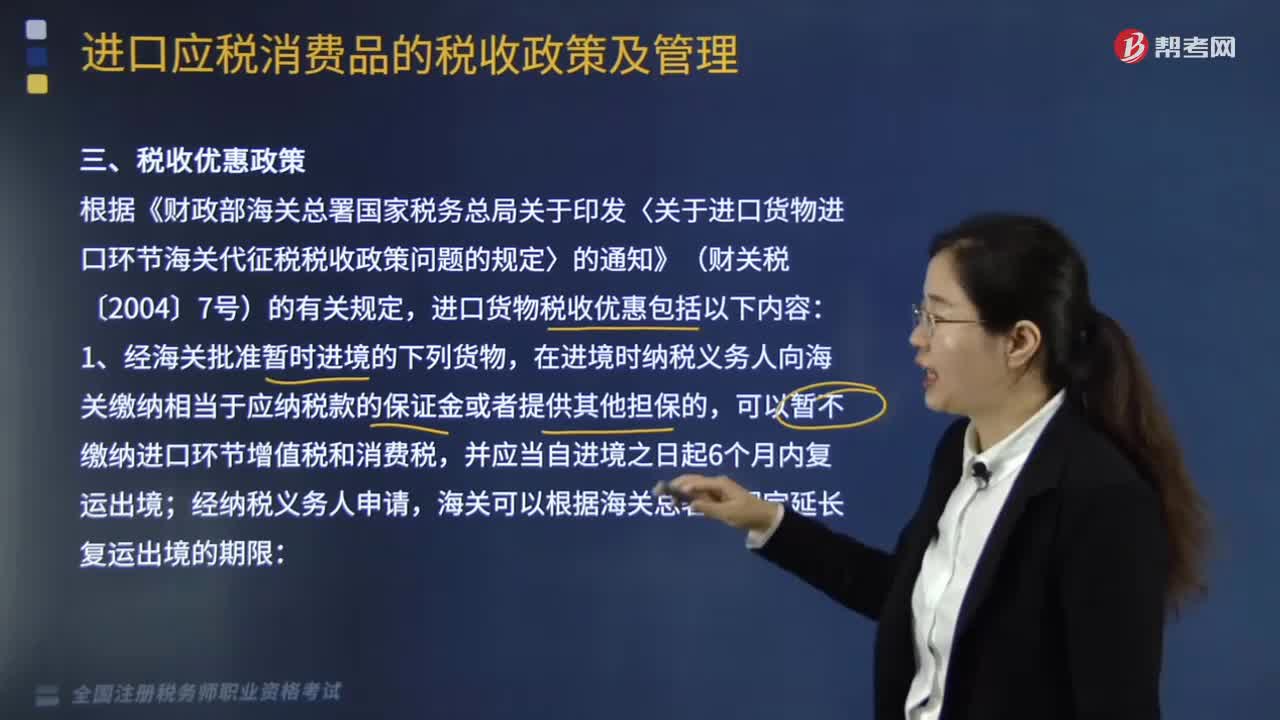

04:10进口货物税收优惠政策有哪些?:根据《财政部海关总署国家税务总局关于印发〈关于进口货物进口环节海关代征税税收政策问题的规定〉的通知》(财关税〔2004〕7号)的有关规定,海关应当依法征收进口环节增值税和消费税。应当按照该货物的组成计税价格和其在境内滞留时间与折旧时间的比例分别计算征收进口环节增值税和消费税。进口时不征收进口环节增值税和消费税。海关应当对原进口货物重新按照规定征收进口环节增值税和消费税。

05:32

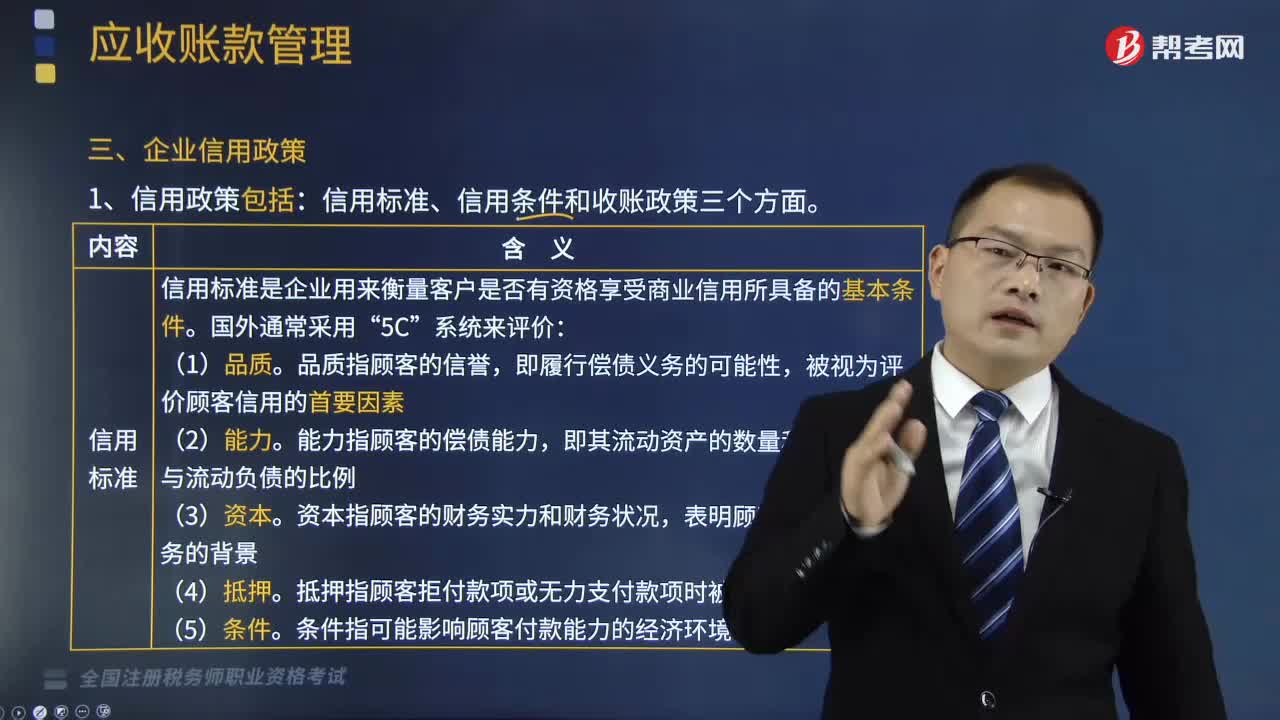

05:32企业信用政策包括哪些方面?:企业信用政策是管理和控制应收账款余额的政策。信用标准、信用条件和收账政策三个方面。信用标准是企业用来衡量客户是否有资格享受商业信用所具备的基本条件“条件指可能影响顾客付款能力的经济环境,信用条件是企业为了鼓励客户尽快付款而给客户提出的付款要求,是企业允许客户从购买商品到付款的最长时间,是企业为了吸引客户提前付款而给予的价格上的优惠,是企业给予客户享受现金折扣的时间。

06:59

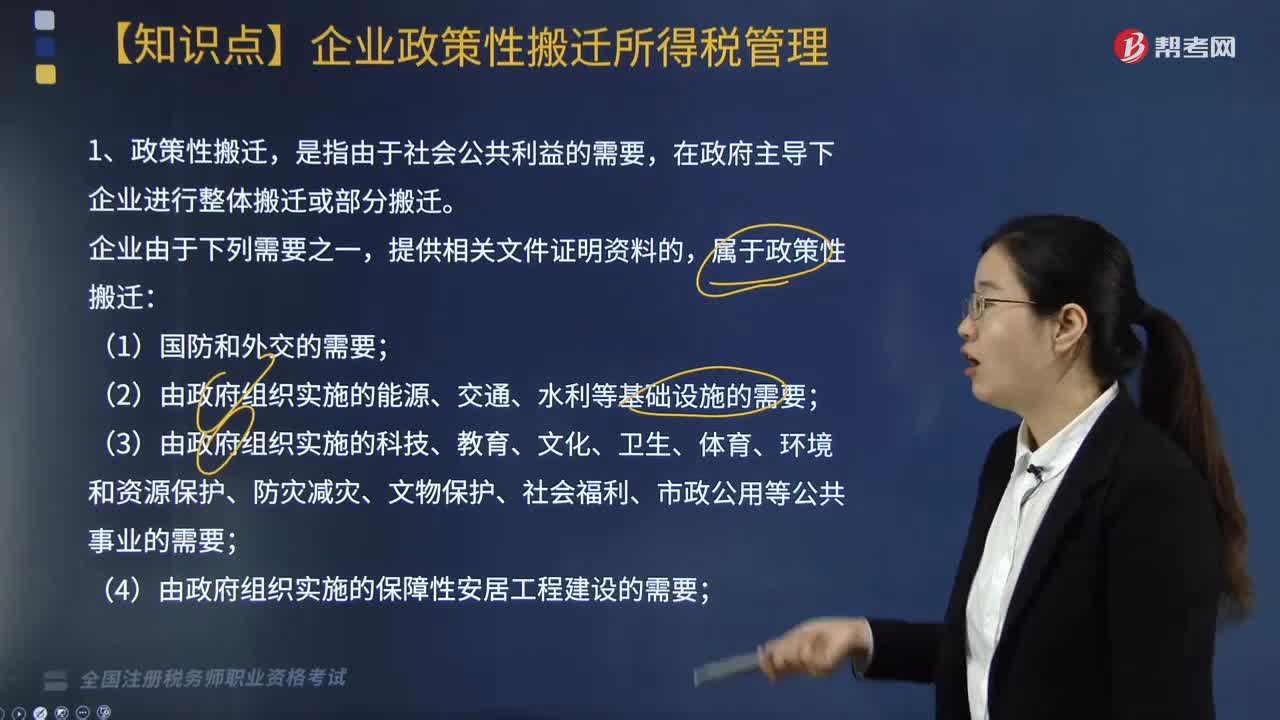

06:59什么是政策性搬迁?企业政策性搬迁所得税管理内容有哪些?:企业政策性搬迁所得税管理内容有哪些?【提示】企业由于搬迁处置存货而取得的收入,搬迁支出=搬迁费用支出+搬迁资产处置支出。(1)企业在搬迁期间发生的搬迁收入和搬迁支出,对搬迁收入和支出进行汇总清算:(2)搬迁所得为搬迁收入扣除搬迁支出后的余额,企业应进行搬迁清算。②当年生产经营收入占规划搬迁前年度生产经营收入50%以上。(5)企业搬迁收入扣除搬迁支出后为负数的,搬迁年度应从实际开始搬迁的年度计算。

09:27

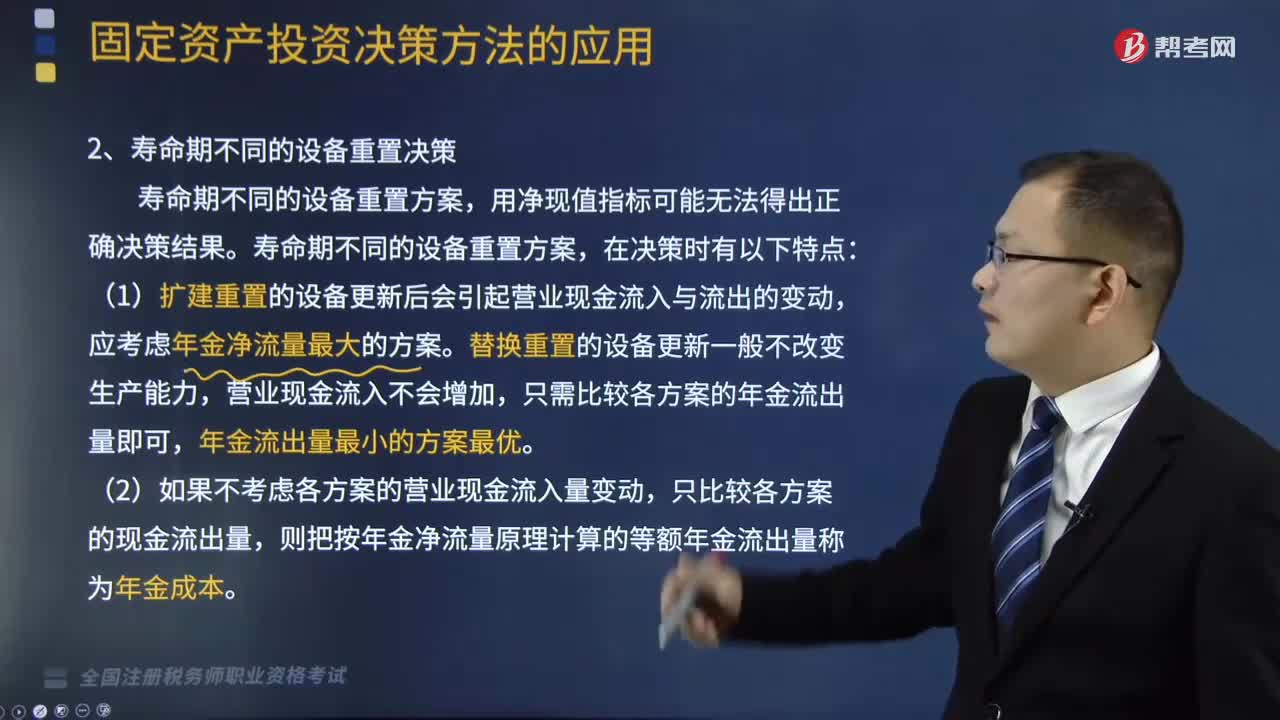

09:27寿命期不同的设备重置决策时的特点有哪些?:(1)扩建重置的设备更新后会引起营业现金流入与流出的变动,(2)如果不考虑各方案的营业现金流入量变动,则把按年金净流量原理计算的等额年金流出量称为年金成本。(3)设备重置方案运用年金成本方式决策时,年金成本=∑(各项目现金净流出现值)年金现值系数,(1)继续使用旧设备现金净流量:④旧设备年金净流量=净现值年金现值系数=[-13250-7125×(PA。

07:39

07:39医疗卫生行业的增值税优惠政策有哪些?:医疗卫生行业的增值税优惠政策有哪些?(一)资源综合利用产品和劳务增值税优惠政策,【提示】具体综合利用的资源名称、综合利用产品和劳务名称、技术标准和相关条件、退税比例等按照《资源综合利用产品和劳务增值税优惠目录》(财税〔2015〕78号)的相关规定执行:增值税实际税负超过6%的即征即退,(三)软件产品的增值税优惠:即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额×3%。

05:39

05:39适用零税率政策的服务有哪些?:境内单位和个人发生符合规定的跨境应税行为,3.向境外单位提供的完全在境外消费的下列服务。5.境内单位和个人提供程租、期租、湿租服务时。如果租赁的交通工具用于国际运输服务和港澳台运输服务,6.境内单位和个人以无运输工具承运方式提供的国际运输服务。由境内实际承运人适用增值税零税率,无运输工具承运业务的经营者适用免税政策,7.境内单位和个人发生的与港澳台有关的应税行为。

01:26

01:26创投企业享有哪些优惠?:创业投资企业采取股权投资方式投资于未上市的中小高新技术企业2年以上的,可以按照其投资额的70%在股权持有满2年的当年抵扣该创业投资企业的应纳税所得额;向创业企业进行股权投资,以期在所投资创业企业发育成熟或相对成熟后通过股权转让获得资本增值收益的企业组织。有限合伙制创业投资企业采取股权投资方式直接投资于初创科技型企业满2年的,该合伙创投企业的合伙人分别按以下方式处理:

08:20

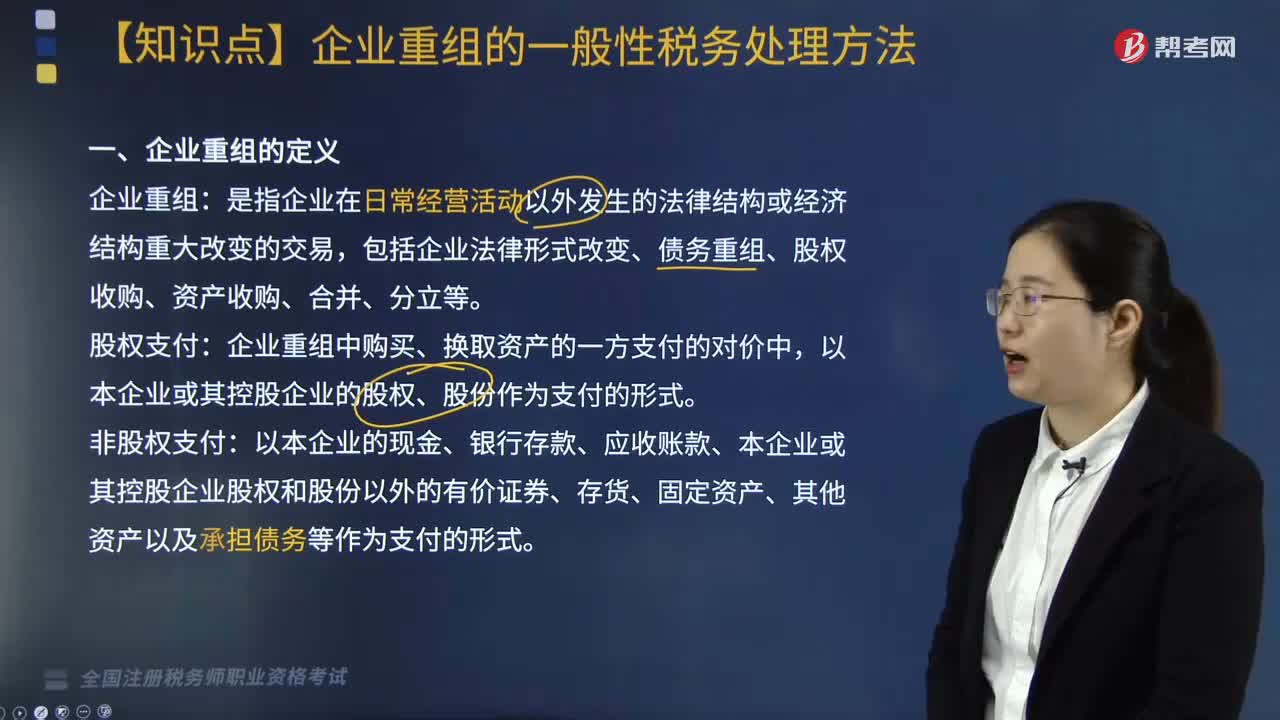

08:20企业重组的一般性税务处理方法有哪些?:包括企业法律形式改变、债务重组、股权收购、资产收购、合并、分立等:以本企业的现金、银行存款、应收账款、本企业或其控股企业股权和股份以外的有价证券、存货、固定资产、其他资产以及承担债务等作为支付的形式,有关企业所得税纳税事项(包括亏损结转、税收优惠等权益和义务)由变更后企业承继,应当分解为转让相关非货币性资产(视同销售)、按非货币性资产公允价值清偿债务两项业务。

09:12

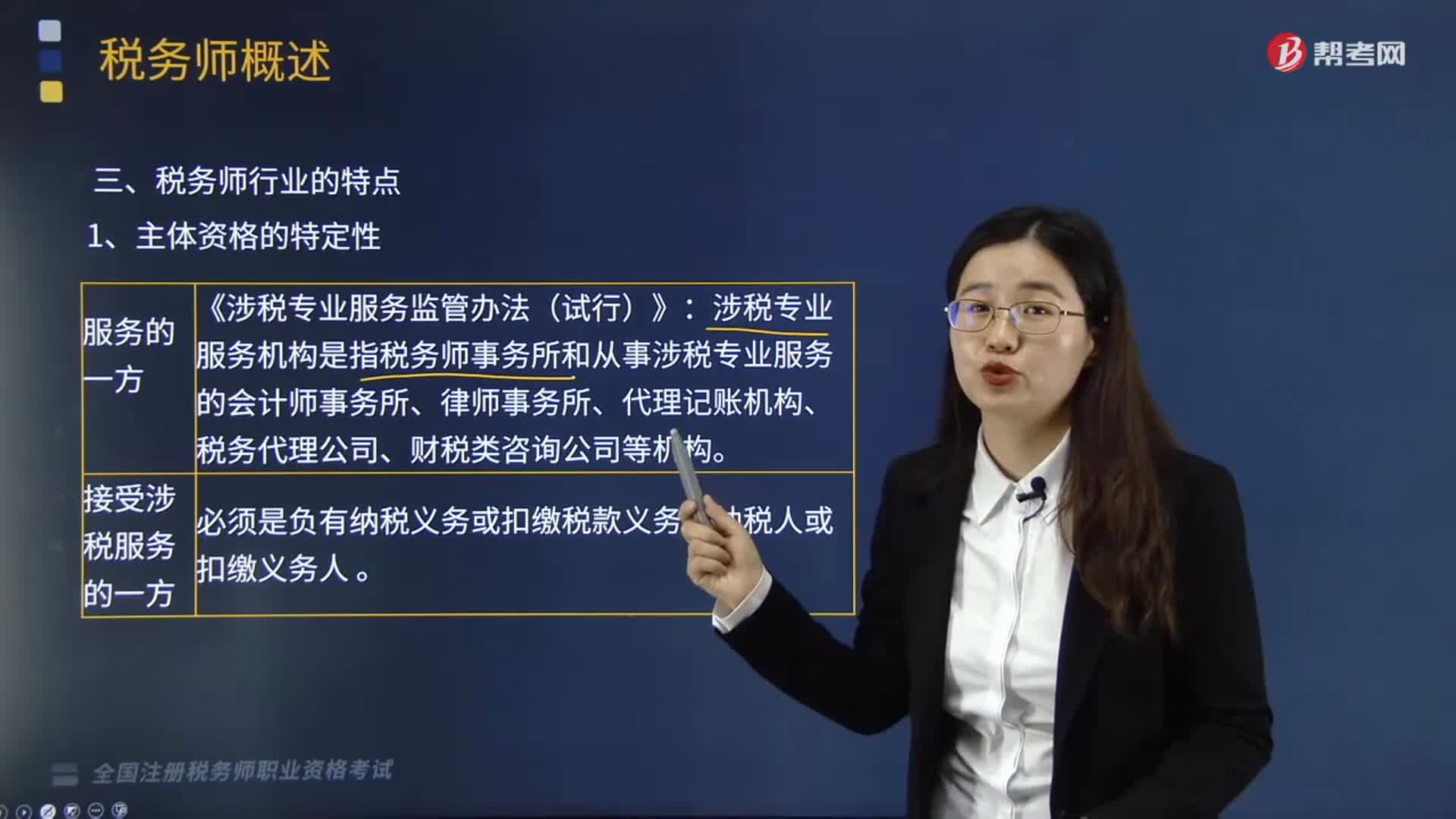

09:12税务师行业有哪些特点?:涉税专业服务机构是指税务师事务所和从事涉税专业服务的会计师事务所、律师事务所、代理记账机构、税务代理公司、财税类咨询公司等机构:税务师从事的涉税服务业务不是一般意义上的事务委托或劳务提供,税务师不得超越规定的内容从事涉税服务活动,(1)涉税服务关系的建立并不改变纳税人、扣缴义务人对其本身所固有的税收法律责任的承担。在涉税服务过程中产生的税收法律责任。

10:37

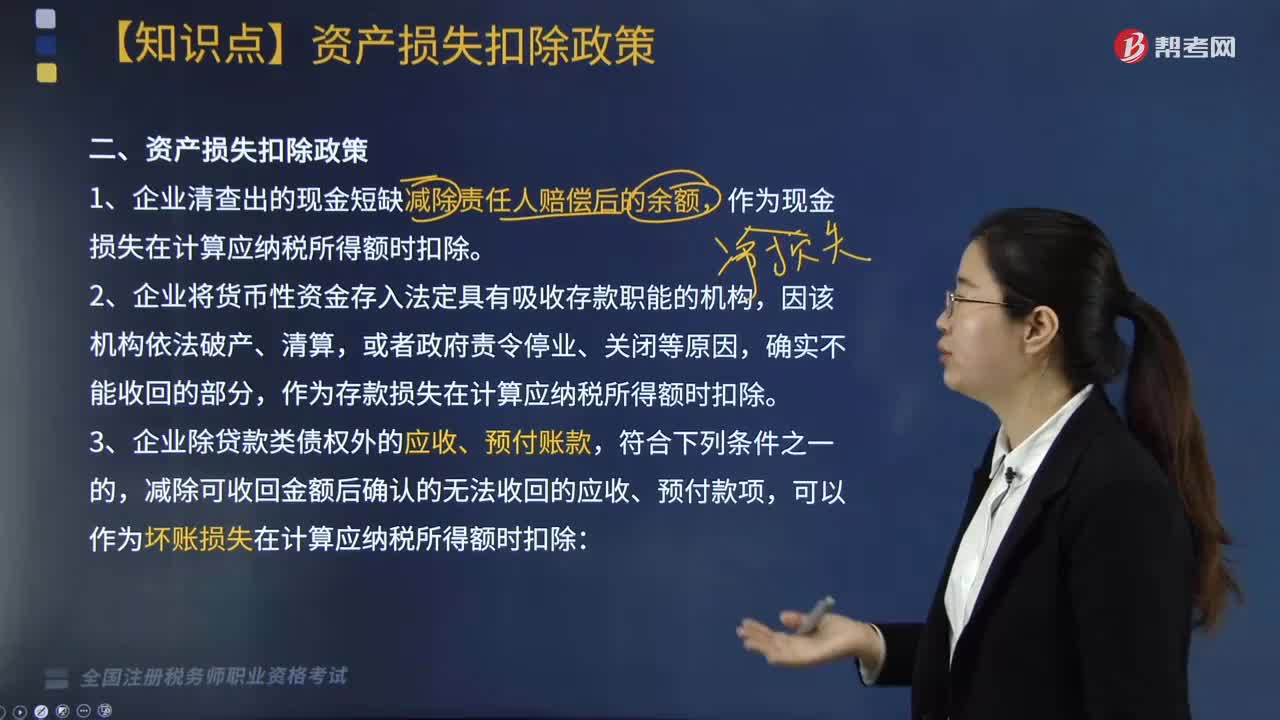

10:37企业资产损失税前扣除的政策有哪些?:(三)企业除贷款类债权外的应收、预付账款,减除可收回金额后确认的无法收回的应收、预付款项,对借款人财产进行清偿和对担保人进行追偿后,经追偿后确实无法收回的债权。7. 由于上述(1)至(6)项原因借款人不能偿还到期债务,经追偿后仍无法收回的债权。金融企业经追偿后仍无法收回的垫款。金融企业经追偿后仍无法收回的透支款项。

06:23

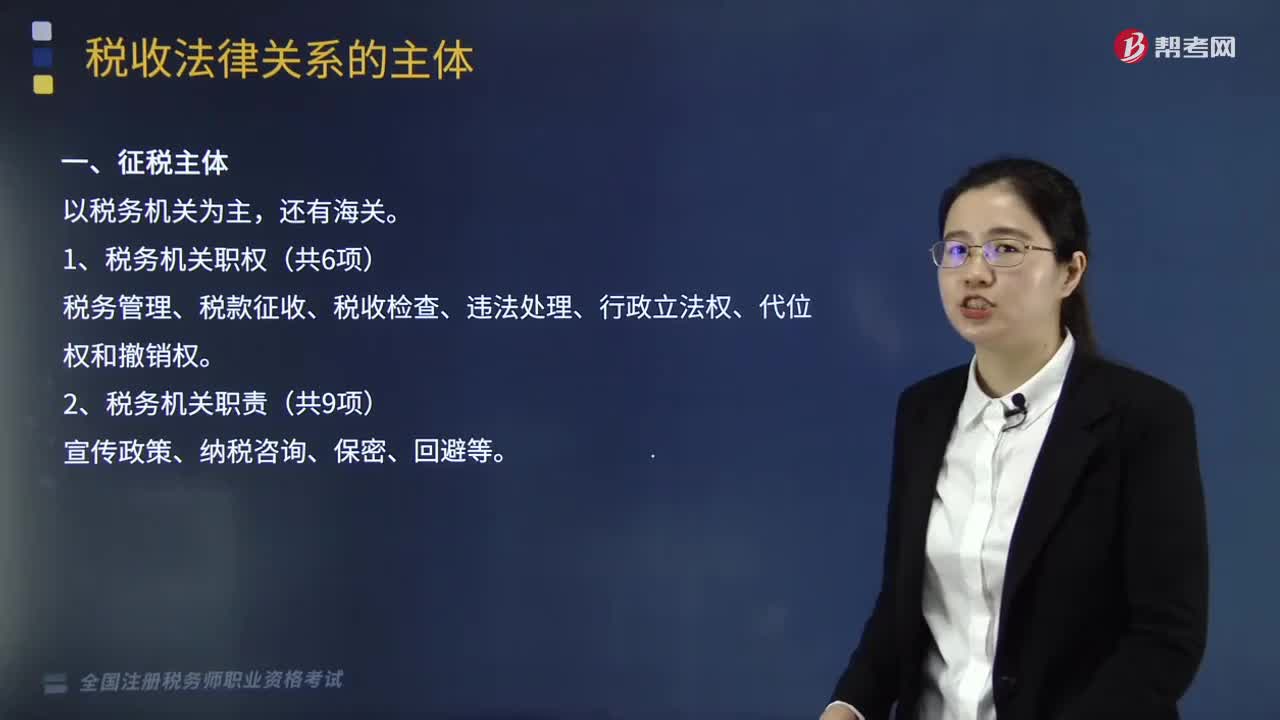

06:23税收法律关系中的主体有哪些?:是指在税收法律关系中依法享有权利和承担义务的当事人。税务管理、税款征收、税收检查、违法处理、行政立法权、代位权和撤销权。申请退还多缴税款权(纳税人或扣缴义务人自结算缴纳税款之日起3年内发现的;可向税务机关要求退还多缴税款并加算银行同期存款利息);对未出示税务检査证和税务检査通知书的拒绝检查权,索取有关税收凭证的权利(税务机关征收税款。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日