下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:07

01:07与经营有关的票据个人抬头可以税前扣除吗?:下列这些与经营有关的票据个人抬头可以税前扣除:1. 允许税前扣除的医药费票据;2. 机票和火车票、出差过程的人身意外保险费;4. 员工入职前到医疗机构体检费票据;个人抬头的财政收据的签证费;6. 允许税前扣除的外籍个人的住房补贴,员工凭发票实报实销,但由于是员工个人与业主签订租赁合同,发票抬头为个人;个人抬头的住宿费、电话费等不得税前扣除,个人名字为抬头的发票不能税前扣除

00:27

00:27业务招待费的扣除比例是如何规定的?:业务招待费的扣除比例是如何规定的?根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第四十三条规定:企业发生的与生产经营活动有关的业务招待费支出“按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

00:51

00:51不适用研发费用税前加计扣除政策的行业有哪些?:不适用研发费用税前加计扣除政策的行业有哪些?根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)第四条规定:不适用税前加计扣除政策的行业:1. 烟草制造业。2. 住宿和餐饮业。3. 批发和零售业。5. 租赁和商务服务业。6. 娱乐业。7. 财政部和国家税务总局规定的其他行业。

01:04

01:04消费税纳税人的总机构与分支机构不在同一县(市)纳税地点如何确定?:消费税纳税人的总机构与分支机构不在同一县(市)纳税地点如何确定?⇒ 原则上应当分别向各自所在地主管税务机关申报纳税。向总机构所在地申报纳税。下列关于消费税纳税地点的表述中,A.纳税人销售的应税消费品,应当向纳税人机构所在地或居住地的税务机关申报纳税,B.纳税人总机构与分支机构不在同一省的,由总机构汇总向总机构所在地的税务机关申报纳税,由进口人或者其代理人向机构所在地的税务机关申报纳税:

02:35

02:35研发费用加计扣除规定是什么?:研发费用加计扣除规定是什么?根据《关于完善研究开发费用税前加计扣除政策的通知》:1. 本通知适用于会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。2. 企业研发费用各项目的实际发生额归集不准确、汇总额计算不准确的,税务机关有权对其税前扣除额或加计扣除额进行合理调整。3. 税务机关对企业享受加计扣除优惠的研发项目有异议的。

00:28

00:28民间借贷的利息可以税前扣除吗?:不可以,不超过银行同期贷款利息的部分可以扣。

00:56

00:56企业之间的管理费为什么不能扣除?:企业之间的管理费为什么不能扣除?企业之间支付的管理费一般是指母子公司之间的管理费用。如果企业之间没有提供服务,而是母公司以提取管理费的形式向子公司收取,因为该项管理费与子公司的生产经营无关,因此子公司支付的管理费不得税前扣除。

00:43

00:43企业所得税税前扣除的职工教育经费结转年限为多长?:企业所得税税前扣除的职工教育经费结转年限为多长?根据财税[2018]51号文规定:企业发生职工教育经费支出,不超过工资薪金总额8%部分,准予在计算企业所得税应纳税所得额时扣除,结转年限为无限期结转。

01:22

01:22企业所得税不征税收入为什么不可税前扣除?:企业所得税不征税收入为什么不可税前扣除?企业的不征税收入形成的支出不能所得税前扣除,企业的不征税收入用于支出所形成的费用或者财产“不得扣除或者计算对应的折旧、摊销扣除,不征税收入国家是不征收企业所得税的。收入和支出对企业应缴纳的企业所得税不产生影响”即不征税收入及其对应的支出都不影响应纳税所得额,是在应纳税所得额之外的一部分收入及支出,如果收入不征税不影响应纳税所得额。

02:24

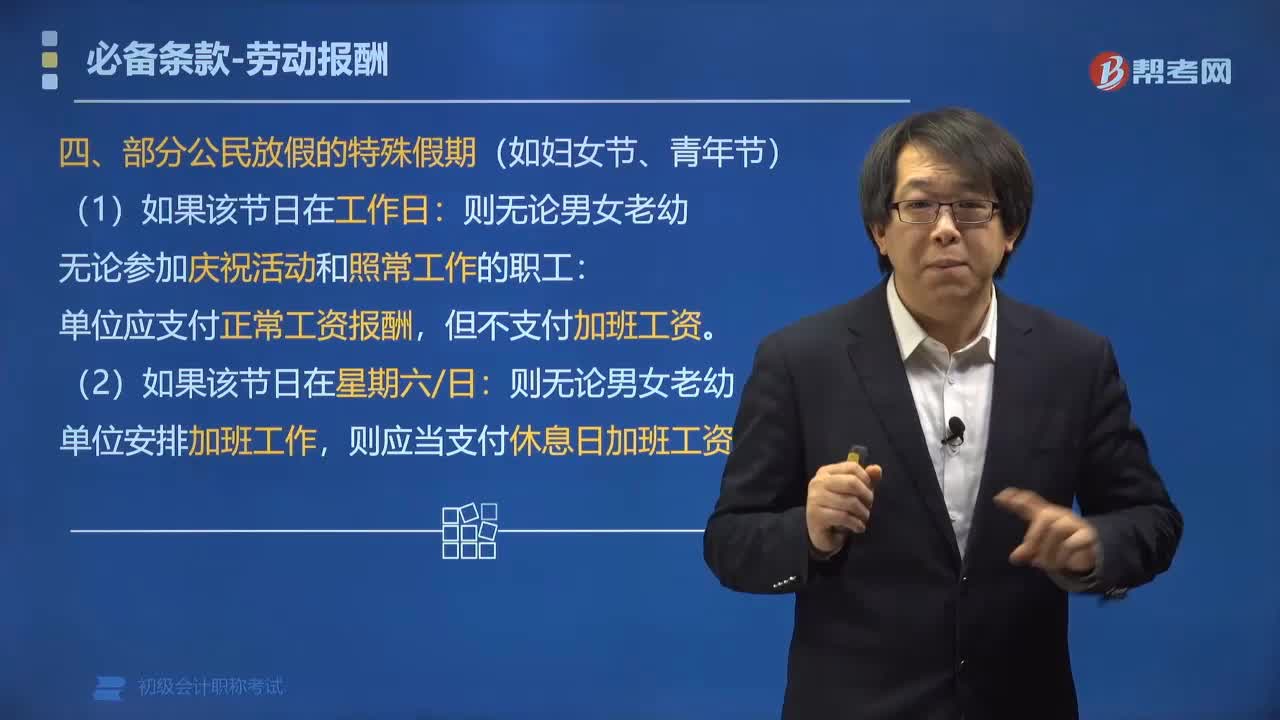

02:24部分公民放假有何特别规定?:(1)对工作日参加社会活动或单位组织庆祝活动和照常工作的职工,单位应支付正常工资报酬,但不支付加班工资。则应当支付休息日加班工资(2倍)。下列关于劳动报酬支付的表述中,A. 对在国际劳动妇女节(工作日)照常工作的女职工,用人单位应支付加班工资,B. 用人单位应当支付劳动者在法定休假日期间的工资:C. 用人单位与劳动者约定的支付工资日期遇节假日的,应提前在最近的工作日支付。

00:21

00:21非高新技术企业可加计扣除的研发费用有哪些?:研发支出符合资本化的费用。

09:08

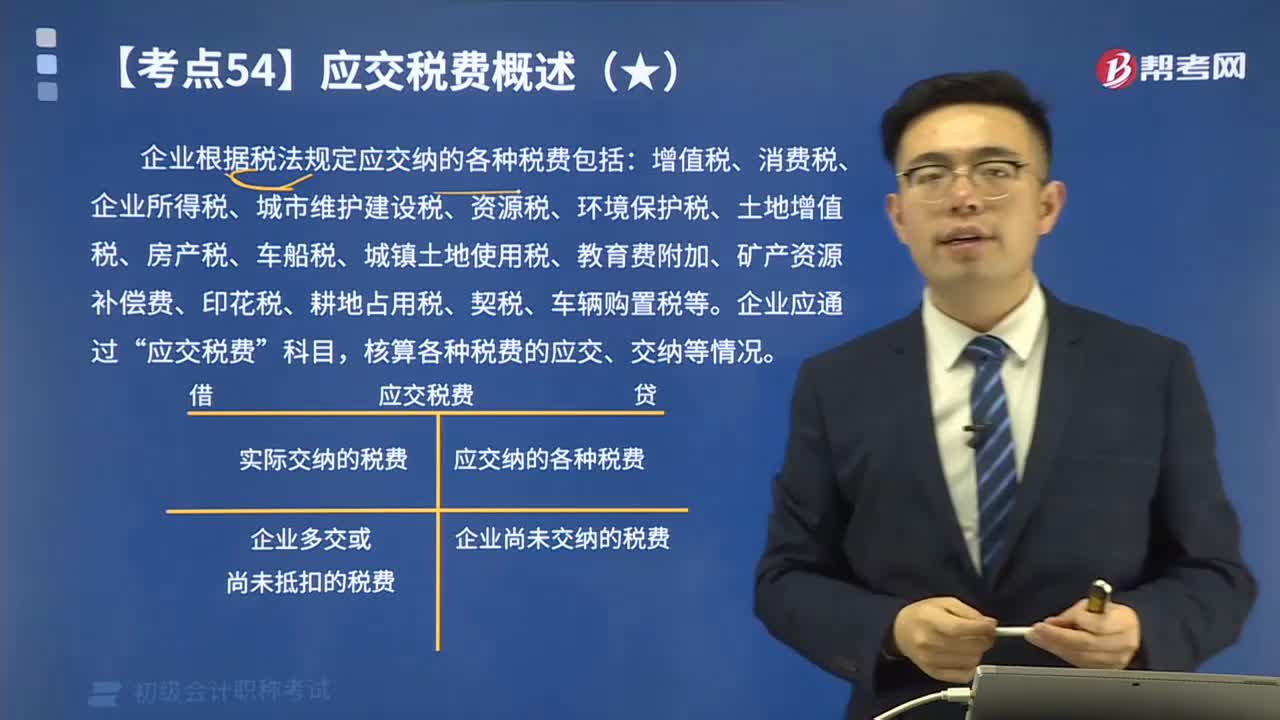

09:08企业根据税法规定的应交税费有哪些?:企业根据税法规定的应交税费有哪些?企业根据税法规定应交纳的各种税费包括:增值税、消费税、企业所得税、城市维护建设税、资源税、环境保护税、土地增值税、房产税、车船税、城镇土地使用税、教育费附加、矿产资源补偿费、印花税、耕地占用税、契税、车辆购置税等。核算各种税费的应交、交纳等情况。【提示1】并不是所有应交纳的税费都通过“应交税费”如印花税不需要预计应交数,【提示2】企业代扣代交的个人所得税等。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日