- 简答题 A股份有限公司(以下简称A公司)为增值税一般纳税工业企业,适用的增值税税率为17%,所得税税率为25%,提供运输劳务的营业税税率为3%,转让不动产和无形资产的营业税税率为5%。城市维护建设税和教育费附加不予考虑。A公司于2010年1月1日正式投产营业,主要生产和销售甲产品,兼营提供运输劳务。该企业对原材料采用计划成本核算,原材料账户1月1日余额为102万元,材料成本差异账户1月1日借方余额为2万元。有关资料如下:

扫码下载亿题库

精准题库快速提分

参考答案

参考答案 (1)购入材料一批

借:材料采购 100

应交税费—应交增值税(进项税额) 17

贷:应付票据 1 17

借:原材料 98

材料成本差异 2

贷:材料采购 100

(2)用银行存款支付上述购买材料的商业汇票款117万元

借:应付票据 1 17

贷:银行存款 117

(3)销售甲产品一批

借:应收账款 234

贷:主营业务收入 200

应交税费—应交增值税(销项税额) 34

借:主营业务成本 80

贷:库存商品 80

(4)买方用银行存款支付了款项174万元,余款则开具了一张面值60万元,期限为4个月的不带息商业承兑汇票

借:银行存款 174

应收票据 60

贷:应收账款 234

(5)当年发出材料计划成本150万元

材料成本差异率=(2+2)÷(102+98)=2%

发出材料应负担的材料成本差异=150×2%=3(万元)

借:生产成本 100

制造费用 40

管理费用 10

贷:原材料 150

借:生产成本 2

制造费用 0.8

管理费用 0.2

贷:材料成本差异 3

(6)当年分配并发放职工工资200万元

借:生产成本 100

制造费用 40

其他业务成本 10

管理费用 40

在建工程 10

贷:应付职工薪酬 200

借:应付职工薪酬 200

贷:银行存款 200

(7)用银行存款购买建筑材料一批

借:工程物资 24

贷:银行存款 24

(8)本年提供运输劳务收入

借:银行存款 40

贷:其他业务收入40

借:其他业务成本 20

贷:银行存款 20

借:营业税金及附加 1.2

贷:应交税费—应交营业税 1.2

(9)10月10日转让—专利权

借:银行存款 20

累计摊销 5

贷:无形资产 15

应交税费—应交营业税 1

营业外收入 9

(10)10月20日转让一项不动产

借:固定资产清 50

累计折旧 10

贷:固定资产 60

借:银行存款 40

贷:固定资产清理 40

借:固定资产清理 2

贷:银行存款 2

借:固定资产清 2

贷:应交税费—应交营业税 2

借:营业外支出 14

贷:固定资产清理 14

(11)本年度计提坏账准备4万元

借:资产减值损失 4

贷:坏账准备 4

(12)本年度计提固定资产折旧

借:制造费用 70

管理费用 24.6

贷:累计折旧 94.6

(13)当年计提无形资产摊销5万元,用银行存款支付销售费用20万元

借:管理费用 5

贷:累计摊销 5

借:销售费用 20

贷:银行存款 20

(14)用银行存款购入不需安装的设备一台

借:固定资产 80

应交税费—应交增值税(进项税额) 13.6

贷:银行存款 93.6

(15)从银行取得一笔长期借款200万元存入银行

借:银行存款 200

贷:长期借款 200

(16)本年应交所得税应交所得税=20×25%=5(万元)

借:所得税费用 5

贷:应交税费—应交所得税 5

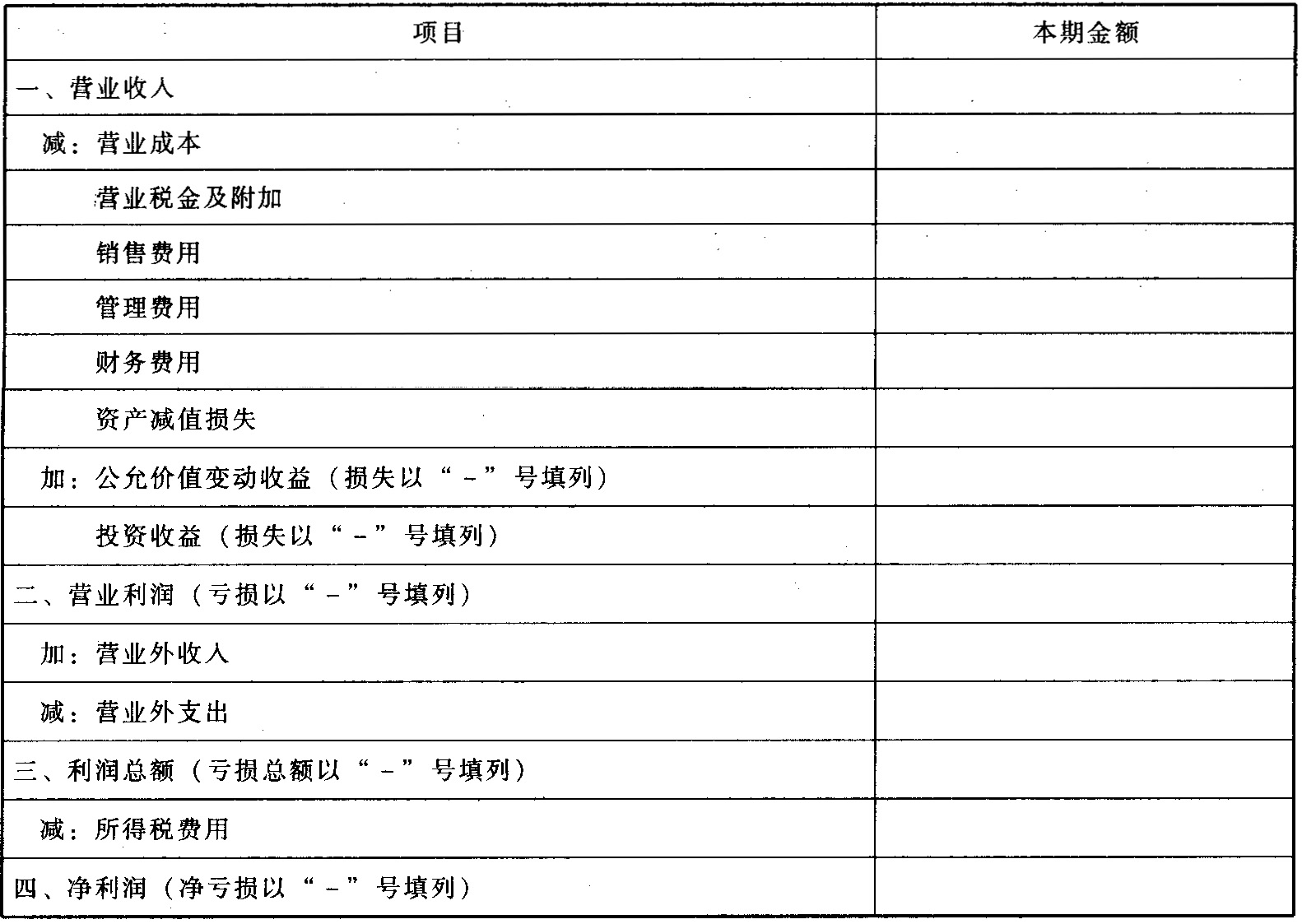

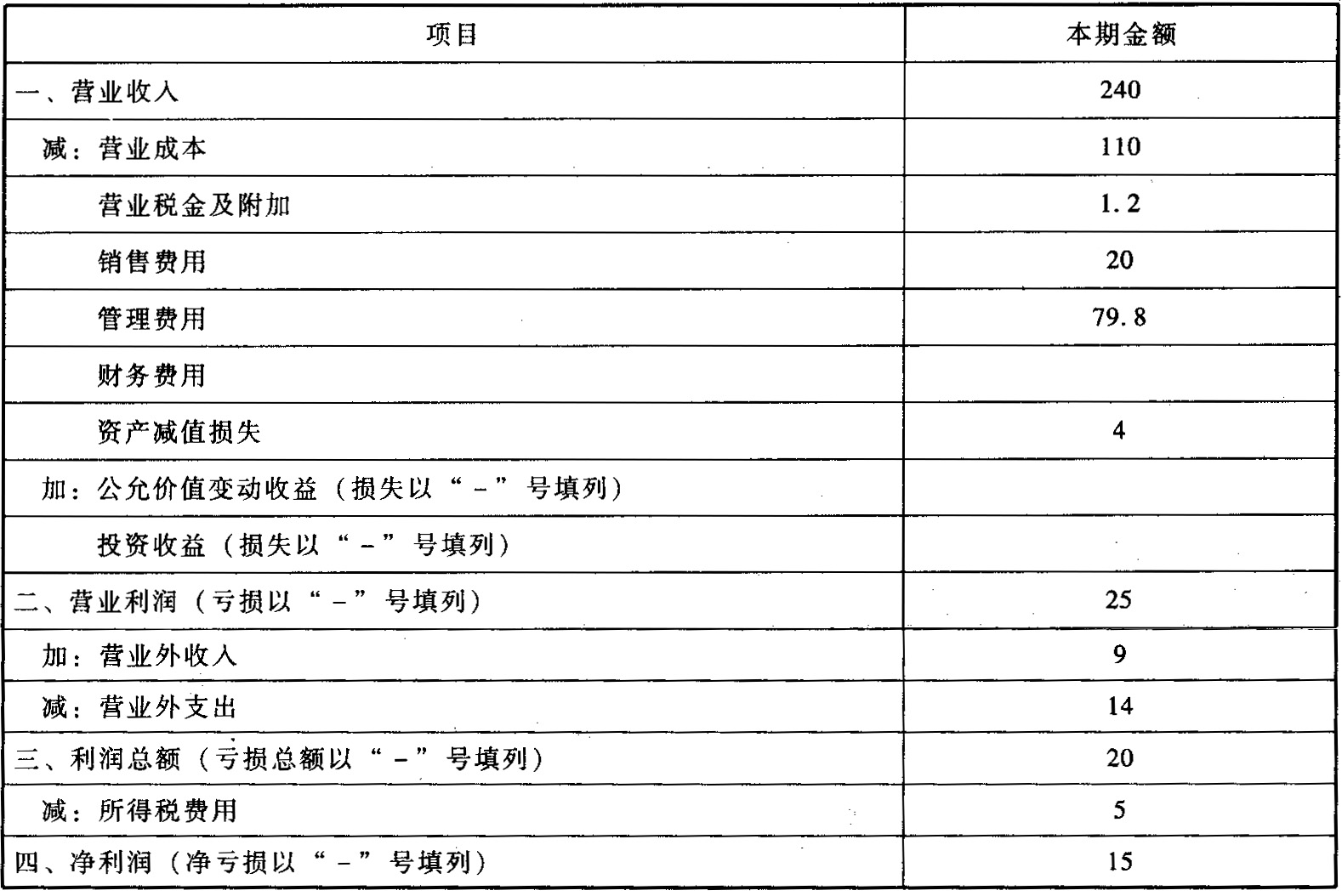

利润表

编制单位:甲公司 2010年度 单位:万元

您可能感兴趣的试题

您可能感兴趣的试题- 1 【简答题】甲股份有限公司(以下简称甲公司)为增值税一般纳税人,适用的增值税税率为17%。商品销售价格除特别注明外均不含增值税额,所有劳务均属于工业性劳务。销售实现时结转销售成本。甲公司销售商品和提供劳务均为主营业务。2010年12月,甲公司销售商品和提供劳务的资料如下:(1)编制甲公司12月份发生的上述经济业务的会计分录。

- 2 【简答题】甲股份有限公司(以下简称甲公司)为增值税一般纳税人,适用的增值税税率为17%。商品销售价格除特别注明外均不含增值税额,所有劳务均属于工业性劳务。销售实现时结转销售成本。甲公司销售商品和提供劳务均为主营业务。2010年12月,甲公司销售商品和提供劳务的资料如下:(“应交税费”科目要求写出明细科目;答案中的金额单位用万元表示)

- 3 【简答题】A股份有限公司(以下简称A公司)为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%,提供运输劳务的营业税税率为3%,转让不动产和无形资产的营业税税率为5%。城市维护建设税和教育费附加不予考虑。A公司于2012年1月1日正式投产营业,主要生产和销售甲产品,兼营提供运输劳务。该企业对原材料采用计划成本核算,原材料账户1月1日余额为102万元,材料成本差异账户1月1日借方余额为2万元。有关资料如下:(1)根据上述经济业务编制A公司会计分录。

- 4 【简答题】A股份有限公司(以下简称A公司)为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%,提供运输劳务的营业税税率为3%,转让不动产和无形资产的营业税税率为5%。城市维护建设税和教育费附加不予考虑。A公司于2012年1月1日正式投产营业,主要生产和销售甲产品,兼营提供运输劳务。该企业对原材料采用计划成本核算,原材料账户1月1日余额为102万元,材料成本差异账户1月1日借方余额为2万元。有关资料如下:

- 5 【简答题】甲股份公司(以下简称甲公司)为增值税一般纳税人,其销售的产品为应纳增值税产品,适用的增值税税率为17%,产品销售价款中均不含增值税额。甲公司适用的所得税税率为25%。产品销售成本按经济业务逐项结转。2012年度,甲公司发生如下经济业务事项:(1)根据上述业务,编制甲公司2012年度经济业务事项的会计分录(“应交税费”科目要求写出明细科目)。

- 6 【简答题】甲股份公司(以下简称甲公司)为增值税一般纳税人,其销售的产品为应纳增值税产品,适用的增值税税率为17%,产品销售价款中均不含增值税额。甲公司适用的所得税税率为25%。产品销售成本按经济业务逐项结转。2012年度,甲公司发生如下经济业务事项:(3)计算甲公司2012年营业净利率和营业毛利率。(要求列出计算过程,小数保留四位)

- 7 【简答题】甲股份有限公司(以下简称甲公司)为增值税一般纳税企业,其销售的产品为应纳增值税产品,适用的增值税税率为17%,产品销售价款中均不含增值税税额。甲公司适用的所得税税率为25%。产品销售成本按经济业务逐项结转。要求:根据上述业务,编制甲公司2012年度经济业务事项的会计分录(“应交税费”和“利润分配”科目要求写出明细科目)。

- 8 【简答题】 正保股份有限公司(以下简称正保公司)为增值税一般纳税人,适用的增值税税率为17%。商品销售价格均不含增值税额,所有劳务均属于增值税应税劳务。销售实现时结转销售成本。正保公司销售商品和提供劳务均为主营业务。2010年12月,正保公司销售商品和提供劳务的资料 (2)计算正保公司12月份的主营业务收入和主营业务成本。(“应交税费”科目要求写出明细科目及专栏名称,答案中的金额单位用万元表示)

- 9 【简答题】 A股份有限公司(以下简称A公司)为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%。A公司主要生产和销售甲产品。原材料按实际成本法核算。在销售时逐笔结转销售成本。2010年度,A公司相关经济业务和事项如下:

- 10 【简答题】甲股份有限公司(以下简称甲公司)为增值税一般纳税企业,适用的增值税税率为17%。商品销售价格除特别注明外均不含增值税额,所有劳务均属于工业性劳务。销售实现时结转销售成本。甲公司销售商品和提供劳务均为主营业务。2010年12月,甲公司销售商品和提供劳务的资料如下: (“应交税费”科目要求写出明细科目;答案中的金额单位用万元表示)

- 新征用耕地应缴纳的城镇土地使用税,其纳税义务发生时间是( )。

- 下列项目中,不属于城镇土地使用税征收范围的是()。

- 企业下列营业账簿中,应当缴纳印花税的是()。

- 该家居城2011年应纳的城镇土地使用税是()万元。

- 根据营业税法律制度的规定,下列各项中,应当征收营业税的是( )

- 2016年6月,甲公司向乙公司临时拆借资金200万元,借款期限为4个月,甲公司支付利息8万元。已知金融机构同期同类贷款的月利率为0.3%,同期存款的月利率为0.1%。甲公司在计算2016年度企业所得税应纳税所得额时,该项借款利息支出允许扣除的金额为()万元。

- 短期借款利息应按照用途不同,归集在管理费用、财务费用、制造费用等科目中。( )

- (2018年)下列各项中,应通过“固定资产清理"科目核算的有( ) 。

亿题库—让考试变得更简单

已有600万用户下载

7bPXQ

7bPXQ